Заполняем декларацию 3-НДФЛ за 2020 год

В своих предыдущих постах (на Я.Дзене) я рассказывал, какие налоги должен заплатить инвестор, как их можно уменьшить законным путем. Теперь дошла очередь и до самого факта заполнения декларации 3-НДФЛ, вернее до той ее части, где вносятся данные о полученных дивидендах от иностранных организаций в 2020 году

Почему я сделал акцент именно на дивидендных выплатах от иностранных компаний? Дело в том, что с 24 августа 2020 года Мосбиржа предоставила доступ к торгам американскими акциями всем пользователям, независимо от их квалификации. Инвесторы, успевшие получить в прошедшем годы дивиденды от таких компаний, должны самостоятельно отчитаться о своих доходах в ФНС. Речь пойдет об трейдерах, которые заполнили форму W-8BEN у своего брокера, и имеют льготы по налогу на доходы.

Небольшой нюанс. Для полноценной подачи декларации 3-НДФЛ необходимо дождаться момента пока ваш брокер не подготовит справку 2-НДФЛ за 2020 год. Сейчас у всех брокеров она недоступна. Такую справку можно будет получить не ранее начала февраля 2021. В «Открытии Брокер», например, справка 2-НФДЛ автоматом появится в личном кабинете налогоплательщика на сайте ФНС.

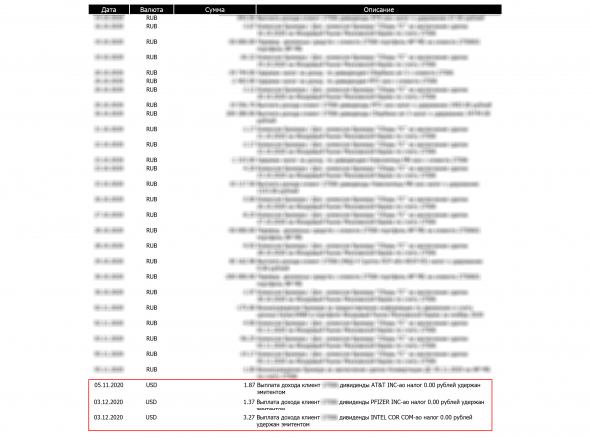

Также, для правильного отражения всех удержанных налогов со стороны иностранного государства, нужно обратиться к своему брокеру за справкой по форме 1042-s. В ней отражены налоги, которые уже были уплачены по дивидендным выплатам от иностранных компаний. Только с этими данными заполнение декларации 3-НФДЛ будет корректным.

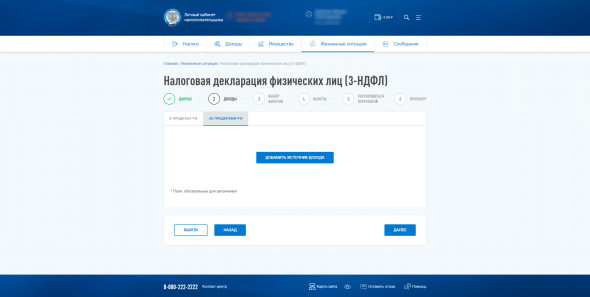

Итак, для подачи декларации заходим на сайт ФНС в ваш личный кабинет. Переходим в раздел «Подать декларацию 3-НФДЛ».

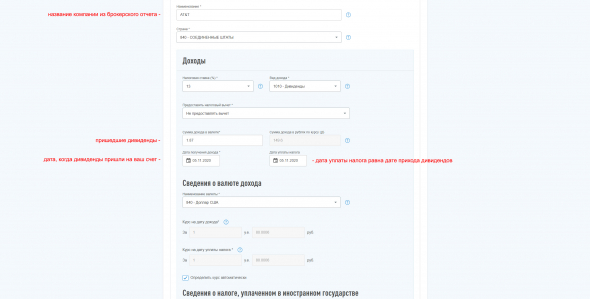

Раздел «Данные» я рассматривать не буду – там все просто. В разделе «Доходы», выбираем «За пределами РФ» и жмем на кнопку «Добавить источник дохода».

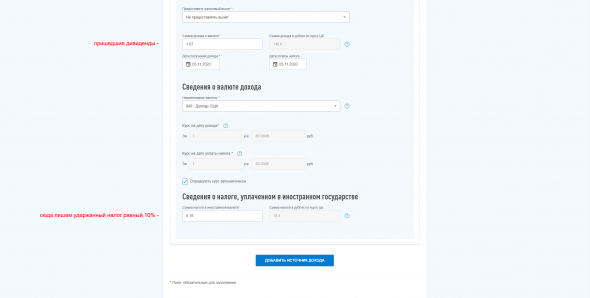

Рассмотрим теперь два примера: с полностью неудержанным НДФЛ и частично удержанным – по ставке 10% (это большая часть американских акций).

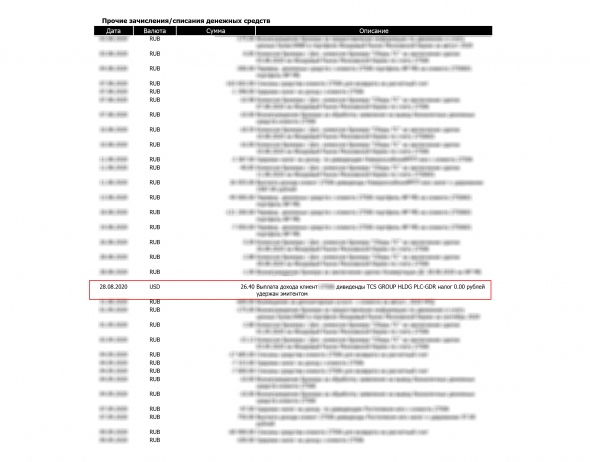

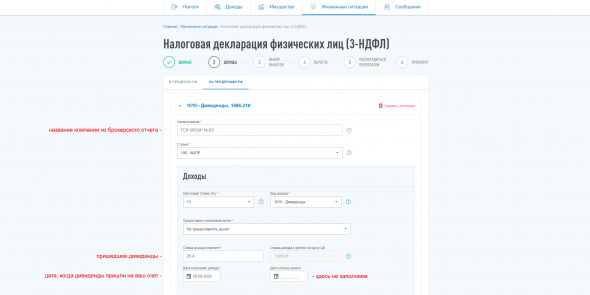

Для первого примера возьмем бумаги Тинькофф Банка, которые торгуются под тикером – TCS-гдр. Головная структура этого холдинга зарегистрирована на Кипре. С этим государством, до последнего времени, у нас была льготная ставка налогообложения в 0%, поэтому дивиденды от этой компании приходят без удержаний. На российского инвестора, таким образом, возлагается обязанность по уплате дохода на физических лиц в размере 13%. Образец заполнения этого источника поступления дивидендов представлен на картинке.

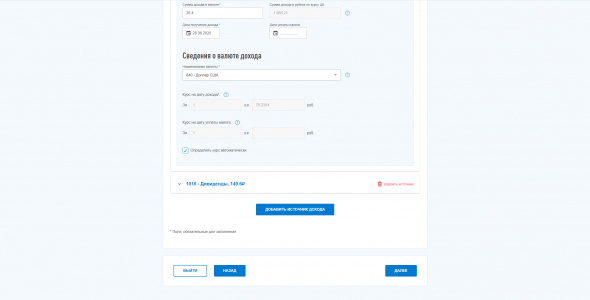

Для второго примера рассмотрим акции американской компании AT&T. Здесь, при выплате дивидендов, в пользу СЩА, были удержаны 10% от суммы выплаты. Чтобы правильно отобразить эту сумму в декларации необходима справка 1042-s. А пока, справочно, я заполнил этот источник дохода с предполагаемой суммой налога на доходы физических лиц. Датой поступления и списания налога будет дата поступления дивидендов на ваш личный счет, но никак не дата отсечки или какое-то иное число.

Вот так, один за другим заполняем все поступившие дивиденды от иностранных компаний. Хочу отметить, что по каждому такой выплате заполняется отдельная строка. Сколько было выплат –столько у вас должно быть источников дохода. Вносить суммированные выплаты, например, по месяцам или по компаниям – нельзя, иначе курс доллара будет рассчитан неправильно и сумма в рублях исказиться.

В общем, при наличии всех справок, заполнить эту часть декларации совсем несложно. Главное, почаще сохраняйте внесенные данные, путем нажатия кнопки «Далее». Бывают подвисы без сохранения. Проверено неоднократно.

Ничего не рекламирую и не продаю, пишу сумбурно, но просто. Мои каналы:

Яндекс. Дзен

Телеграм

Где ее получить?

Если подписана форма w8-ben — налог в РФ должен быть 3% или я что-то не понимаю?