27 июля 2012, 18:49

"Побеждает тот, кто умеет ждать"

Труды посвящаются:

Тимофею Мартынову. Как помню, недавно он просил побольше постов именно об инвестировании.

Цель трудов:

расширение околорыночного кругозора

Если Вам показалось, что в данном посте содержутся рекомендации — Вам показалось

Начнем

У некоторых людей есть предубеждение того, что фундаментальный анализ не работает. Мне бы хотелось с ними подискутировать.

Для проведения данного анализа, я взял топ — 50 акций по совокупным торговым объемам за последние полгода, затем отбросил все, те которые за полгода показали результаты ниже индекса ММВБ по доходности (я к сожалению не учитывал дивиденды, за что прошу меня простить). Все же для частного инвестора есть 2 принципа:

А). Купил — Держи

б). Не используй плечо

Так в итоге, может ли это принести результат? Так как, мы не смотрет на неликвид, давайте сначала обратимся к вопросам связанным с ликвидностью рынка.

1). «Волатильность, ликвидность и объемы»

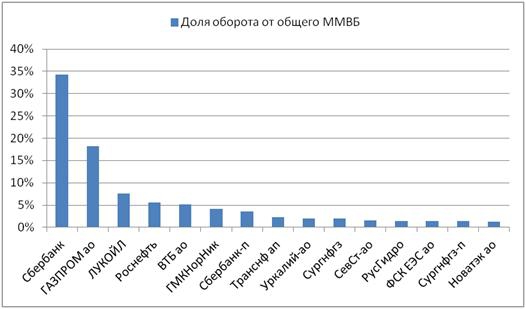

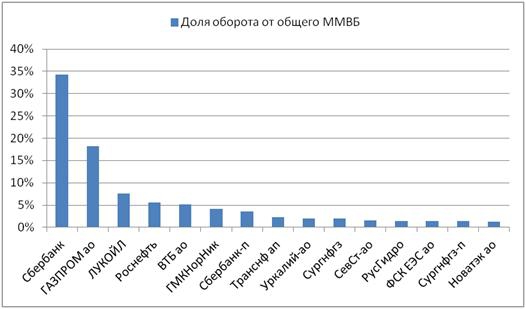

Посмотрев на совокупный проторгованный объем за полгода, я построил график. Цифры получились очень забавными. Здесь представлена доля одной бумаги от общего проторгованного объема на ММВБ. Выходит, что крупнейшие игроки активно торгуют всего лишь 7 акций.

Источник: Финам, Личные расчеты

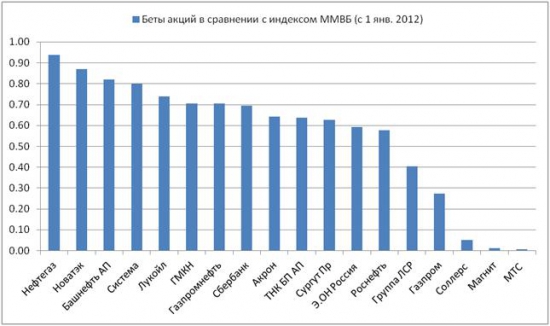

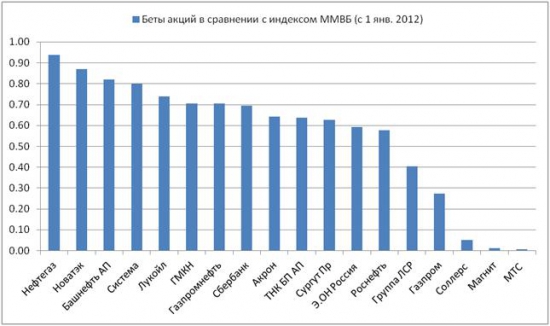

При таком кошмарном распределении, и большом весе нефтяных компаний в индексе ММВБ. (по последним данным биржи и по моим расчетам вес в индексе нефтегазовых компаний составляет 54.2 % от общего) можно утверждать, что мы торгуем на одном из самых высоковолатильных рынков в мире. Какие же у нас беты?(акций, к индексу ММВБ) (выборка из 15 акций компаний самых ликвидных и с наиболее высоким фундаментальным апсайдом)

Источник: Финам, Личные Расчеты

* Нефтегаз — среднее значение отклонений (не средневзвешенное!) следующих компаний(отбор компаний был произведен из списка 20 самых ликвидных на ММВБ): 1. Газпром 2. ТНК БП ап 3. Башнефть ап 4. Сургутнефтегаз ап 5. Новатэк 6. Роснефть 7. Газпромнефть

Вывод: в действительности, не считая помойки под названием Газпром, самыми независимыми от индекса ММВБ (даже наименьшие беты) за последние пол года были акции хорошего, ценного, фундаментально недооцененного бизнеса.

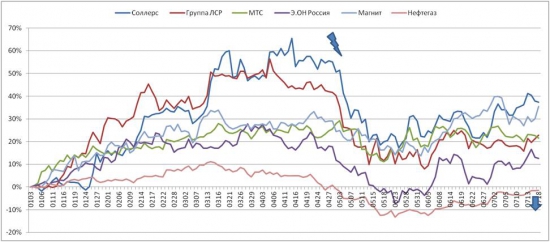

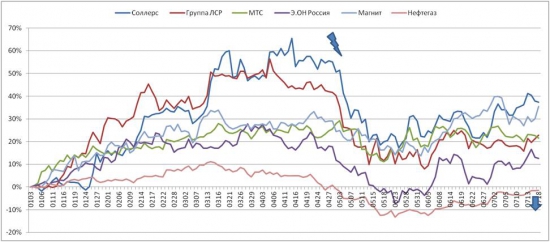

МТС, Магнит, Соллерс, ЭОН, Сургут пр, ТНК БП пр, ЛСР, оправдывают свои титулы наиболее привлекательных акций даже по критериям бэты. ( конечно кто- то может сказать, что бета сама по себе может быть отрицательной) Окей. А давайте посмотрим performance ( то — есть кто как двигался за пол года)

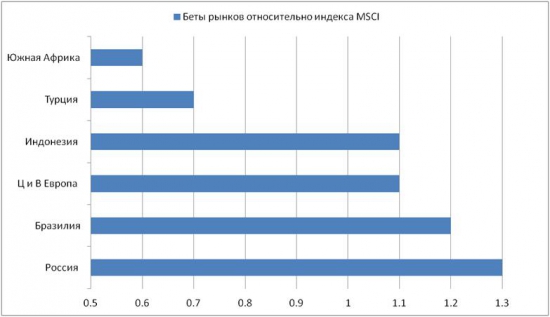

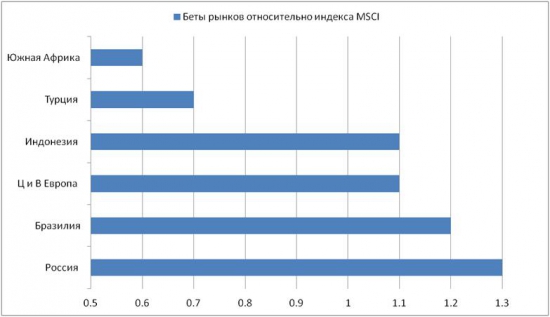

Чтобы убедить Вас в том, что рынок у нас один из наиболее сумасшедших в мире, достаточно посмотреть на беты развивающихся рынков.

2. «А всех можно посмотреть?»

Для инвестирования, именно инвестирования, всех посмотреть нельзя. Слишком уж высоко волатилен наш рынок. Зависимость российского рынка от нефти делает наш рынок «игрой с плечом» на индикаторе состояния здоровья мировой экономики (на нефти). Что в принципе и доказывается графиком бет. рынков ( Относительно индекса MSCI) Очень интересно, что Турция и Южная Африка настолько сильно в этом отношении обошли Россию

Источник: JP Morgan Equity Strategy

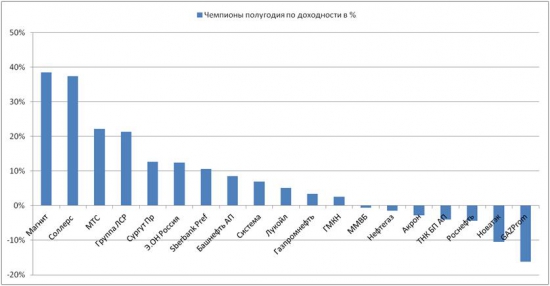

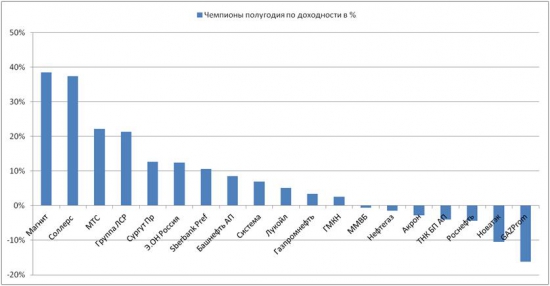

3. «Побеждает тот, кто умеет ждать»

Как бы Вы, уважаемые Смарт-Лабовцы не ругались, но стоит признать, что Чемпионами стали, самые популярные среди взвешенного мнения аналитиков Акции. Все, кого считали недооцененными очень даже неплохо выросли несмотря ни на что!!! Ни на Грецию, ни на послевыборное падение. Так что — Выводы, пожалуйста делайте сами.

По сути, данный график доказывает истинную важность фундаментального анализа для обывателя — инвестора, но в тоже время, для грамотного инвестора, для того, кто покупает акции на квартал и больше.

P.S. К сожалению я не учитывал полученную дивидендную доходность на портфель в этих акциях, которые можно направить на реинвестирование.

Ну и для более наглядного сравнения доходности акций приведем еще графики. (Сории, начальная левая точка это январь 3-е число)

В качестве доказательства практически 100% — ой корреляции моего «Нефтегаза» с ММВБ построим график.

В качестве доказательства того, что в России все же есть, во что инвестировать кроме «Нефтегаза» также построим график сравнения «Нефтегаза» с «Чемпионами»

На этом графике отчетливо видно, что нефтегаз был весьма не лучшим выбором, несмотря на все страшилки, которые происходилив Африке и поддерживали рост цен на нефть.

Так вот. Раз уж я упомянул о фундаментальном анализе. Мне стоит определить самые сильные акции.

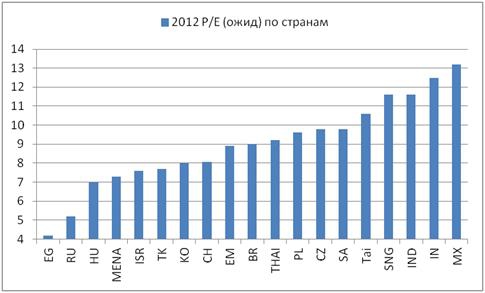

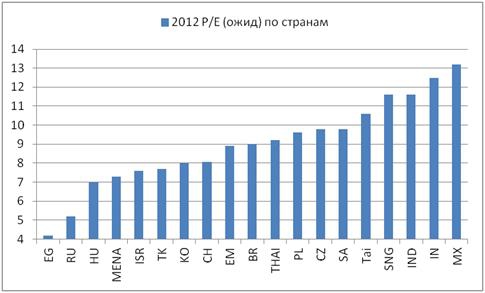

3. Российский рынок торгуется по чень дешевым ценникам

Для примера возьмем P/E на этот год по странам и увидем, что мы приравниваемся к Египту:(

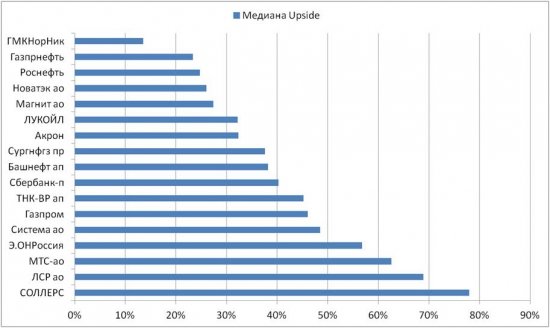

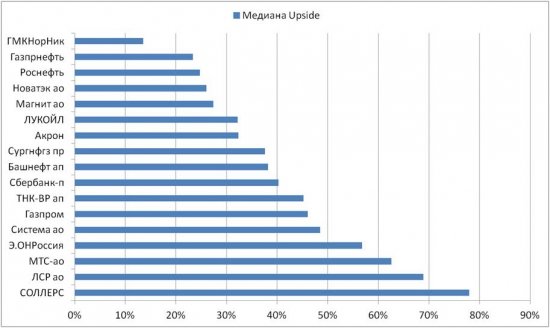

Так как я не в состоянии физически, посторить свои качественные модели дисконтированных денежных потоков для примерно 20 ти компаний. То без колебаний совести я обращаюсь к Аналитикам. Но!!! Внимание, я собрал все ожидания с целевыми ценами по каждой акции. Моя задача — всего лишь найти фундаментально сильнейшие акции на нашем рынке, акции, которые будут с наибольшей вероятностью покупаться иностранными инвесторами при более менее спокойной ситуации на рынках.

Дабы избежать субъективных суждений я взял МЕДИАНУ целевых цен, для каждой акции. Почему не среднюю? Среднее значение учитывает значения, которые слишком сильно отличаются от общей выборки. Я полагаю медиана здесь, — лучший выбор.

Что же получается? Какие акции(среди наиболее ликвидных) самые сильные?

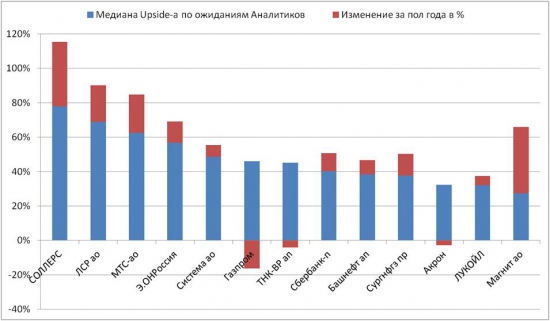

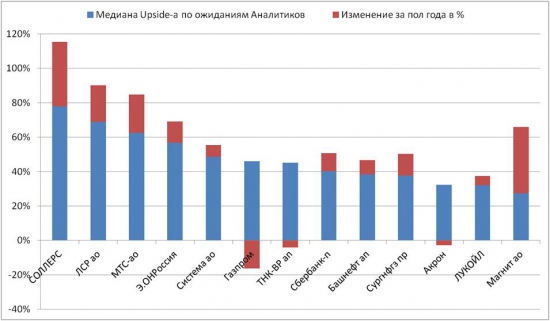

Так вот, так как аналитики постоянно делают прогнозы на следующем графике мы найдем ответ на вопрос, по поводу каких акций прогнозы сбывались за последние пол года, и мы поймем, что Газпром, например, сколько бы он фундаментально не должен стоить, он не будет стоить столько. А вот например Магнит бьет все рекорды.

Вывод:

Несмотря на ужасные, как казалось, условия на рынках, фундаментально сильные акции выросли. И в действительности, все, что остается сделать простому инвестору — это посмотреть на график апсайда, купить БЕЗ плеча и ждать

P.S. Всеми расчетами и данными я готов поделиться в скайпе( excel файлами). Скайп в личку:)

Тимофею Мартынову. Как помню, недавно он просил побольше постов именно об инвестировании.

Цель трудов:

расширение околорыночного кругозора

Если Вам показалось, что в данном посте содержутся рекомендации — Вам показалось

Начнем

У некоторых людей есть предубеждение того, что фундаментальный анализ не работает. Мне бы хотелось с ними подискутировать.

Для проведения данного анализа, я взял топ — 50 акций по совокупным торговым объемам за последние полгода, затем отбросил все, те которые за полгода показали результаты ниже индекса ММВБ по доходности (я к сожалению не учитывал дивиденды, за что прошу меня простить). Все же для частного инвестора есть 2 принципа:

А). Купил — Держи

б). Не используй плечо

Так в итоге, может ли это принести результат? Так как, мы не смотрет на неликвид, давайте сначала обратимся к вопросам связанным с ликвидностью рынка.

1). «Волатильность, ликвидность и объемы»

Посмотрев на совокупный проторгованный объем за полгода, я построил график. Цифры получились очень забавными. Здесь представлена доля одной бумаги от общего проторгованного объема на ММВБ. Выходит, что крупнейшие игроки активно торгуют всего лишь 7 акций.

Источник: Финам, Личные расчеты

При таком кошмарном распределении, и большом весе нефтяных компаний в индексе ММВБ. (по последним данным биржи и по моим расчетам вес в индексе нефтегазовых компаний составляет 54.2 % от общего) можно утверждать, что мы торгуем на одном из самых высоковолатильных рынков в мире. Какие же у нас беты?(акций, к индексу ММВБ) (выборка из 15 акций компаний самых ликвидных и с наиболее высоким фундаментальным апсайдом)

Источник: Финам, Личные Расчеты

* Нефтегаз — среднее значение отклонений (не средневзвешенное!) следующих компаний(отбор компаний был произведен из списка 20 самых ликвидных на ММВБ): 1. Газпром 2. ТНК БП ап 3. Башнефть ап 4. Сургутнефтегаз ап 5. Новатэк 6. Роснефть 7. Газпромнефть

Вывод: в действительности, не считая помойки под названием Газпром, самыми независимыми от индекса ММВБ (даже наименьшие беты) за последние пол года были акции хорошего, ценного, фундаментально недооцененного бизнеса.

МТС, Магнит, Соллерс, ЭОН, Сургут пр, ТНК БП пр, ЛСР, оправдывают свои титулы наиболее привлекательных акций даже по критериям бэты. ( конечно кто- то может сказать, что бета сама по себе может быть отрицательной) Окей. А давайте посмотрим performance ( то — есть кто как двигался за пол года)

Чтобы убедить Вас в том, что рынок у нас один из наиболее сумасшедших в мире, достаточно посмотреть на беты развивающихся рынков.

2. «А всех можно посмотреть?»

Для инвестирования, именно инвестирования, всех посмотреть нельзя. Слишком уж высоко волатилен наш рынок. Зависимость российского рынка от нефти делает наш рынок «игрой с плечом» на индикаторе состояния здоровья мировой экономики (на нефти). Что в принципе и доказывается графиком бет. рынков ( Относительно индекса MSCI) Очень интересно, что Турция и Южная Африка настолько сильно в этом отношении обошли Россию

Источник: JP Morgan Equity Strategy

3. «Побеждает тот, кто умеет ждать»

Как бы Вы, уважаемые Смарт-Лабовцы не ругались, но стоит признать, что Чемпионами стали, самые популярные среди взвешенного мнения аналитиков Акции. Все, кого считали недооцененными очень даже неплохо выросли несмотря ни на что!!! Ни на Грецию, ни на послевыборное падение. Так что — Выводы, пожалуйста делайте сами.

По сути, данный график доказывает истинную важность фундаментального анализа для обывателя — инвестора, но в тоже время, для грамотного инвестора, для того, кто покупает акции на квартал и больше.

P.S. К сожалению я не учитывал полученную дивидендную доходность на портфель в этих акциях, которые можно направить на реинвестирование.

Ну и для более наглядного сравнения доходности акций приведем еще графики. (Сории, начальная левая точка это январь 3-е число)

В качестве доказательства практически 100% — ой корреляции моего «Нефтегаза» с ММВБ построим график.

В качестве доказательства того, что в России все же есть, во что инвестировать кроме «Нефтегаза» также построим график сравнения «Нефтегаза» с «Чемпионами»

На этом графике отчетливо видно, что нефтегаз был весьма не лучшим выбором, несмотря на все страшилки, которые происходилив Африке и поддерживали рост цен на нефть.

Так вот. Раз уж я упомянул о фундаментальном анализе. Мне стоит определить самые сильные акции.

3. Российский рынок торгуется по чень дешевым ценникам

Для примера возьмем P/E на этот год по странам и увидем, что мы приравниваемся к Египту:(

Так как я не в состоянии физически, посторить свои качественные модели дисконтированных денежных потоков для примерно 20 ти компаний. То без колебаний совести я обращаюсь к Аналитикам. Но!!! Внимание, я собрал все ожидания с целевыми ценами по каждой акции. Моя задача — всего лишь найти фундаментально сильнейшие акции на нашем рынке, акции, которые будут с наибольшей вероятностью покупаться иностранными инвесторами при более менее спокойной ситуации на рынках.

Дабы избежать субъективных суждений я взял МЕДИАНУ целевых цен, для каждой акции. Почему не среднюю? Среднее значение учитывает значения, которые слишком сильно отличаются от общей выборки. Я полагаю медиана здесь, — лучший выбор.

Что же получается? Какие акции(среди наиболее ликвидных) самые сильные?

Так вот, так как аналитики постоянно делают прогнозы на следующем графике мы найдем ответ на вопрос, по поводу каких акций прогнозы сбывались за последние пол года, и мы поймем, что Газпром, например, сколько бы он фундаментально не должен стоить, он не будет стоить столько. А вот например Магнит бьет все рекорды.

Вывод:

Несмотря на ужасные, как казалось, условия на рынках, фундаментально сильные акции выросли. И в действительности, все, что остается сделать простому инвестору — это посмотреть на график апсайда, купить БЕЗ плеча и ждать

P.S. Всеми расчетами и данными я готов поделиться в скайпе( excel файлами). Скайп в личку:)

Фундамент рулит! А спекулянты это пушечное мясо на рынке.

Вхожу минимальной ставкой 100$ по золоту, нефти, Доу, иногда серебро, Евро, Фунт.

Как сказал великий Уорен Баффет: терпение вознагрождается.

Чтоб определить долгосрочный тренд, обязательно обращаю внимание на фундамент, только вот не все его понимают как надо.

интересно было бы изучить не только ликвидные бумаги, но и второй эшелон. ликвид он больше для спекулянтов с большим сайзом, для возможности быстрого входа и выхода. Торгуя на большом периоде вторым эшелоном, у мелких спекулей есть преимущество в том что он свой портфель по своему размеру может сфомировать и скинуть быстрее. Анализ как в этом обзоре поможет выбрать сильные бумаги, останеться только дождаться сигнала для входа.