Как я выбираю "альфа" акции для своего портфеля

Мой подход в формировании портфеля состоит из нескольких этапов. Сегодня я хочу написать о том, как я отбираю ту его часть, которая связана с акциями.

Недавно в гостях Finversia.ru у Яна Арта мы говорили о диверсификации. Я сказал, что на мой личный взгляд и по своему опыту, намного правильнее не просто формировать портфель из 100 эмитентов, за которыми в реальности невозможно следить, а покупать фонд на индекс широкого рынка, и усиливать его отдельными историями, которые потенциально могут вытащить портфель наверх.

Отбор этих историй не самое простое дело. По сути он сводится к трем этапам:

- Я оцениваю фундаментально те компании, которые могу оценить сам, и которые в моем представлении интересны в перспективе 3-5 лет.

- Я ищу, так называемых Альфа-скакунов, то есть те компании, которые имеют статистические коэффициенты лучше, чем у индекса широкого рынка.

- Я делаю оптимизацию портфелю по Марковицу с вырожденной границей, зачастую присваивая вложению в индексный фонд на широкий рынок не менее 50%, отведенного капитала под акции.

В данном посте и вкратце я покажу путь отбора по второму этапу на простом примере. А потом укажу, что необходимо сделать ещё, чтобы результаты были лучше и более прогнозированы.

В моей базе данных SQL хранятся котировки по разным инструментам, но источником может служить многие доступные сервисы в интернете. Автоматизация позволяет мне решать задачи существенно быстрее, а также легче моделировать/тестировать различные варианты.

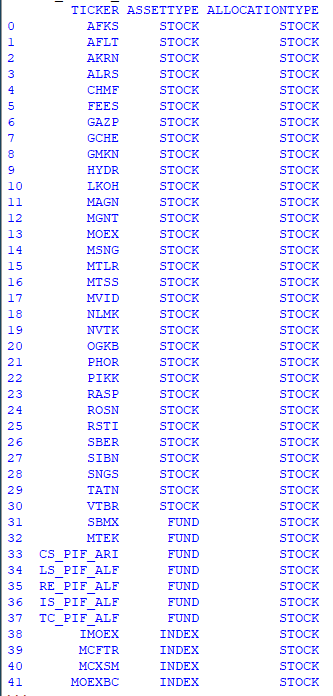

Предположим, что я хочу посмотреть какие из акций и фондов на российском рынке могут быть потенциальными Альфа-скакунами сегодня. Для этого из базы я выбираю все активы, которые имеют категорию аллокации — акции (это важно, потому что сам актив вполне может быть ETF или ПИФ, но он вкладывает средства в соответствии со своей инвестиционной декларацией в акции, что меня вполне может устроить). Понятно, что активы должны иметь одинаковую валюту котировки, иначе сравнение не будет корректным. В приведенном примере — это конечно рубли (все тоже самое делается и для оценки иностранных бумаг).

Для примера были отобраны такие активы из базы SQL:

Теперь мне необходимо рассчитать различные коэффициенты и показатели, которые я в целом называю статистическими, хотя может это и не совсем корректно. Сюда входят такие хорошо известные как Шарп, Трейнер, Сортино, Дженсен, CML, SML, Альфа, Бета и т.п. Для этого мне необходимо определить период, на основании которого я их буду считать; базовый актив, к которому я их буду считать; безриковая процентная ставка; и если хочу более детально то кредитная процентная ставка, на случай если я захочу воспользоваться плечом.

Пусть, для моего примера определю их следующим образом:

- период в 1 год (последняя дата 2021-02-05)

- базовый актив — индекс IMOEX

- безрисковая ставка равна текущей ключевой ставки ЦБ 4.25%,

- кредитная ставка равна 10%, что примерно равно заявленным ставкам банками по потребкредитам (но что-то мне кажется это какая-то низкая величина, скорее всего рекламный ход)

Для наглядности расчетов немного визуализирую.

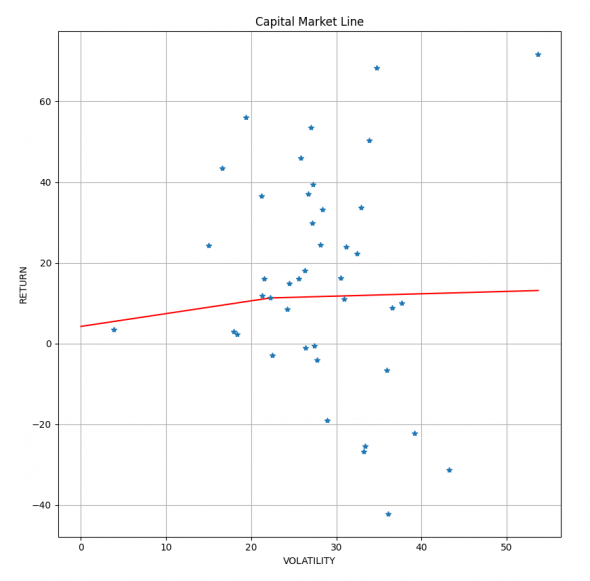

Давайте сначала построим Capital Market Line, не в строгом ее определении.

На данном графике отложена по оси x -волатильность, по оси у — ожидаемая доходность. Красной линией отражены все возможные портфели, которые я могу сформировать для любого значения устраивающей меня волатильности из безрискового актива, индекса IMOEX, и/или с привлечением средств по кредитной ставке. Исходя из этого графика логично предположить, что все активы, которые могут быть потенциальными Альфа-скакунами лежат выше этой красной линии.

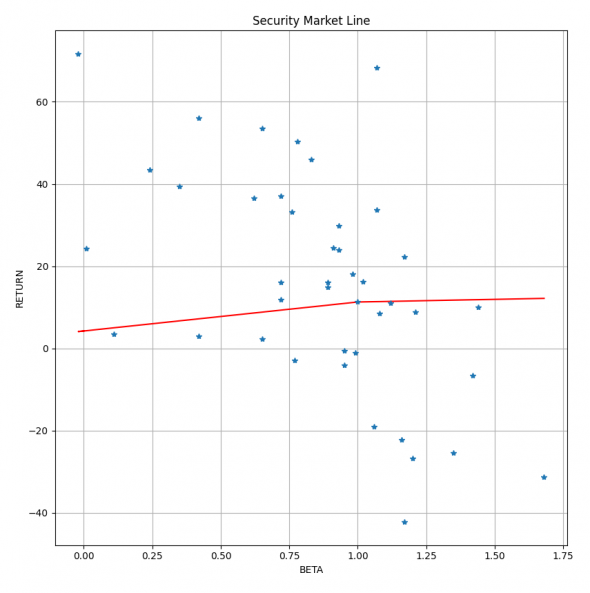

На этом графике изображена SML (очень похожая визуальная картинка с первой), где по оси х — отложена «бета». Ровно также меня могут интересовать те активы, которые лежат выше красной линии. Кстати, разница по ожидаемой доходности актива с этой красной линии по оси у — и есть коэффициент Дженсена, который еще называют Альфой Дженсена.

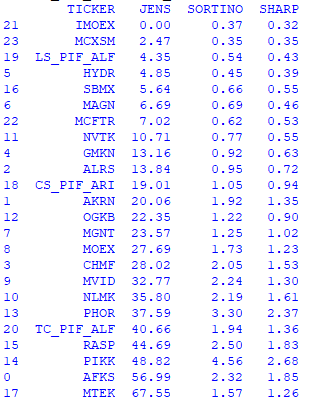

Думаю идея поиска Альфа-скакунов стала понятна. Рассчитывая разные коэффициенты, я получаю набор который могу использовать для отбора самых интересных из активов из имеющихся. Раскрывать всей методологии не буду, покажу лишь на упрощенном примере.

Скажем, я найду те активы, у которых Альфа Дженсена и Сортино будут больше 0, а Шарп будет больше, чем у индекса IMOEX. Для удобства отсортирую значения по Дженсену:

Вот такие у меня получились активы, достойные для включения в оптимизационные расчеты итого портфеля.

Конечно, как вы догадались это не полный расчет. При полном отборе я учитываю такие факторы, как:

- стабильность коэффициента бета

- период расчетов самих коэффициентов

- у внебиржевых ПИФов дополнительные расходы на приобретение и погашение паев

- периодичность и количество, рассчитываемых данных за разные периоды

- кроме того, ожидаемые доходности необязательно могут браться из статистических расчетов. Я писал о том откуда я их могу взять еще.

Поэтому конечный список будет выглядеть иначе. Кстати, в этом примере есть фонд Харизматичные Идеи, о котором я уже как-то писал в своем блоге.

P.S. Методика хороша еще тем, что сюда можно добавить в сравнение любые алгоритмические и спекулятивные стратегии, достаточно иметь стейтмент.

broker2511 февраля 2021, 10:50По сути моментум: лидеры должны остаться лидерами. А это не факт. И стратегию несложно оттестировать и посмотреть лучше ли индекса+1

broker2511 февраля 2021, 10:50По сути моментум: лидеры должны остаться лидерами. А это не факт. И стратегию несложно оттестировать и посмотреть лучше ли индекса+1 broker2511 февраля 2021, 17:50Алексей Бачеров, а вы Шарп и Сортино с какой частотой считаете? Если раз в год могу для амеров протестировать0

broker2511 февраля 2021, 17:50Алексей Бачеров, а вы Шарп и Сортино с какой частотой считаете? Если раз в год могу для амеров протестировать0 broker2511 февраля 2021, 21:28Алексей Бачеров, не понял, три года — это сколько интервалов? какой таймфрейм?0

broker2511 февраля 2021, 21:28Алексей Бачеров, не понял, три года — это сколько интервалов? какой таймфрейм?0