Опционы. Текущий рейтинг методов расчета исторической волатильности HV

Свои выводы я представил на завтраке инвестора у Алины Ананьевой.

Были рассмотрены восемь активов на различных рынках и период с 2010 по 2016 гг.

Методы сравнивались по критерию наименьшей ошибки прогноза будущей волатильности.

Лучшими подходами по моему мнению оказались методы господина Твардовского, господина Механизатора, экспоненциальный способ, а также усреднение этих трех прогнозов. Сейчас мне стало любопытно, насколько я оказался прав тогда в своих выводах.

Для теста я взял часовые свечки различных активов с января 2017г. по январь 2021г.

Основные выводы представлены ниже, объяснения и таблички следуют за ними.

Выводы

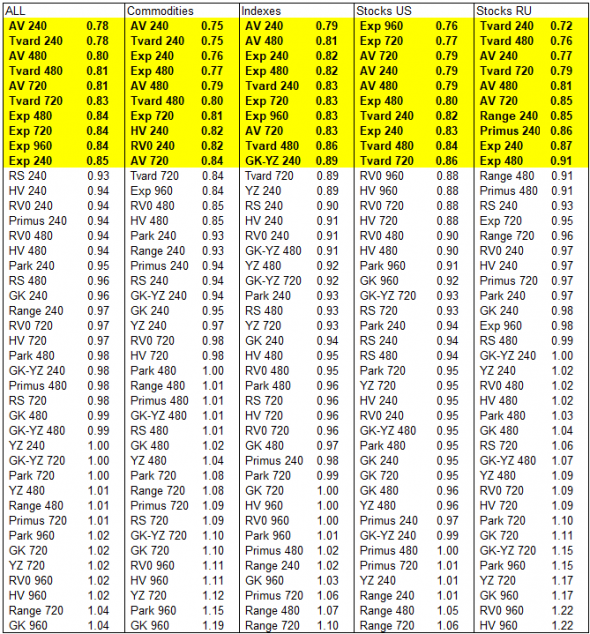

1. В общем рейтинге с учетом всех рынков первое место занял метод усредняющий три прогноза: г-на Твардовского, г-на Механизатора и экспоненциальный.

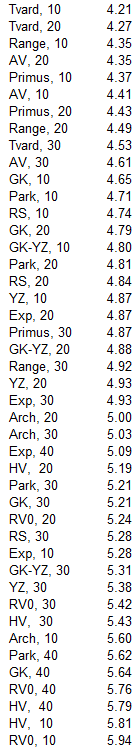

2. Подход г-на Твардовского с подобранным мной множителем подтвердил свою прогнозную силу на различных рынках. Для российского рынка акций и фьючерсов данный метод оказался наилучшим. Для commodities, индексов и американских акций этот подход вошел в тройку лучших. Для дневного таймфрейма подход г-на Твардовского оказался самым точным для выбранной группы из пяти активов.

3. Экспоненциальный метод также доказал свою полезность, заняв третье место в общем рейтинге. Для американских акций прогнозы в рамках данного подхода оказались самыми точными.

4. Подход г-на Механизатора с выбранным мной множителем уступил лидерские позиции другим методам, но оказался полезен при совместном использовании с другими способами .

5. Для часового таймфрейма популярные подходы Parkinson, Yang-Zhang, Rogers-Satchell и Garman-Klass в большинстве случаев оказались хуже даже базового метода расчета исторической волатильности. Впрочем, для дневного таймфрейма показатели этих методов (в частности, подхода Garman-Klass) не такие уж и плохие.

Подробнее о расчетах:

Для периода с января 2017 по январь 2021 посчитаны ошибки прогноза реализованной волатильности.

Ошибки представляет собой сумму квадратов разностей ошибок для каждого прогноза, нормированные на множитель масштаба.

Прогноз делается на будущий период из 240 часовых свечек для всех рынков кроме commodities, для commodities прогноз делается на 480 свечек вперед.

Окно расчета волатильности в прошлом меняется, оно равно 240, 480, 720 и 960 часовых свечек. Для каждого метода в рейтинге указана длина окна в прошлое.

Из commodities взяты: Brent, Gold, Copper.

Индексы включают: Kospi, Shanghai, S&P 500, CAC 40, FTSE 100, РТС.

Акции: SBER, GAZR, ROSN, GMKN, NVTK, AAPL, FB, MSFT, IBM, INTC, T, Google1.

Валюты: Si, ED.

IV в качестве прогнозной меры в данном тесте не участвует.

Взяты следующие подходы:

- HV — простая HV

- RV0 — HV без дрифта,

- Exp — экспоненциальная волатильность,

- Park — Parkinson,

- RS - Rogers-Satchell,

- GK - Garman-Klass,

- GK-YZ - Garman-Klass с расширением Yang-Zhang,

- YZ — Yang-Zhang,

- Tvard — подход г-на Твардовского с подобранным мной коэффициентом 0.7: 0.7 EMA(H-L,n)/EMA(C,n)

- Primus - подход г-на Механизатора с моим множителем 0.6, 0.6 Σ Ln(Max(H(i);C(i-1))/Min(L(i);C(i-1))) / (n-1)

- Range — еще один подход г-на Механизатора с моим множителем 0.61: 0.61 Σ Ln(H(i)/C(i)) / (n-1)

- AV — простое среднее прогнозов Tvard, Exp и Primus,

В конце каждого обозначения подхода указан период его расчета в прошлое. Например, HV 240 означает стандартное отклонение доходности на периоде из 240 часов.

Итоговые таблички

Ниже вы видите таблицу с результатами тестов. В ней указана суммарная нормированная ошибка для каждого метода. Чем меньше ошибка — тем лучше прогноз. ALL — среднее по всем рынкам.

Я также сделал расчеты для дневного таймфрейма для прогноза вперед на 20 рабочих дней, ниже табличка с результатами. Справа от аббревиатуры метода указано, как и раньше, окно в прошлое. Например, Tvard 10 означает прогноз вперед на 20 дней, рассчитанный на 10 днях в прошлом.

Полезные ссылки:

- мое выступление в 2017г.,

- статья с описанием методов расчета HV Measuring historical volatility,

- статьи в моем блоге про опционы и не только.

Хотя индикатор tradinview умножает волатильность торговых дней на 365, что не совсем верно

(ведь в году около 255 торговых дней)

Я помню этот завтрак, Ваше выступление, сам выступил отвратительно, хуже всех. Были причины, к сожалению.

У меня тогда возникло методическое замечание, которое никуда не делось.

Почему именно этот способ определения, какая вола лучше Вами использован?

К вопросу. Есть ряд прогнозных величин, есть ряд истинных величин. Необходимо сравнить близость двух рядов. Сумма квадратов разностей мне кажется неплохо подходит, хотя, понятно, можно взять и другую меру.

Но помнится, у вас было возражение, что простую HV должна лучше прогнозировать простая HV. Мне это утверждение неочевидно. Практика говорит об обратном. В качестве аналогии можно вспомнить ридж-регрессию, где включение как бы лишней добавки приводит к повышению устойчивости результата. У меня есть стойкое ощущение, что способ Твардовского можно доказать строго, как Паркинсона, причем коэффициент 0,7 окажется какой-нибудь суммой логарифмов

Приведу пример.

От волы может зависеть

-объем открываемой позиции.

-Принятие решения о вхождении в сделку или выходе из неё.

-Объем хеджирования.

-Выбор актуального подмножества активов

и это еще не все.

Будет ли верно ли для всех этих задач взять одну и ту же оценку (прогноз) волы с одним и тем же окном и одним и тем же критерием оптимальности оценки?

Станиславский верно учил нас, дорогие товарищи спекулянты. Верить нельзя.

wrmngr, то есть для расчета шага дельта-хеджа вы считаете гамма-фактор, в котором вместе текущей IV сидит прогнозная? Ни разу такого не видел.

Но в этом случае вам нужно сделать прогноз на ближайший день, что отличается от первого случая только интервалом прогноза. Вполне вероятно, что тот же Твардовский даст вполне работоспособную оценку в обоих случаях, только глубина окна в прошлое будет отличаться

Возможно? напишите контакты в личку, мне не дает сайт первым писать