01 августа 2012, 20:57

Чего ждать от ЕЦБ: SMP, LTRO или понижение ставок?

2 августа, в четверг, состоится заседание Европейского Центрального Банка, по факту окончания которого с пресс-конференцией по своему обыкновению должен выступить Марио Драги, пообещавший в конце прошлой недели сделать “все необходимое” для сохранения Еврозоны и европейской валюты.

Каких дальнейших шагов можно ожидать от ЕЦБ?

Запуск Securities Market Program (SMP)

Г-н Драги намекнул, что в ближайшее время вновь может быть запущена программа выкупа государственных облигаций (Securities Market Program). С февраля 2012 г. регулятор не проводил подобных операций.

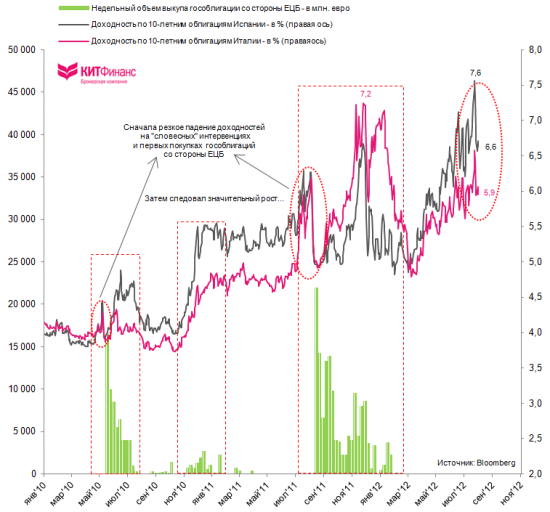

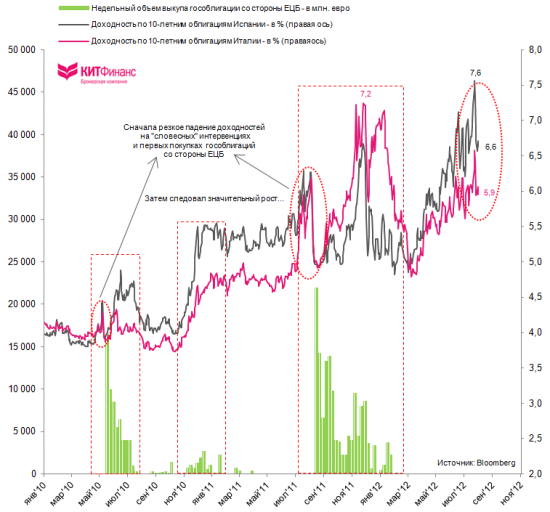

В предыдущие периоды, запуск SMP на начальных этапах – “словесные” интервенции и первые недели покупок – помогал сбить доходности по 10-летним гособлигациям на 80-90 б.п. Однако, по прошествии одного-полутора месяцев доходности по государственным облигациям периферийных стран устремлялись на покорение новых максимумов… Окажется ли повторный запуск SMP действенной мерой? Вряд ли. Но немного дополнительного времени “на подумать” выиграть ЕЦБ действительно сможет.

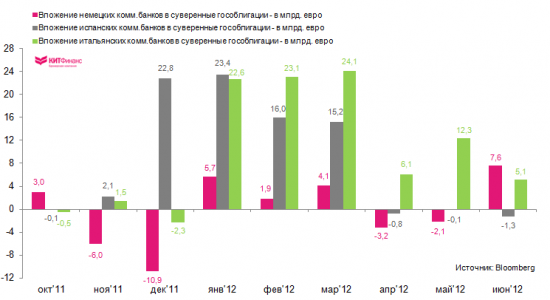

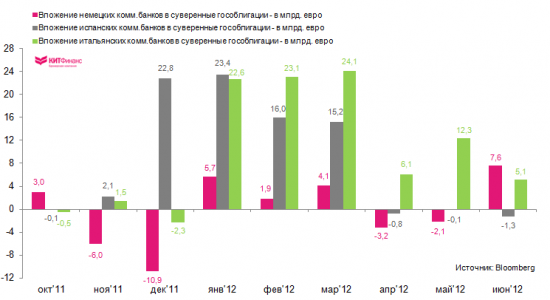

Финансовые организации Еврозоны увеличили вложения в суверенные облигации на 190 млрд. евро с декабря 2011 г. по июнь 2012 г. За этот период Испанские банки купили гособлигаций на 99 млрд. евро, при этом в апреле, мае и июне мы увидели продажи в объеме 2,2 млрд. евро – сумма хоть и незначительная, но тенденция достаточно неприятная. ЕЦБ может прибегнуть к выкупу облигаций Испании как раз из этих соображений – заменить выпадающий спрос со стороны испанских коммерческих банков (нерезидентов даже упоминать не стоит).

Long Term Refinancing Operation-3 (LTRO)

Еще одним шагом ЕЦБ может стать новый очередной раунд программы по предоставлению неограниченной ликвидности банкам — LTRO. В рамках первых двух этапов LTRO регулятор разместил 3-летние кредиты под 1% на сумму более 1 трлн. евро, и Драги неоднократно заявлял, что мера была удачной. В то же время, еще в июне источники регулятора утверждали, что третий раунд LTRO не обсуждается.

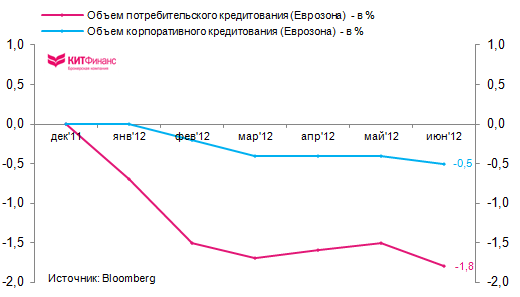

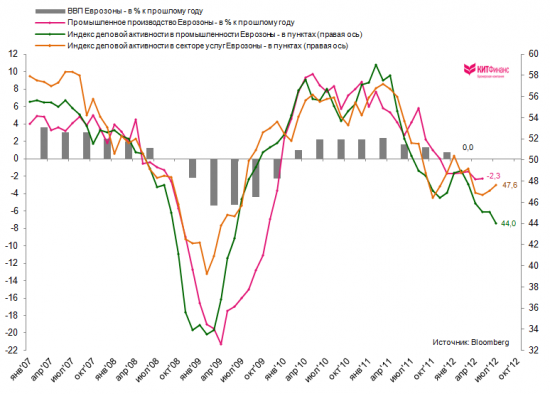

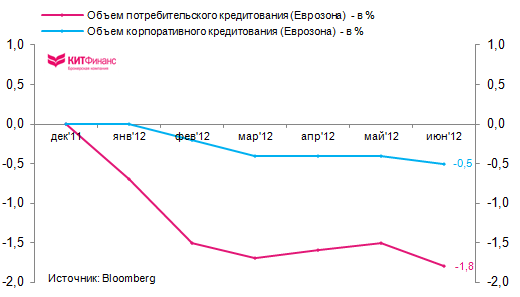

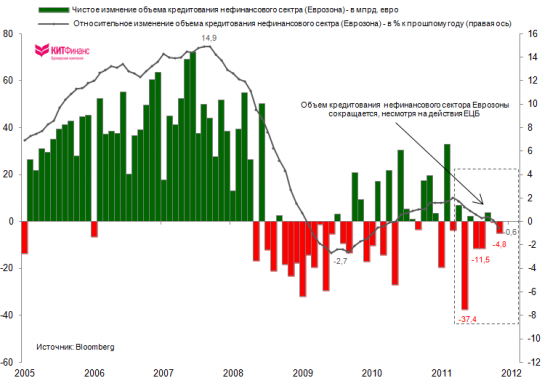

В действительности, программы LTRO (дек. 2011 г. и фев. 2012 г.) коренным образом не сумели решить проблему ни с растущими доходностями на долговом рынке (см. график доходностей по Италии и Испании выше), ни со сжатием кредитования реального сектора экономики – объем выданных потребительских кредитов с декабря 2011 г. упал на 0,5%, корпоративного – на 1,8%.

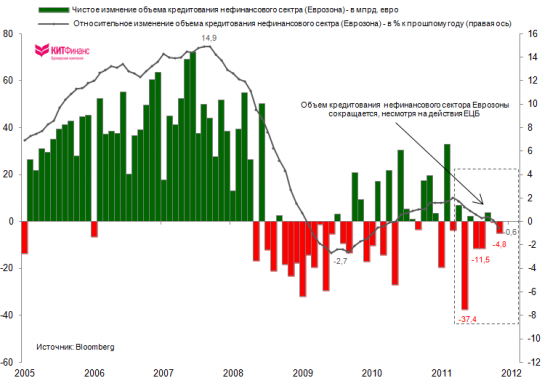

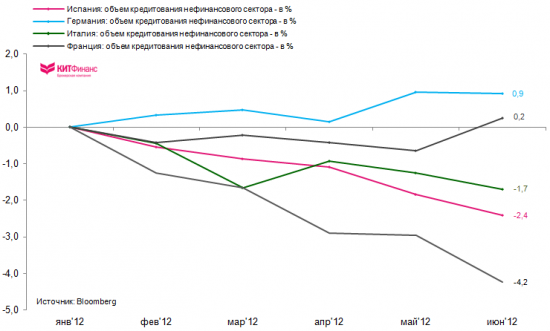

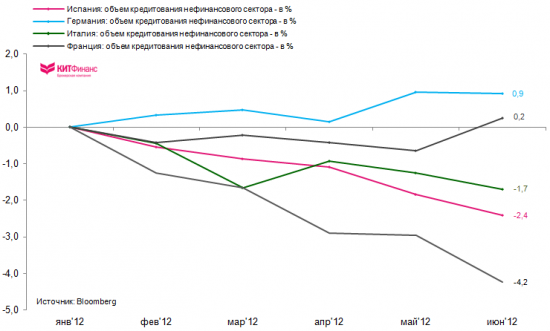

Объем кредитования коммерческими банками Германии и Франции нефинансовых организаций показывает незначительный прирост с начала 2012 г. Но ситуация с периферийными странами выглядит безрадостно: Италия сократила кредитование нефинансового сектора на 1,7%, Испания – на 2,4%, Греция – на 4,2%.

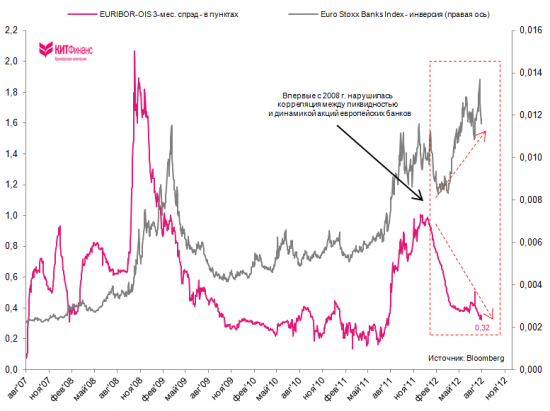

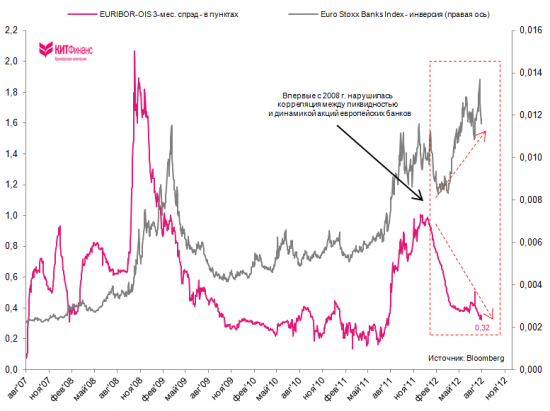

Запуск второй программы LTRO привел к довольно неожиданному результату — корреляция между ликвидностью и динамикой акции европейского финансового сектора нарушилась.

С момента краха Lehman Brothers (сен. 2008 г.) наблюдалась очень высокая корреляция между ключевым индикатором банковской ликвидности — спрэдом Euribor-OIS– и динамикой акции европейских банков (Euro Stoxx Banks Index). После новой инъекции ликвидности в виде запуска второй программы трехлетнего рефинансирования (LTRO) со стороны ЕЦБ в феврале 2012 г. в объеме 500 млрд. евро, такая корреляция нарушилась – ликвидность в системе увеличилась, но акции банков продолжали падать… Спрэд Euribor-OIS является барометром денежного рынка — чем он шире, тем хуже ситуация на денежном рынке, и наоборот. Вывод: в Евросистеме нарушились трансмиссионные механизмы.

Процентные ставки

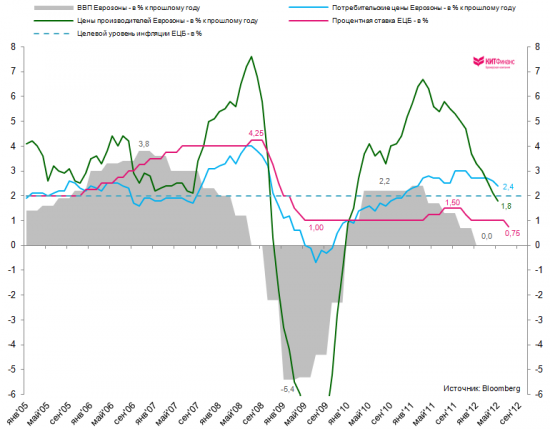

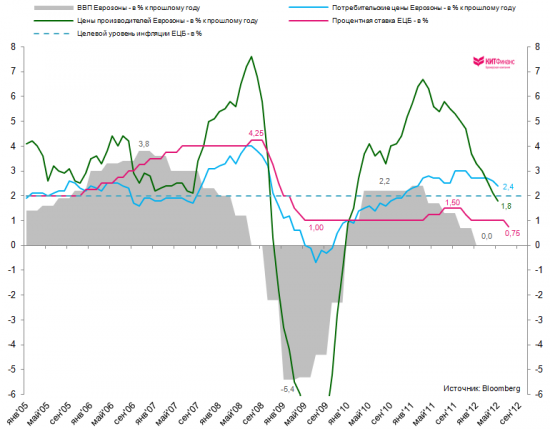

Европейский Центральный Банк 5 июля 2012 г. снизил ключевую процентную ставку на 25 б.п. до исторического минимума в 0,75%. Очередного раунда понижения пока что ждать не стоит.

Инфляция в Еврозоне, согласно данным за июнь, находится на уровне 2,4% — это чуть выше целевого диапазона ЕЦБ в 2%.

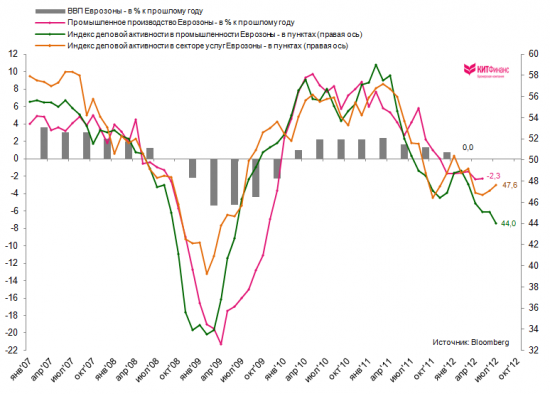

ВВП Еврозоны в Iквартале 2012 г. в годовом пересчете показал нулевой прирост, а за IIквартал есть все шансы показать отрицательную динамику.

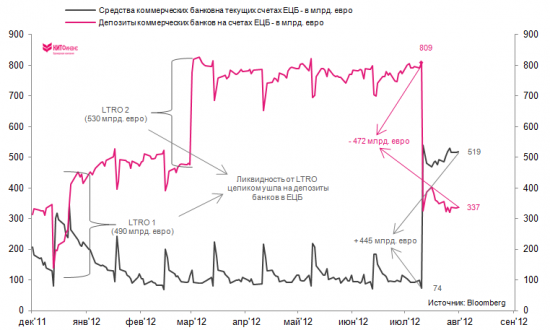

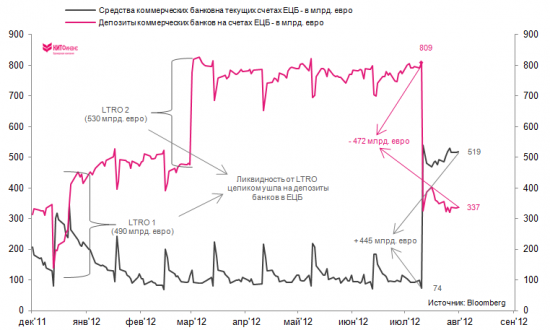

Помимо снижения ключевой процентной ставки, ЕЦБ на прошлом заседании обнулил ставку по депозитам банков на счетах ЕЦБ (ECB overnight rate). В результате, коммерческие банки за один день снизили объем таких депозитов почти на 500 млрд. евро, переведя львиную долю этих средств на свои текущие счета, открытые в ЕЦБ. Таким образом, деньги так и не покинули стен европейского регулятора.

Каких дальнейших шагов можно ожидать от ЕЦБ?

Запуск Securities Market Program (SMP)

Г-н Драги намекнул, что в ближайшее время вновь может быть запущена программа выкупа государственных облигаций (Securities Market Program). С февраля 2012 г. регулятор не проводил подобных операций.

В предыдущие периоды, запуск SMP на начальных этапах – “словесные” интервенции и первые недели покупок – помогал сбить доходности по 10-летним гособлигациям на 80-90 б.п. Однако, по прошествии одного-полутора месяцев доходности по государственным облигациям периферийных стран устремлялись на покорение новых максимумов… Окажется ли повторный запуск SMP действенной мерой? Вряд ли. Но немного дополнительного времени “на подумать” выиграть ЕЦБ действительно сможет.

Финансовые организации Еврозоны увеличили вложения в суверенные облигации на 190 млрд. евро с декабря 2011 г. по июнь 2012 г. За этот период Испанские банки купили гособлигаций на 99 млрд. евро, при этом в апреле, мае и июне мы увидели продажи в объеме 2,2 млрд. евро – сумма хоть и незначительная, но тенденция достаточно неприятная. ЕЦБ может прибегнуть к выкупу облигаций Испании как раз из этих соображений – заменить выпадающий спрос со стороны испанских коммерческих банков (нерезидентов даже упоминать не стоит).

Long Term Refinancing Operation-3 (LTRO)

Еще одним шагом ЕЦБ может стать новый очередной раунд программы по предоставлению неограниченной ликвидности банкам — LTRO. В рамках первых двух этапов LTRO регулятор разместил 3-летние кредиты под 1% на сумму более 1 трлн. евро, и Драги неоднократно заявлял, что мера была удачной. В то же время, еще в июне источники регулятора утверждали, что третий раунд LTRO не обсуждается.

В действительности, программы LTRO (дек. 2011 г. и фев. 2012 г.) коренным образом не сумели решить проблему ни с растущими доходностями на долговом рынке (см. график доходностей по Италии и Испании выше), ни со сжатием кредитования реального сектора экономики – объем выданных потребительских кредитов с декабря 2011 г. упал на 0,5%, корпоративного – на 1,8%.

Объем кредитования коммерческими банками Германии и Франции нефинансовых организаций показывает незначительный прирост с начала 2012 г. Но ситуация с периферийными странами выглядит безрадостно: Италия сократила кредитование нефинансового сектора на 1,7%, Испания – на 2,4%, Греция – на 4,2%.

Запуск второй программы LTRO привел к довольно неожиданному результату — корреляция между ликвидностью и динамикой акции европейского финансового сектора нарушилась.

С момента краха Lehman Brothers (сен. 2008 г.) наблюдалась очень высокая корреляция между ключевым индикатором банковской ликвидности — спрэдом Euribor-OIS– и динамикой акции европейских банков (Euro Stoxx Banks Index). После новой инъекции ликвидности в виде запуска второй программы трехлетнего рефинансирования (LTRO) со стороны ЕЦБ в феврале 2012 г. в объеме 500 млрд. евро, такая корреляция нарушилась – ликвидность в системе увеличилась, но акции банков продолжали падать… Спрэд Euribor-OIS является барометром денежного рынка — чем он шире, тем хуже ситуация на денежном рынке, и наоборот. Вывод: в Евросистеме нарушились трансмиссионные механизмы.

Процентные ставки

Европейский Центральный Банк 5 июля 2012 г. снизил ключевую процентную ставку на 25 б.п. до исторического минимума в 0,75%. Очередного раунда понижения пока что ждать не стоит.

Инфляция в Еврозоне, согласно данным за июнь, находится на уровне 2,4% — это чуть выше целевого диапазона ЕЦБ в 2%.

ВВП Еврозоны в Iквартале 2012 г. в годовом пересчете показал нулевой прирост, а за IIквартал есть все шансы показать отрицательную динамику.

Помимо снижения ключевой процентной ставки, ЕЦБ на прошлом заседании обнулил ставку по депозитам банков на счетах ЕЦБ (ECB overnight rate). В результате, коммерческие банки за один день снизили объем таких депозитов почти на 500 млрд. евро, переведя львиную долю этих средств на свои текущие счета, открытые в ЕЦБ. Таким образом, деньги так и не покинули стен европейского регулятора.

однако какова вероятность того, насколько длительную «Анестезию» в этот раз даст подобная программа никто не знает.

Следовательно, как принято говорить на Драги давит «Слово пацана» обещал помочь, и должен помочь

На мой взгляд, сейчас вероятность лебедя велика как никогда.

Ну где же вы? Лонг на все? где все упадет?

людям надо чтобы ты сказал вверх или вниз, как Василий Олейник

СЛАБОСЬ! (см график)

1. КУЧА БАБЛА

2. САМИ ПРИДУМАЙТЕ

По поводу нарушения корреляции спрэда Euribor-OIS– и динамики акций европейских банков (Euro Stoxx Banks Index):

по графику видно, что есть ЛАГ на разворотах.

У Euribor был пик в октябре-ноябре 2008г… и повалился в пол.

А акции росли до пика март-апр. 2009г, т.е еть ЛАГ в полгода!

Что если и сейчас будет аналогичный лаг?

Если Фед ничего не сказал, то и ЕЦБ незачем шевелиться.

куда пойдет рынок — надо торговать свои модели и действовать по ситуации)