Торговый план по паре рубль/доллар + стратегия 2021

Выдалось спокойное воскресенье и удалось выкроить время для написания поста. Сегодня хотел бы добавить свое мнение по паре доллар-рубль и основным влияющим на курс активам (SP500, Brent). Сам я в данный момент торгую Si, прорабатываю новую спекулятивную стратегию на небольшой сумме. Пост решил написать, так как это, во-первых, помогает структурировать собственные мысли, во-вторых, в будущем удобно посмотреть и оценить результаты (в том числе поучиться на собственных ошибках). Дисклеймер: я давно пришел к выводу, что прогнозы дело неблагодарное и сбываются с вероятностью 50/50, в связи с чем постоянно подвергаются корректировке и уточнению в соответствии с изменяющимися обстоятельствами; данная информация размещена в развлекательных целях и не является инвестиционной рекомендацией.

На недельном таймфрейме долгосрочный тренд вверх, сейчас мы находимся в коррекционной волне 4 (по Эллиоту). Коррекция в форме треугольника. В случае выхода за 80 долларов открывается «дальняя» дорога 100-130. Так как первая и третья волны были небольшими, с сопутствующими коррекциями на 61,8%, то 5я волна должна по классике жанра быть очень сильной. С учетом того, что, как правило, доллар к рублю в случае кризисов удваивается, а отсчет текущего тренда мы ведем от 56руб., то диапазон 100-130 наиболее вероятен с последующей стабилизацией курса в районе 100 рублей. НО! Для прорыва треугольника должны произойти экстраординарные события, триггером могут выступить, например, жесткие санкции в отношении России с запретом покупки гособлигаций или даже отключением от S.W.I.F.T. Пока сценарий держим в голове как вероятный и работаем от уровней и целей на меньших таймфреймах.

USDRUB_TOM недельный график 2003-2021

На дневном графике USDRUB по-прежнему просматривается затяжной расширяющийся боковик (72.5 – 77 руб). В настоящий момент мы видим отбой от верхней границы канала (76.98 максимум, поддержки 75, и 72.5).

USDRUB_TOM дневной график 2018-2021

Как видно на часовом графике USDRUB ближайшей значимой поддержкой выступает 75 руб., соответственно целесообразно рассматривать покупку от этого уровня (если точнее, то от 75,125 руб.). В случае реализации сценария и дальнейшего отбоя от 75 вверх можно будет удерживать среднесрочную позицию до 80 руб. и докупаться на пробое 77 руб. В случае пробоя 75 вниз нужно быть готовым удерживать позицию, помня о том, что долгосрочный тренд восходящий, или даже докупаться на более низких уровнях (например, 73,5). Риск-менеджмент превыше всего, поэтому первый заход в позицию строго без использования плечей.

USDRUB_TOM часовой график 2020-2021 (последняя волна роста на текущий момент)

USDRUB_TOM 15 мин март 2021 ждем коррекцию к 75,125, если произойдет покупаем (объем без плеча)

Анализ нефти и SP500 я провожу для целей подтверждения или опровержения выводов, сделанных на графике USDRUB. Итак, нефть находится в долгосрочном нисходящем тренде, завершения которого пока на графике не просматривается. НО! Интуиция мне подсказывает, что в нефти все не так однозначно. Во-первых, это реальный актив с реальной себестоимостью добычи и транспортировки, который не может стоить слишком дешево, так как это неминуемо приведет к сокращению добычи. Кроме того, нефть ресурс не возобновляемый и сокращающийся. Очень настораживает новость о стратегическом соглашении Китая и Ирана. Китай будет вкладывать деньги в Иран взамен на дешевую нефть. Китай, как правило, действует мудро и правильно, логично предположить, что они видят в нефти перспективы (в том числе роста ее цены) и стремятся обеспечить (обезопасить) себя. Подобные соглашения есть и с Россией, фактически Китай с 2009 года (падение нефти со 140 на 40 долл. и начало долгосрочного даунтренда) кредитовал строительство нефтепроводов из Восточной Сибири в обмен на поставки нефти по минимальным ценам, а также продолжает периодически вносить огромные предоплаты Роснефти в обмен на будущие поставки, вероятно, фиксируя для себя минимально возможные цены. Немного отклонился в рассуждениях от прогнозной темы:) На горизонте текущего года виднеется завершение пандемии COVID и это будет означать восстановление экономической активности, а соответственно, и спроса на нефть. Мой прогноз: коррекция возможна до уровня 40 долл. за баррель Brent и наиболее вероятно боковое движение в границах диапазона 80-40 долл. Корреляция Brent и USDRUB сейчас далеко не 100%, но определенное воздействие нефть, безусловно, оказывает. На горизонте 5-10 лет на котировки нефти, с одной стороны, будет давить электричество и прочие альтернативные источники энергии, с другой стороны, уровень добычи на традиционных месторождениях начнет постепенно снижаться, что окажет существенную поддержку цене. Более пристальное внимание целесообразно обратить на динамику рынка США, Россию он за собой точно потянет.

Нефть Brent недельный график 2007-2021

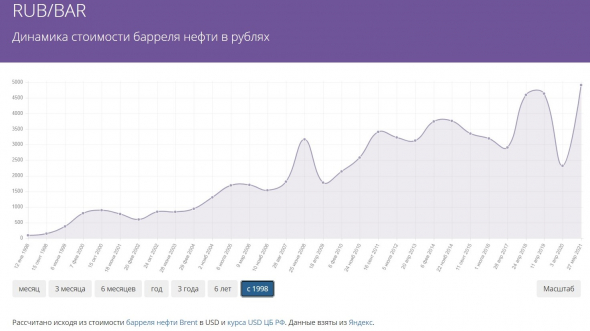

Касательно нефти в рублях – долгосрочный восходящий тренд очевиден, РФ будет компенсировать слишком низкие цены на нефть ослаблением рубля, при этом в случае роста цены нефти курс рубля не будет столь же значительно укрепляться, всё для пополнения казны, так сказать.

График с сайта http://rubbar.herokuapp.com/

Про рынок США — очевидно, что он находится на пике или почти на пике своего роста. С момента введения программ денежного стимулирования экономики большая часть денег устремилась на фондовый и долговой рынок, дико разгоняя цены акций и облигаций. В настоящий момент по всем признакам SP500 на пике роста. По сути, вливаемые деньги вместо того чтобы подстегивать инфляцию потребительских цен, подстегивали инфляцию финансовых активов. Большинство акций в настоящий момент переоценены, идет выдергивание отдельных акций второго-третьего эшелона, что характерно как раз для последней волны роста. Так же, как и повышенный интерес со стороны непрофессионалов рынка. Возможно, последние стимулирующие меры, принятые демократами и направленные в руки простых людей, как раз и будут отчасти теми деньгами, о которые сократят позиции крупные игроки. О конкретных уровнях с которых начнется падение говорить не буду, по классике жанра, вероятно, SP500 задернут немногим выше 4000 пунктов, откуда начнется раздача.

Сложилась ситуация, когда, с одной стороны, угрожает инфляция потребительских цен, с другой стороны растут доходности облигаций из-за увеличивающегося недоверия к способности правительства обслуживать государственный долг и не готовности рынка инвестировать под почти нулевые проценты. При этом и в реальном секторе перспективы развития и инвестирования в бизнесы пока туманны.

Кстати, в России ситуация очень похожа, только с поправкой на огромные страновые риски.

Остается главный вопрос: какие активы выбрать для получения прибыли и защиты капитала? Акции и облигации пока не совсем подходят ввиду высоких рисков падения цен. Серебро, медь, никель как промышленные металлы – возможно, но цены на них сейчас не самые привлекательные, есть ли потенциал дальнейшего роста? Золото как защитный актив находится в коррекции после роста и может зайти на 5ю волну по Эллиоту ростовую потенциально, стоит присмотреться, но это больше в плане спекуляций на фьючерсе. Недвижимость в РФ также на пике роста, и высоки риски снижения цен при подъеме ключевой ставки и как следствие ипотечных ставок. Реальный сектор в РФ находится в стагнации, лично у меня пока не получается найти новые прибыльные направления, много чего было в последние годы реализовано, но прибыли пока не видно, все в ноль работает в основном.

Индекс SandP-500, недельный график, построен на сайте finam.ru

Благодарю за внимание, готов принимать порцию критики:)

P.S.: Буду рад если подскажете бесплатную программу для тех.анализа SP500, Brent, Gold и прочих зарубежных активов. Ранее пользовался Xtick, но он прилично платный и для моих целей пока чрезмерно дорогой. Пользоваться сайтом финама не так удобно как программой.

а чем традингвью не устраивает? графики любой таймфрейм, индикаторы все есть, уровни рисуй сколько хочешь. чего еще надо то?

есть еще инвестинг.ком — ± аналогично, но трейдинг по интереснее

Это неликвидный инструмент может быть непригоден для больших денег. Если ТС в ликвиднейшем инструменте не подходит для больших денег — это плохая ТС, ИМХО!