Что с доходностью у фонда акций от А. Мовчана?

Желание отдать свои деньги профессионалам приходит ко всем, кто решил накапливать капитал, и эта идея кажется логичной — неужели молодой инвестор, уделяя рынку полчаса в день и получая информацию из телеграмм-каналов и форумов сможет превзойти результаты профессиональной команды, работающей 24х7, получающей информацию из терминала блумберг, имеющая отраслевых аналитиков в штате, и опытом в десятки лет? И опыт на рынке казалось бы выступает хорошим фильтром при выборе управляющего.

Рассуждая таким образом, нельзя не обратить внимание на самого цитируемого и широко представленного экономиста и управляющего в российским инфополе — А. Мовчана и его фонды. Тем более позиционированы они не на мелкую розницу а на относительно состоятельных клиентов (вход от 100к$, ранее — от 500к$), а субъективно кажется что чем менее доступный продукт тем больший потенциал в нем заложен.

Надо отметить, что я сам — потенциальный клиент таких управляющих (тут подробнее), средства значительно превышают минимальные требования, и мне интересно следить за результатами и примерять на себя — подходит ли мне такой вариант или нет.

Я сам с удовольствием слушал и слушаю А. Мовчана много лет, и если раньше у него были только облигационный и арбитражный фонды, а мнение о рынке акций было неизменно («риск-премия в акциях не интересна»), то с 2020г ситуация изменилась, появился фонд акций — GEIST.

DISCLAIMER: Цель публикации — не разоблачение или критика фонда и управляющих. Мне действительно были интересны результаты фонда, и попутно решил ими поделиться. Да, я понимаю, что сравнивать результаты фонда с SP500 не корректно, но другого бенчмарка нет, да ориентация на доходность SP500 указана в проспекте фонда.

Что за фонд GEIST?

Фонд с экспозицией на диверсифицированный портфель стоимостных акций по всему миру. Стратегия активная: если рынок достаточно дешев, в нем преобладают акции, если дорог — преобладают проданные пут-опционы на те акции, в которые планируется зайти по тем страйкам (ценам на акции), по которым эти акции будут интересны. Проданные опционы позволяют собирать фиксированную премию пока рынок растет — и получать потенциально интересные бумаги в портфель по более низким ценам, при его падении, когда опционы входят в деньги.

Цель фонда согласно сайту — в долгосрочной перспективе демонстрировать лучший относительный результат (доходность на единицу риска), чем у индекса S&P 500. Цель понятна — не чистое превосходство (Альфа) над индексом S&P500 а относительное превосходство с поправкой на волатильность (обычно оценивается через коэффициент Шарпа/Сортино).

Надо сказать, рядовому инвестору вряд ли в долгосрочной перспективе так сильно важно снизить СКО (среднеквадратичное отклонение, обычно является мерой риска) в ущерб доходности, особенно если эта доходность оказывается ниже инфляции и не позволяет сохранить капитал. Узнать, что через n-лет капитал потерян но зато волатильность была ниже чем у индекса — то ли это, чего мы хотим от инвестирования?

Для рядового инвестора, риск — это не волатильность и СКО, как это принято считать в академическом смысле, риск — это потеря покупательской способности денег со временем. И если в текущем мире отсутствующих альтернатив, этого можно достигнуть только повышением волатильности — то это все равно разумно.

Целевые ориентиры фонда

Целевые ориентиры фонда

В этом году фонд даже получил награду Russian Hedge Fund Industry Awards 2021 в номинации: Rising Star Fund, что бы это не значило.

Какие результаты фонда GEIST?

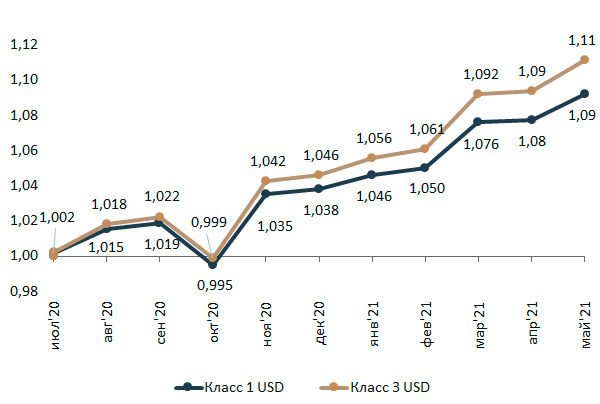

У них есть несколько классов бумаг, в зависимости от суммы входа и способов расчета комиссионного вознаграждения. Я возьму самый доступный, так как мне потенциально интересен был бы именно он.

Вот так выглядят результаты на сайте управляющего:

Почему то они заканчиваются в Мае. Я нашел свежие результаты, и сравнил с индексом S&P500 и официальной инфляцией США (consumer price index) и вот что вышло.

Серая — инфляция, Синяя — результаты фонда, красная — SP500

Да, волатильность наверное ниже (я не стал считать), но итоговый результат инвестора за 15 месяцев не покрыл даже официальную инфляцию.

За 15 месяцев инвестор получил:

- В фонде GEIST — 5,12% (~4.07% CAGR)

- Инфляция — 6,6%

- S&P500 — 38,94%

Я бы, разместив средства в такой фонд, чувствовал себя не очень комфортно и вряд ли пониженная волатильность добавила бы уверенности.

Структура фонда на сентябрь:

Да, возможно, в другой фазе рынка фонд отыграет отставание (хотя мне кажется, что выступать провайдером ликвидности через пут-опционы на падающем рынке — так же может преподнести сюрпризы и по графику видно, что на падении рынка — падает и фонд), да, возможно комбинации из фондов, которые предлагаются клиентам, показывают общий результат лучше чем отдельно взятый фонд, но пока — результат на табло и меня как потенциального инвестора он не убеждает в том, что я должен разместить в нем свои накопления.

При этом фонд активно управляемый и может менять со временем стратегию работы, что уже видно из ежемесячных отчетов управляющего, что вносит дополнительную непредсказуемость в будущие результаты.

Так в чем польза таких фондов для инвесторов, как себя чувствуют те, кто размещает в них свои средства?

--

Пишу тут:

ТГ-канал

Блог с обзорами фондов недвижимости и не только

Рынок — наверное единственное место, где профессионализм может даже парадоксально ухудшать результаты…

SergeyJu, «и особо выдающихся мастеров угробить счет в ноль, как горилла», что ж вы его недооцениваете то, не в ноль а в минуса!

талантище!)

думаю, что как и всякий профессионал, уважаемый Мовчан управляет своими средствами более активно, поэтому доходность у них в отрицательной зоне :)

нет никакой неприязни. Он неплохой блоггер, интересно почитать его рассказы о жизни в Лондоне, о выборах в РФ и пр. На любую тему у него есть собственное, естественно единственно правильное и бесспорное мнение. Даже на тему алго высказался :)

Но денег я бы ему не доверил.

Сам слежу за Андреем Мовчаном и работой его фондов, Андрей рассказывает много интересных вещей и меня подкупает его эрудиция, но, интуитивно чувствую, дела в их фондах идут не очень, что подтверждалось цифрами с их же сайта.

В интервью Андрей часто подчеркивает, что все его активы кроме недвижимости лежат в его же фондах. Я даже в это верю. Но, мне кажется, что с возрастом он настолько влюбился в облигации и не приемлет риск, что в итоге это играет против него же.

И у меня вопрос, где вы нашли свежие данные по результатам фонда?

С облигациями — оно было понятно, когда ставки по ЕМ бондам еще покрывали инфляцию, было наверное разумно для больших денег (хотя у меня другое отношение к инфляции в США, если смотреть не на CPI а в разрезе благ, которые потребляет средний класс — образование, недвижимость, медицина, итд, там совсем другие цифры)

Но активно управляемый фонд на акции с такими результатами, это уже что то совсем не то(

Данные можно получить если оформить подписку на ежемесячную рассылку на их сайте.

p.s. Четверть постов у неё в фейсбуке о том куда поехать и что посмотреть в мире, какой отель выбрать, какой завтрак и тд…все бы ничего, если б результат был крутой, думали так легко побить американские value фонды…

еще она преподаёт в вшэ, когда остаётся время заниматься работой? Тиньков, Фридман, Баффет курсы не ведут…

на канал ваш подписался

Условно реально крутой инвестор, коих очень мало, купит, скажем, за дешево хромой спирт завод, поменяет управление, профинансииует обновоение, прилечет соинвесторов. Потом IPO. Возврат на капитал космический будет.

А вот эти купи-продай, опционы/шмакционы, это все детский сад, на котором обувают состоятельных, но не наученных жизнью граждан.

вообще странно слушать про — у нас ниже волатильность, дайте мне больше волатильности, но и доходность выше рынка!

далее имхо рынок будет больше делиться на etf и на агрессивных управляющих, у кого будет 80% в 5 компаниях как у Шадрина или тот же Элвис там агрессивно узкая сфера сырья, где он профи или будут прям управляющие, кто будет менять людей в совете директоров и тд, а ни рыба ни мясо фонды будут не нужны, проще etf от вангарда набрать разных

ну она там в акция нашла только один гонг-конский стартап, да.

vc.ru/finance/209318-elena-chirkova-iz-movchan-s-group-novym-uorrenom-baffetom-vam-ne-stat

ну и? если у него торговка ртом такая неумелая — зачем нести к нему деньги?

Но уж оскорблять человека наверное не стоит, даже для смартлаба это слишком))

или она врет.

или мне жаль ее клиентов

Что особенно доставляет, зная что она ещё и ПРЕПОДАВАТЕЛЬ!

Стать бараном личный выбор каждого.

Банки соблазняют баранов приват банкингом, другие сорта баранов на другое клюют, и все в рамках приличия и закона.

в Сколково он шикарную конференцию организовал когда был председателем российского Карнеги

он для меня как экономист ценен

Я бы разделял экономиста и инвест аналитика, все таки это совсем разные сферы.

я бы разделял инвесторов-экономистов и экономистов-менеджеров ( Гуриев) относится.

и шарлатанов (Потапенко, Пронько, Хазин)

Для тех, кто решал вопросы инвестиций от 20+ млн долларов, результат не одназначно плохой.

Посмотрите, например, последнее интервью Мовчана. И он там ещё не все проблемы перечислил.

А отмазы Мовчана в очередном интервью как-то не охота читать.

вам рассказать подробно о Структурировании капитала, упаковке в разные юрисдикции, оптимизация налогов и тд и тп.

все таки посмотрите

P.S. Главное умение управляющего — зарабатывать деньги с приемлемым риском. А не заначки ныкать по офшоркам.

про говорящую голову, заначки в офшорах это зря.

злобность и левачество- это не ко мне))

Пока приходится путы продавать на интересных уровнях… Грит постоянно «бегу за горизонтом»…

www.youtube.com/watch?v=kQS_Pvz_eXc&list=LL&index=2

Что по доходности — то проще в ЕТФ, ставить стопы и не париться.

Такие люди богатеют, делая бизнес с партнерами, поставщиками/покупателями итд. Решают все вопросы в переговорах с ними, с представителями властей.

Представление о жизни у них такое — нужно найти человека (ген. директора, собственника) и обо всем договориться. Выйти на правильную персону по рекомендации итд.

И действуют они деньгами ровно в таком же ключе. Очень много состоятельных знакомых, которые попадают на бабки в совершенно диких ситуациях. Зато для них важно, что они могут, например, быть в фонде Мовчана или еще кого-то. Пообщаться лично с гуру итд итп.

Их проблема в том, что в работе в прозрачной системе не нужно ориентироваться на авторитеты, решать вопросы по связям и прочее. Здесь бесконечное кол-во участников рынка и все они находятся в одинаковых условиях. Нельзя внести куда-то 100к и думать, что ты получил доступ к невероятной инвест идеи.

В то же время в реальной жизни все остается также. Полиция/пожарники/чиновники могут закрыть отель/магазин/ресторан и не дать возможности предпринимателю получать деньги. И ему важно быть со всеми в личных связях.

Вот такой диссонанс между нашей действительностью и глобальными рынками мешает состоятельным инвесторами просто покупать сипу каждый год и превращать сотни миллионов в миллиарды

www.kommersant.ru/doc/3569733

Yury Ruzavin, не совсем понял вопрос. К моему личному портфелю обозреваемый фонд отношения не имеет, просто сам Мовчан крайне публичен и многие следят за его деятельностью, поэтому было интересно посмотреть.

Про мой личный портфель немного тут, но вряд ли это кому то интересно: buythedip.ru/private/itogi-za-8-mesyatsev-2021-goda.html

@Тимофей Мартынов как сделать так чтобы были уведомления о комментариях в своих публикациях?

В группе Интерактив брокерс на ФБ по этой теме сейчас:

www.facebook.com/groups/ibrus/?ref=nf_target&fref=nf

moscowpartners.com/ru/services/1

Последний график «консервативная 20202» великолепен. Да и сам формат впечатляет. Удивительно, но «пипл хавает»

вот тут была забавная история с ним, начиная с этого поста: https://t.me/groks/1633