Результаты моего carry-трейда за 100 дней

что такое кэрри-трейд? Как говорит википедия, это стратегия получения прибыли за счёт разной величины процентных ставок. Я много слышал, что «большие деньги», берут дешевые кредиты в евро, меняют их на рубли, вкладывают под больший процент, и разницу между процентными ставками кладут себе в карман. Вот и я решил, попробовать это дело. С момента этого озарения прошло чуть больше ста дней (а план ведь как минимум наполеоновский), поэтому хочу поделиться своими результатами.

В конце августа этого года мне показалось, что ставки по ОФЗ достаточно повысилась, доходность стала приближаться к 7% годовым по не очень длинным бумагам. А брокер дает возможность взять в долг евро всего под 2% годовых. И мне показалось, что я нашел грааль и вечный двигатель в одном лице. Беру евро под 2% годовых, продаю их за рубли, покупаю ОФЗ. Долг в евро растет медленнее, чем капают купоны по облигациям. Деньги из воздуха, красота. Что могло пойти не так, ведь верно?

В результате 24-го августа я взял у брокера под маржинальное кредитование 5000 евро, продал их по курсу около 86,83 за что получил 434 148 рубля. И на них сразу купил 419 облигаций ОФЗ 26222. Итого траты: 423 400 (тело облигации) + 10186 (НКД) + 202 (комиссии брокерские) + 170 (комиссии за продажу валюты) = 433 958 рубля

Но сразу что-то пошло не так, рост инфляции не останавливался, ЦБ РФ повышал ставку, облигации продолжили дешеветь. Но я не унывал, в октябре решил еще немного увеличить долг на 1998 евро (выгоднее продавать поштучно, а не целыми лотами по 1000 евро), получил 164235 рубля на счет и приобрел еще 165 облигаций на сумму 163819 рублей.

В ноябре решил еще разок провернуть эту процедуру (ведь доходность по ОФЗ 26222 выросла до 8,8% процентов годовых!), за 999 евро (84395 рубля) я купил еще 87 облигаций, потратив 84150 рублей.

Каковы же итоги работы моего «вечного двигателя»?

Всего взял в долг: (5000 + 1998 + 999) = 7997 евро

За них получил: 682 778 рублей (средний курс 85,37)

Купил 671 облигацию на сумму 681750 рублей.

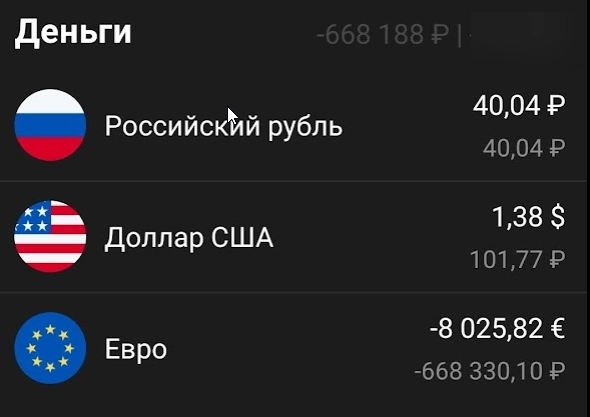

Текущая картина (на 08.12.2021):

Долг: 8025.82 евро, за все время (прошло 106 дней) долг увеличился на 34.34 евро. На счету у меня болталось 5 евро, поэтому сейчас долг 8025, а не 8030.

Стоимость облигаций (671 штука): 647 000

НКД текущий: 5600

НКД полученный (20.10.2021): 12900

Казалось бы, все грустно, потратил 682000, текущая стоимость (с НКД) — около 665500, то есть я в минусе на 16500 рублей. Отличный грааль, всем рекомендую! Но если все пересчитать в евро (по курсу 83,36), то получится, что я смогу выручить около 7985 евро, а убыток будет около 40 евро, не так и страшно.

И вот встает вопрос, что с этим со всем делать? Продать облигации, откупить евро и перестать страдать фигней?

По моим подсчетам долг растет в среднем на 0.44 евро в день (36 рублей), а НКД по 671 облигации — на 130 рублей в день (20 копеек на 1 облигацию за день). Вот они почти 100 рублей «бесплатных» в день! Вот он, вечный двигатель. Ведь инфляция должна же когда-то перестать расти, а вместе с ней и ключевая ставка. А за год вообще должно получиться почти 35000 рублей. Неплохо?

P.S. Я понимаю, что весь этот «доход» вылетит в трубу, стоит только евро немного укрепиться. Но у меня сейчас есть относительно постоянный доход в евро, поэтому на этот счет я не сильно переживаю.

минут через 10 удалю

че за брокер?

Вот только одна проблема, как угадать конец повышения ставок? Мне в августе показалось, что 7% годовых в ОФЗ — уже неплохо. И сильно ниже быть не должно...

Сильно длинные брать вообще страшно, они просядут намного сильнее, если ставку будут продолжать повышать.

и ставишь стоп… в уме… т.е если пошло не так то ликвидируешь позу

эта та же спекуляция… но ты можешь пирамидиться...

идея в том что тренды в облигациях очень длительные и их просто и удобно торговать… в отличии от тех же акций…

И к автору поста — если ставка увеличится, вам потребуется пересчёт текущей ситуации.

Вместо ОФЗ использую Рус-28, продаю евро. Не пробовали так?

В конце 2019 года я тоже экспериментировал с долларовыми еврооблигациями. Но я был более рискованным, под продажу евро брал облигации VTB Perpetual (VTB Eur). Но потом случился ковид и я эксперимент быстренько свернул.

А потом ставки начали понижать, доходность по RUS-28 стала меньше 3-х процентов, да и налог ввели с 2021 года. Поэтому мне данная схема для USD еврооблигаций показалась уже совсем рискованной.

Сейчас же разница между ставками в рублях и евро выросла, поэтому решил опять «поразвлекаться».

Да, эксперимент прекратил и зашел в эту тему «по-взрослому»

Такой эксперимент я тоже делал, но он оказался неудачным… Колебания валютного курса портят всю картину, а опционы слишком дороги для хеджирования.

Однако, сама тема покоя мне не дает. Хочется усложнить конструкцию, купить ОФЗ с плечиком маленьким, под залог ОФЗ купить Швейцарский франк, а чтобы погасить рублевый долг — продать евро.

Тогда, вроде, можно построить конструкцию типа — получаем доход в рублях и гасим кредит в евро, а если евро сильно вырастет против рубля, то продаем франк и гасим евровый долг.

Плохо, что франк у ВТБ не маржируемый, но хорошо то, что он поштучно продается как доллар, евро и фунт.

Если чего-то умное в голову придет на эту тему — может, продолжу свои похождения