Как я предсказывал дефолт ООО "ОР"

Спустя полгода, по просьбе своих подписчиков, я провёл ещё один финансовый анализ компании и опубликовал его 12 ноября 2021 года — ссылка -> ООО «ОР» — 2021 — II кв

Во второй половине декабря, мне поступил индивидуальный заказ на анализ ООО «ОР» по последней финансовой отчётности. Отчёт мной был опубликован в закрытом разделе 21 декабря 2021 года.Сейчас этот отчёт доступен для широких масс и вы можете с ним ознакомиться.

Кто читал мои материалы и сделал правильные выводы, тот смог вовремя выйти из бумаг.

Рейтинг ООО «ОР» — 2021 — III кв

Я ничего не имею против ООО «ОР», в конце концов, должен же кто-то обувать население страны, но тем не менее, хочется правды и уверенности в завтрашнем дне. Попробуем почерпнуть уверенности на сайте компании и из финансовой отчётности. Сайт утверждает, что в 2020 году выручка компании составила 10.8 млрд рублей. Однако в финансовой отчётности, которая была предоставлена в ФНС России, указано 2.5 млрд за тот же период. Становится интересным, о чём ещё нам поведает отчётность, и как изменилось финансовое состояние предприятия за III квартал 2021 года? Стало ли легче «OR Group»?

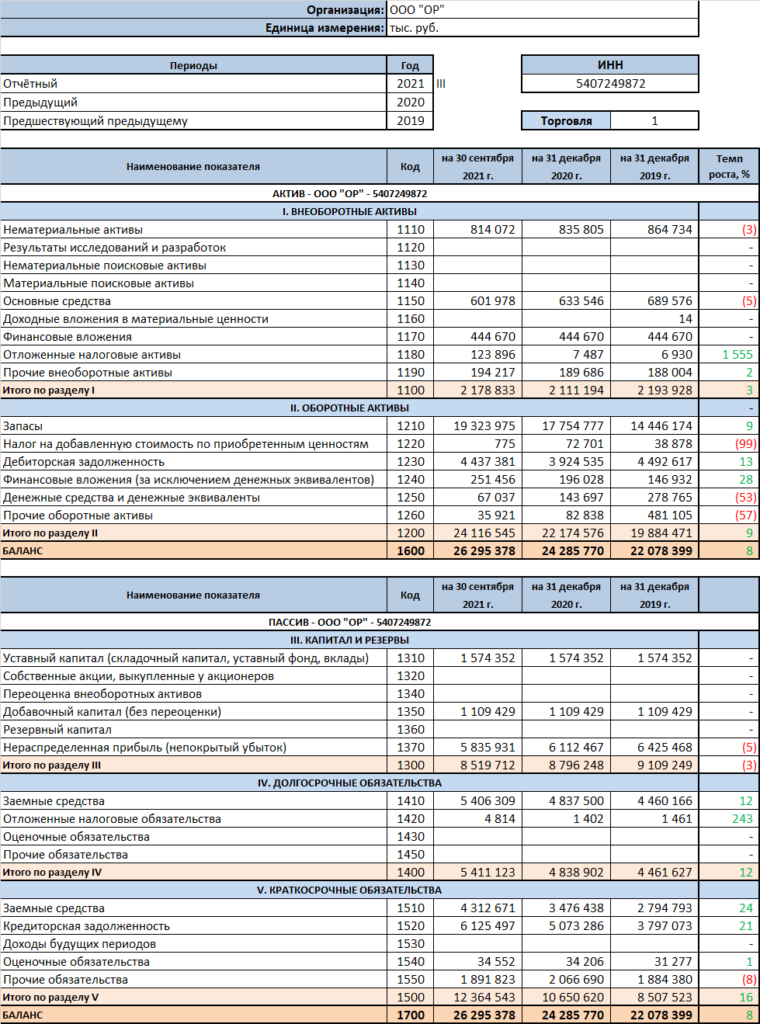

Общие сведения

ИНН: 5407249872

Полное наименование юридического лица: Общество с ограниченной ответственностью «ОР»

ОКВЭД: 47.72.1 — Торговля розничная обувью в специализированных магазинах

Сектор рынка по ОКВЭД: Торговля розничная, кроме торговли автотранспортными средствами и мотоциклами

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ООО «ОР»

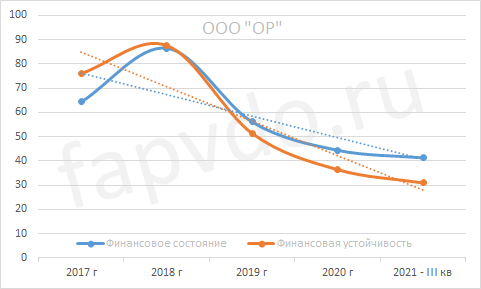

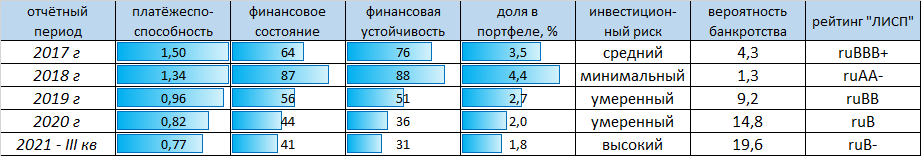

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Финансовое состояние предприятия ниже прошлогоднего уровня на 7%. Уровень финансовой устойчивости относительно прошлого отчётного периода ниже на 15%. Разница между показателями увеличилась с 8 баллов до 10. Есть вероятность, что предприятие к концу отчётного периода выйдет на уровень прошлогодних показателей.

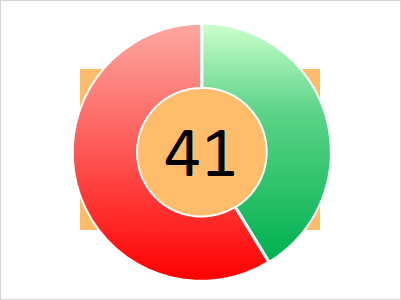

Финансовое состояние — 44 балла, минимально-допустимого уровня. Финансовое положение с преобладанием заёмных средств.

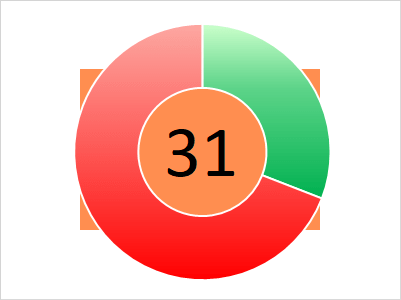

Финансовая устойчивость — 31 балл. Высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

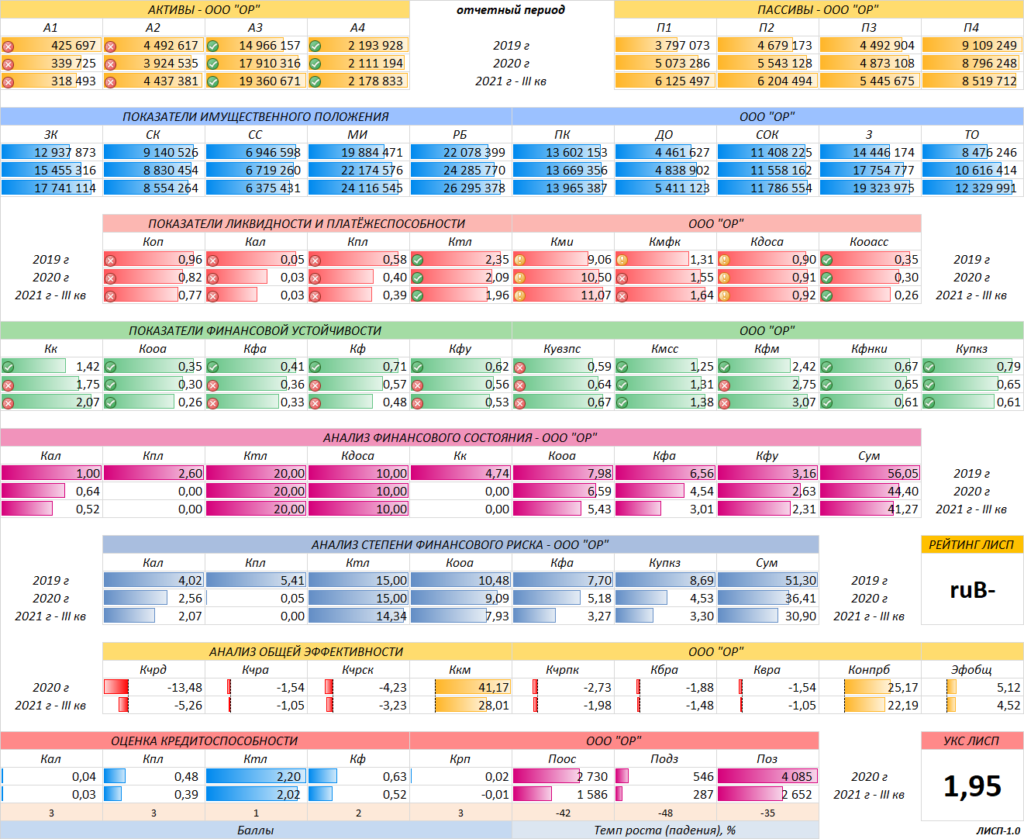

Платёжеспособность

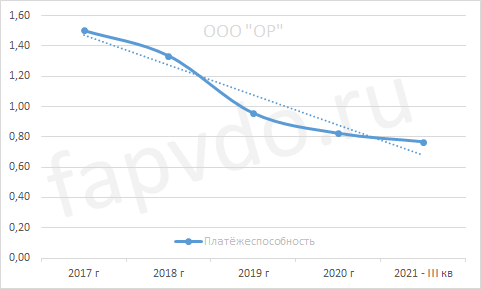

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.77

Намечена некоторая стабилизация платёжеспособности. Платёжеспособность предприятия относительно 2020 года ниже на 7%.

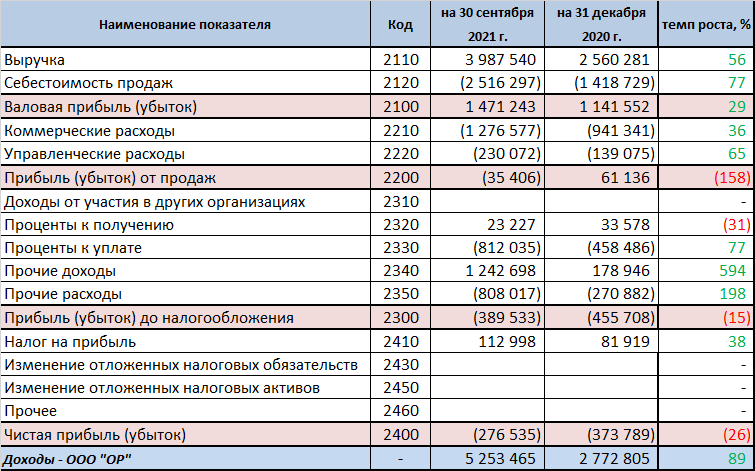

Финансовые результаты

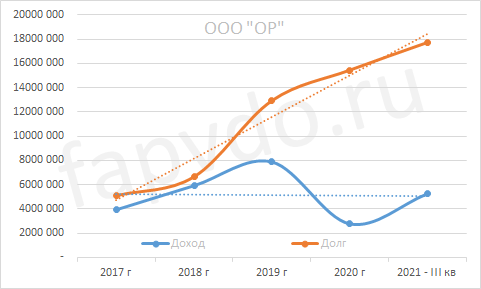

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 5.2 млрд рублей. Теоретически к концу года он может достигнуть отметки 6.5-7.0 млрд.

Заёмный капитал к концу периода увеличился на 15% и составляет 17.7 млрд рублей. Рост долга не ведёт к ощутимому росту дохода. Предприятие латает финансовые дыры.

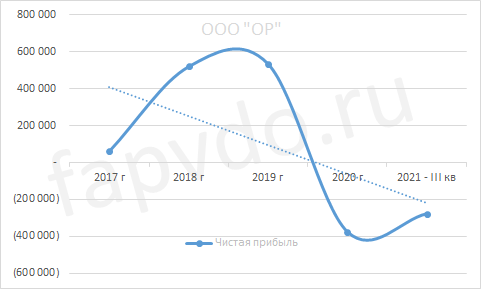

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Несмотря на рост доходов, чистая прибыль предприятия по-прежнему отрицательная. Тем не менее, она выше чем в предыдущем периоде. Рост чистой прибыли за отчётный период составил — 26%.

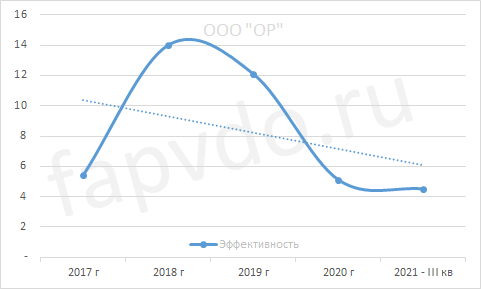

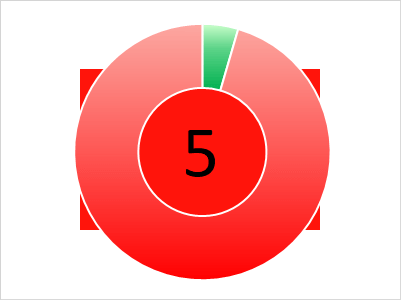

Эффективность

Общая эффективность предприятия — низкая. За отчётный период эффективность предприятия практически не изменилась.

Общая оценка эффективности предприятия — 5 баллов. Предприятие неэффективное.

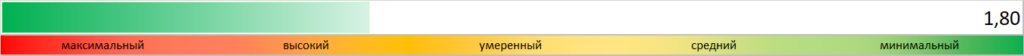

Инвестиционный риск

Уровень инвестиционного риска — высокий. Доля облигаций ООО «ОР», от общей доли активов инвестиционного портфеля, может достигать1.8%

Облигации ООО «ОР»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ОРГрупп1Р1 — 28.56/12

- ОРГрупп1Р2 — 34.58/12

- ОРГрупп1Р3 — 29.16/11.5

- ОРГрупп1Р4 — 29.79/11

- ОРГрупп-002P-01 — 16.41/12,6

- ОРГрупп-002P-02 — 16.10/13,5

- ОРГрупп-002P-03 — 17.23/16

- ОРГрупп-002P-04 — 14.86/16

Общий облигационный долг: 6 млрд рублей

Средняя доходность эф./купон., %: 23.33/13.08

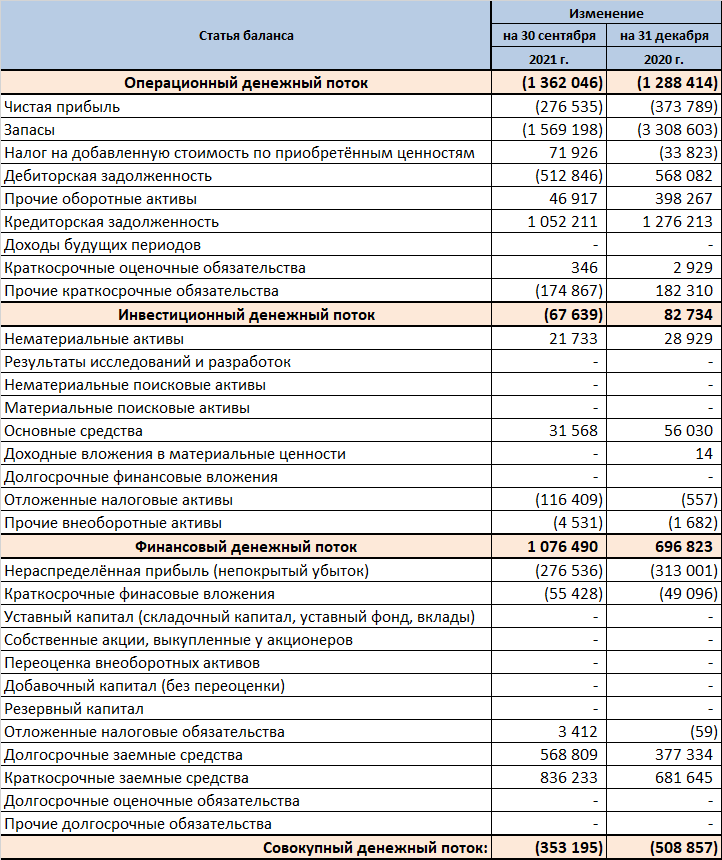

Денежные потоки ООО «ОР»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 1.36 млрд рублей

- Инвестиционный — отрицательный — 67.6 млн рублей

- Финансовый — положительный — 1.1 млрд рублей

- Совокупный: — отрицательный — 353 млн рублей

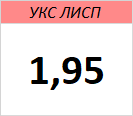

Кредитоспособность ООО «ОР»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ООО «ОР»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ООО «ОР» был присвоен рейтинг ЛИСП на уровне ruB- по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruBBB

Кредитный скоринг Интерфакса: BB+{ru}

Индекс Финансового Риска RusBonds:58

Индекс Платежной Дисциплины RusBonds: 85

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ ООО «ОР» — рискованное, убыточное, неэффективное предприятие. Частично неликвидное. Дефицит наиболее ликвидных активов — 5.8 млрд рублей. Дефицит ликвидности по менее срочным обязательствам — 1.7 млрд рублей.

Предприятие закредитованное. Соотношение собственного капитала к заёмному — 1 к 2.1. Отмечен стабильный рост заёмного капитала, отсутствие роста собственного и оборотного капитала за 3 последних года. Основной объём обязательств — текущие, 12.3 млрд рублей. Долгосрочные обязательства — 5.4 млрд рублей.

Реализация продукции неэффективная. Рост запасов увеличился на 9% и составил 19.3 млрд рублей. Рост дебиторской задолженности составил 13%.

Предприятие абсолютно неэффективное. Большая часть показателей эффективности отрицательная. Общая эффективность показана за счёт 28%-ой маржинальности, которую съедают коммерческие расходы.

Предприятие убыточное. Операционная деятельность не приносила дохода в период с 2017 по 2021 гг. Совокупный денежный поток был положительным в 2017 и 2019 годах. В остальные периоды, убытки не покрывались даже за счёт займов и кредитов. Убыток предприятия за отчётный период составляет 276.5 млн рублей.

Предприятие брало, берёт и будет брать займы. У него нет выбора. Вернее, будет брать до тех пор, пока не лопнет, или не научится продавать то, что у него есть в запасах. А в запасах и в дебиторской задолженности ровно столько, что хватит взлететь в космос и рассчитаться со всеми долгами.

Инвестиционная вероятность банкротства: 19.6%

Статистическая вероятность банкротства: 13%

Целесообразность инвестирования: -3

Инвестиционный риск не оправдан высокой купонной доходностью. Вероятность получения дохода при инвестициях в облигации ООО «ОР» ниже риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Баланс ООО «ОР»

Финансовые коэффициенты ООО «ОР»

Другие эмитенты ВДО

Другие эмитенты ВДО

— Идите по ссылкам!

Ссылки с датами в статье ;)

гумно вайфай, так ещё и мобильный инет в метро намного лучше стал