Итоги 2021 + обзор портфеля "Декабрь 2021". Вступаю в новый год!

Всем привет!

Конец 2021 года и начало 2022-го на работе выдались очень насыщенными. Посему итоги года немного подзадержались… Тем не менее, начнем)

РОССИЙСКИЙ ПОРТФЕЛЬ

Декабрь 2021

За декабрь 2021 индекс Мосбиржи полной доходности упал на 1,82%. При этом инвест.часть российского портфеля выросла на 2,37%, а общий результат с учетом спекулятивной части +4,33%.

Месяц выдался непростой — на волне мировой истерии вокруг «потенциального вторжения» России на Украину отечественный фондовый рынок нехило так лихорадило.

В начале месяца активно реализовывал в жизнь план по ребалансировке портфелей (писал об этом здесь) и по мере перевода денежных средств с иностранных рынков покупал акции Газпрома. При этом не просто покупал, а параллельно продавал фьючи из спек.позы в соотношении 1:1. То есть на каждые покупаемые 100 акций Газпрома я продавал 1 фьючерс (на 100 акций) соответственно. По сути снижал рисковую часть портфеля и наращивал инвестиционную.

Так же по месяцу мне особо запомнилось 14 декабря, когда на обвале брокеры принудительно закрывали клиентам их позиции из-за перебора с риск-параметрами (в трейдерском сленге — «маржинколлили»).

И все это происходило в 7 утра (с 6 декабря Мосбиржа начала торги в режиме «утренней сессии»). Но здесь как всегда — «коммунальщики оказались не готовы» и что-то пошло не так («наверное» не хватило ликвидности в сей ранний утренний час) и многих отмаржиколлили тогда, когда они еще спали.

Газпром

Сбербанк

ВТБ

Меня же эта ситуация никак не затронула. Я спокойно себе спал, пока у меня не прозвенел будильник на работу. Отключил его, гляжу краем глаза на телефоне погоду и рядом на соседнем виджете с котировками замечаю трэш, творящийся на Мосбирже. Не вставая с кровати захожу в брокерское приложение и докупаю фьючей Газпрома и ВТБ в спекулятивный портфель.

Можно идти чистить зубы) Средняя цена покупки по Газпрому — 314.69, по ВТБ — 0,04366. Самые сладкие цены я конечно же проспал.

В этот же день роллировал истекающие декабрьские фьючи купив мартовские. Также на 25% увеличил позу в обыкновенных акциях Мечела пока их давали по 96,29 рублей.

Локально неплохо получилось

На этом маневры в портфеле закончились.

Общая статистика по портфелю

Динамика позиций портфеля, в т.ч. за месяц.

Итоги года по портфелю

За 2021 индекс Мосбиржи полной доходности вырос на 20,84%. При этом мой российский портфель показал годовую доходность +51,47% (по формуле ЧИСТВНДОХ с учетом внесений, выводов и дивидендов). Личный кабинет брокера Открытие показывает похожий результат:

Считает к средним активам

При этом 2021 год я начинал со следующим составом портфеля:

Широкая диверсификация. 24 эмитента.

А заканчиваю с таким:

7 эмитентов. Газпром в лидерах.

Декабрь 2021

Индекс S&P500 за декабрь вырос на 4,36%, ETF XLE (энергетический сектор США) вырос на 1,67%. Мой же зарубежный портфель за это время вырос на 4,31%.

За декабрь здесь не делалось ничего :) 15% данного портфеля распродал еще в ноябре и кэш перевел на российский портфель для закупки Газпрома.

Общая статистика по портфелю

Динамика позиций портфеля, в т.ч. за месяц.

Итоги года по портфелю

Индекс S&P500 за 2021 год вырос на 26,98% в долларах и 28.31% в рублях соответственно. Мой же зарубежный портфель за это время показал доходность в +20,61% в долларах и +22,21% в рублях. Все посчитано по формуле ЧИСТВНДОХ с учетом внесений, выводов и дивидендов.

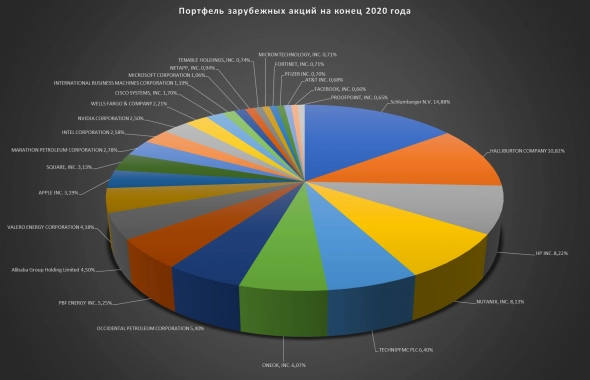

При этом 2021 год я начинал со следующим составом портфеля:

27 эмитентов

А заканчиваю с таким:

8 эмитентов

Декабрь 2021

Венчурный портфель за декабрь вырос на 3,89%. При этом личный кабинет Финама показывает несколько иной результат. Я же ориентируюсь на свои цифры.

За месяц в портфеле было несколько сделок:

- полностью распродал KLXE, NINE, HLX (о судьбе которых размышлял в ноябре);

- переложил появившийся кэш в HNRG.

Теперь думаю о судьбе ENSV. «Меня терзают смутные сомнения» ©. Компании не просто на фоне того, что не растут кап.вложения нефтедобытчиков в устройство новых скважин и это отражается в котировках. Раздумываю о том, не пустить ли их тоже под нож.

В остальном никаких изменений.

Общая статистика по портфелю

Динамика позиций портфеля, в т.ч. за месяц

Итоги года по портфелю

Мой венчурный портфель за 2021 показал годовую доходность 38,56% в долларах и 39,93% в рублях. Все посчитано по формуле ЧИСТВНДОХ с учетом внесений, выводов и дивидендов. У ЛК Финама примерно те же цифры:

При этом в конце 2020 года я еще не имел венчурного портфеля и впервые в постах блога он засветился по состоянию на 30.06.2021:

23 эмитента

А сейчас он выглядит так:

17 эмитентов

По сути в трансформации всех трех портфелей прослеживается общая логика: они стали более концентрированными на основных идеях.

Общее соотношение между портфелями на начало 2021 было следующим:

В конце же года оно стало таким:

В разрезе валютной диверсификации:

План по валютной диверсификации работает полным ходом: если на начало года общая доля валютных инвестиции составляла около 41%, то к концу года она составляет уже 66%. Данный показатель считаю для себя уже вполне комфортным и уже не буду форсировать события в дальнейший уход «в доллар».

Если же смотреть в год приходящий (2022) — то он не кажется мне таким уж простым. Чего только стоит то, что мы сейчас наблюдаем на отечественном фондовом рынке. Газпром и Сбербанк сейчас торгуются с дивидендной доходностью порядка 17% и 12% соответственно. Причем дивиденды уже через полгода. Такое сложно было представить еще пару месяцев назад и сложно принять даже сейчас.

А на зарубежном рынке тоже все «интересно». Впереди маячит 3-4 повышения ключевой ставки ФРС и это уже начало сказываться на индексе NASDAQ, а за ним подтянулся и S&P 500 — оба ушли в коррекцию.

Подытоживая свой пост, хочу привести цитату с одного телеграмм чата:

Профит надо выстрадать ©

И судя по всему другого пути у нас нет))

На сем заканчиваю! Всем терпения и стойкости!

***

Источник — мой блог.