Состояние денежного рынка США и долларовой ликвидности

Вчера вышли январские данные по инфляции в США, которые превзошли ожидания и запустили волну распродаж на американском фондовом рынке. А ночью Дж. Буллард заявил, что будь его воля – он бы повысил ставку на 1% до лета, может, даже экстренно, а летом перешел бы к сокращению баланса. На этой новости фондовый рынок ночью просел, как и драгметаллы.

Пока ФРС не может решить, что для них важнее – финансовые рынки или экономика, мы посмотрим, что там с долларовой ликвидностью.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 4,8 млрд долларов:

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным; с марта он начнет потихоньку сокращаться, а летом нас ждет плановое сокращение баланса – если не будет форс-мажоров. При этом я больше чем уверен: под раздачу попадут именно трежерис, что еще больше повысит ставки на этом рынке.

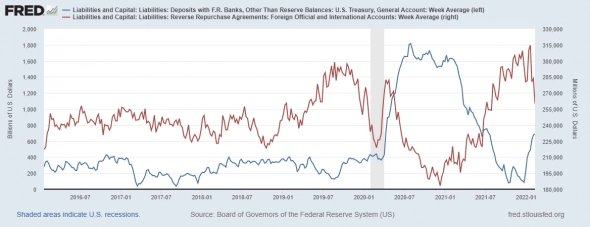

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

Синяя линия – счет Казначейства США в ФРБ (среднее значение за неделю). На текущей неделе объем средств на счете вырос на 10 млрд долларов. Минфин продолжает цикл наращивания счета – на прошлой неделе было принято решение до конца марта повысить лимит до 750 млрд долларов.

Красная линия – дневные РЕПО для нерезидентов; на прошлой неделе спрос на доллары со стороны нерезидентов резко сократился; вполне вероятно, что рост спроса на долларовую ликвидность был создан под решение ФРС, и теперь запущен обратный процесс.

Важные компоненты денежного рынка, отражающие разное состояние долларовой ликвидности, двигались следующим образом: депозиты в коммерческих банках снизились на 2 млрд долларов, а наличность выросла на такую же сумму:

Красная линия – показатель наличных денег в обращении; нанесен от года к году. На прошлых неделях наблюдается плоская динамика относительно прошлого года, но это – результат высокой прошлогодней базы, пик которой пришелся как раз на конец января – начало февраля.

Синяя линия – показатель депозитов в финансовой системе США в годовой динамике. По состоянию на последние полгода наблюдается боковая динамика: несмотря на пик высокой базы прошлого года, динамика показателя повторяет прошлогоднюю. На текущий момент по данному показателю наблюдается снижение к минимуму прошлого года.

Дивергенция в динамике вышерассмотренных показателей позволяет доллару удерживать позиции:

Синяя линия – это соотношение депозитов к наличным деньгам. По сути – если отбросить нюансы, – это один из денежных мультипликаторов. И мы видим, что показатель остается выше нуля, но динамика боковая, что, как минимум, не дает доллару сильно снизиться.

Но что еще более важно для оценки денежного рынка США – это рост объема кредитования; он продолжается уже четвертый месяц подряд и на прошлой неделе прибавил 13 млрд долларов:

Синяя линия – это годовая динамика кредитования; здесь мы наблюдаем уверенный рост (+10% относительно прошлого года); рост кредитования также поддерживает доллар, который нанесен красной линией, также в годовой динамике. Локально присутствует момент замедления годового роста кредитования, но выводы пока делать рано: уже сам факт расширения кредитования в контексте макроэкономической ситуации в США – явление положительное.

Процесс создания денег коммерческими банками продолжает идти полным ходом, поэтому ФРС может отходить в сторону.

По традиции – перейдем к обзору дифференциалов ставок:

Синяя линия – это дифференциал на рынке ставок; этот показатель, демонстрирующий разницу между ставками по избыточным резервам и рыночными ставками, продолжает оставаться в боковой динамике, сигнализируя о стабильности в финансовой системе США. Пока рынок не закладывает дефицита ликвидности, но уже вполне понятен график перехода к QT; и я пока не уверен, что это сразу приведет к дефициту ликвидности – избыточные резервы коммерческих банков колоссальны.

Красная линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис; ситуация на рынке корпоративного долга на прошлой неделе остается стабильной.

Зеленая линия – это спред между ставками 10-летних и 2-летних трежерис; мы видим, что данный показатель уже подошел к посткризисным минимумам, причем движение достаточно агрессивное. Таким образом, кривая доходности в США начинает быстро уплощаться, что обычно приводит к рецессии и финансовому кризису.

И в завершение сегодняшнего обзора рассмотрим ожидаемую инфляцию и ее динамику на текущей неделе, а также ситуацию с S&P500:

Синяя линия – это ожидаемая инфляция; мы видим, что на уходящей неделе показатель остается на уровнях, достигнутых в прошлом году, что весьма странно: с учетом агрессивной риторики ФРС инфляционные ожидания должны оказаться под давлением – а они стабильны.

Красная линия – индекс S&P500; здесь мы наблюдаем неплохую корреляцию между показателями, но также видим, что на сегодня фондовый рынок падает, отвязавшись от инфляционных ожиданий. В декабре наблюдалась обратная ситуация, которая привела к снижению цен на акции.

ВЫВОД

Важно: ситуация с ликвидностью смягчается – мы видим рост наличности против снижения уровня совокупного депозита, замедление роста кредитования, снижение спроса со стороны нерезидентов, к тому же Минфин почти выполнил свои планы по накоплению ликвидности на своем счете. С учетом перекупленности на рынке доллара – вполне возможно, что локально он останется под давлением или, как минимум, рост его будет затруднителен.

На что стоит обратить внимание – так это на высокий уровень инфляционных ожиданий; в условиях плохих потребительских настроений, ужесточения ДКП, уплощения кривой доходности это выглядит весьма странно, я бы сказал – аномально. Очевидно, что участники рынка и экономические агенты ожидают стагфляции в США; видимо, по этой причине Буллард высказывался весьма «ястребино» – хотя ранее чаще всего занимал позицию «голубя».

В общем, денег хватает – по крайней мере, пока… В дальнейшем очень многое будет зависеть от мартовских заседаний ЕЦБ и ФРС. «Свистопляски» на рынках будут продолжаться – на данный момент в информационном поле присутствует целый ряд неопределенных факторов, постоянно меняющихся под воздействием труднопрогнозируемой информации, отягощенной к тому же геополитическими факторами. В общем, текущие условия – очень непростые.

---------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

vlad102411 февраля 2022, 18:36У любой системы есть инерция, я бы смотрел на потребительские настроения и зарплаты. Пока они вроде стабилизировались, значит еще есть гдето в районе полгода пока реальные показатели будет нести «по инерции» инфляционных ожиданий, ну и рынки будут реагировать на это скорее всего раньше, стоки перегреты инфляционными ожиданиями.0

vlad102411 февраля 2022, 18:36У любой системы есть инерция, я бы смотрел на потребительские настроения и зарплаты. Пока они вроде стабилизировались, значит еще есть гдето в районе полгода пока реальные показатели будет нести «по инерции» инфляционных ожиданий, ну и рынки будут реагировать на это скорее всего раньше, стоки перегреты инфляционными ожиданиями.0 aroundmoney11 февраля 2022, 20:37Дифференциал ставок заинтриговал — ставками по избыточным резервам и рыночными ставками, выше доходности трежерис. Рынки перекуплены. С 2021 года дивы и рост перегоняли инфляцию, что перегнало трежеры- как последняя инстанция. Огромное спасибо автору!!!0

aroundmoney11 февраля 2022, 20:37Дифференциал ставок заинтриговал — ставками по избыточным резервам и рыночными ставками, выше доходности трежерис. Рынки перекуплены. С 2021 года дивы и рост перегоняли инфляцию, что перегнало трежеры- как последняя инстанция. Огромное спасибо автору!!!0