3 коэффициента, которые стоит учитывать при составлении портфеля

Прежде чем составить хороший долгосрочный инвестиционный портфель, инвесторам стоит сравнить разные комбинации активов на основе исторических данных (провести бэктестинг портфеля, например, с помощью нашего конструктора). Результаты бэктестинга не могут гарантировать будущий результат, но они дают полезную информацию о выбранном распределении активов с помощью трех финансовых коэффициентов — Шарпа, Сортино и вариации. Рассказываем, как их правильно читать и использовать.

Что вы узнаете из статьи

- Чем выше коэффициенты Шарпа и Сортино, тем больше доходности получает инвестор на единицу риска.

- Чем ниже коэффициент вариации, тем более сбалансирован портфель по отношению к его волатильности.

- Если коэффициенты Шарпа и Сортино ниже единицы или коэффициент вариации выше единицы, значит портфель недостаточно диверсифицирован.

1. Коэффициент Шарпа — самый популярный индикатор эффективности портфеля

Коэффициент Шарпа был разработан лауреатом Нобелевской премии Уильямом Ф. Шарпом, чтобы помочь инвесторам соотнести доходность инвестиций с риском, который они на себя берут.

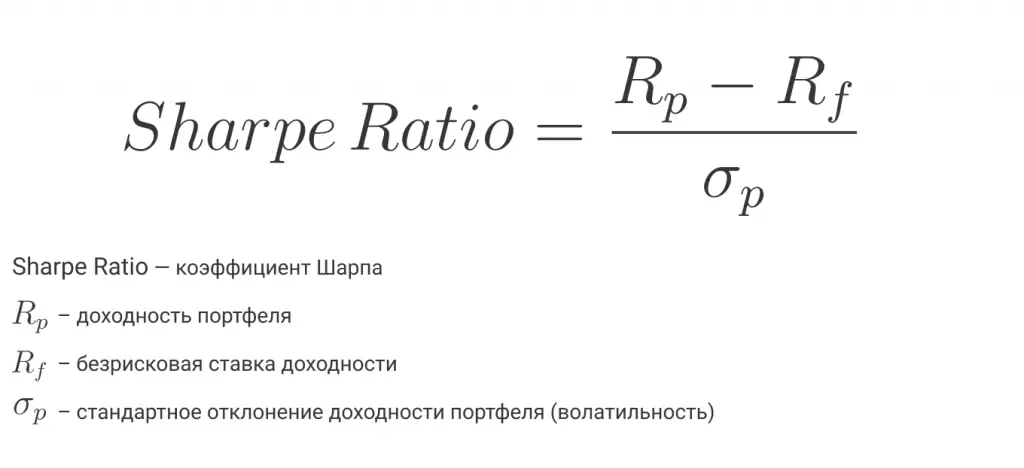

Формула для расчета коэффициента Шарпа

Что значит. Коэффициент показывает, какую доходность получает инвестор на одну единицу риска. Чем больше значение, тем лучше риск-скорректированная доходность.

Как читать. Коэффициент Шарпа выше 1 обычно считается «хорошим», так как предполагает, что портфель имеет избыточную доходность (премия выше риска) по сравнению с его волатильностью. В качестве ориентира можно пользоваться следующими значениями:

- показатель от 0 до 1 считается недостаточным — портфель приносит минимальную доходность при заданном риске;

- показатель выше 1 считается хорошим;

- показатель выше 2 считается отличным.

2. Коэффициент Сортино — «улучшенный» коэффициент Шарпа

При расчете волатильности учитывается как рост стоимости портфеля (восходящие движения), так и его снижение (нисходящие движения). . При этом инвестора, как правило, больше беспокоят возможные просадки (то есть отрицательная динамика доходности). Чтобы проанализировать только нисходящую волатильность, на базе коэффициента Шарпа был разработан новый показатель, который сегодня известен как коэффициент Сортино.

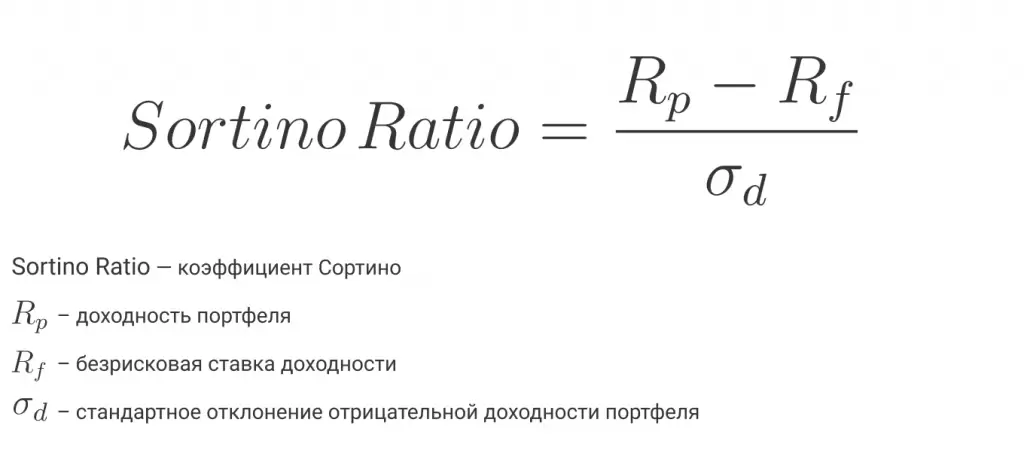

Формула для расчета коэффициента Сортино

Что значит. Коэффициент показывает, какую доходность получает инвестор на одну единицу риска падения. Чем больше значение, тем лучше риск-скорректированная доходность.

Как читать. Коэффициент Сортино выше 1 обычно считается «хорошим», так как предполагает, что портфель имеет избыточную доходность по сравнению с его отрицательной волатильностью. В качестве ориентира можно пользоваться теми же нормативными значениями:

- показатель от 0 до 1 считается недостаточным;

- показатель выше 1 считается хорошим;

- показатель выше 2 считается отличным.

3. Коэффициент вариации — баланс риска и доходности портфеля

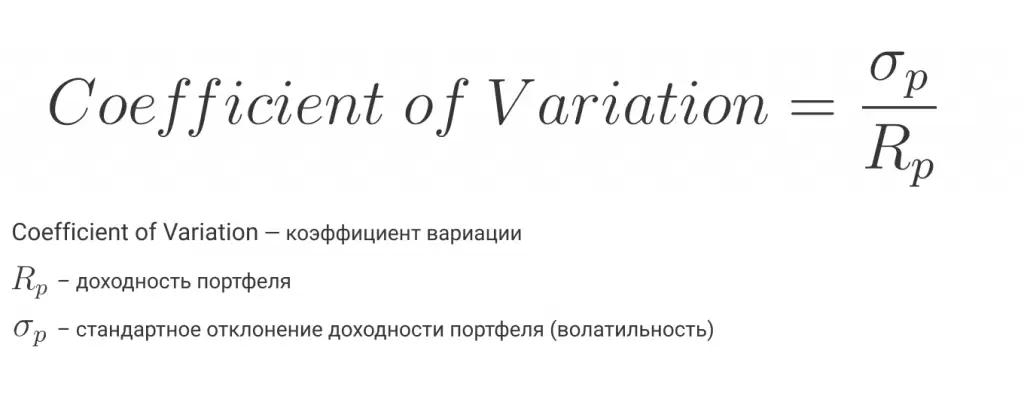

Ещё один способ сопоставить риск и доходность инвестиционного портфеля — рассчитать коэффициент вариации. Для этого потребуются лишь два показателя — среднегодовая волатильность (стандартное отклонение доходностей) и среднегодовая доходность инвестиционного портфеля. Всё просто: чтобы получить коэффициент нужно поделить одно число на другое.

Формула для расчета коэффициента вариации

Что значит. Инвестор, как правило, заинтересован в том, чтобы найти наиболее оптимальное соотношение риска и доходности — и рассматриваемый показатель может в этом помочь. Чем ниже коэффициент вариации, тем более сбалансирован портфель по отношению к его волатильности. То есть при коэффициенте близком к 0 инвестор получает избыточную доходность, тогда как при коэффициенте вариации 1 и выше — риски неоправданно высоки. Если же коэффициент показывает отрицательное значение — это означает, что портфель генерировал убыток на рассматриваемом периоде.

Как читать. «Хороший» коэффициент вариации близок к 0, но не отрицателен. Можно придерживаться таких правил:

- равен 1 и выше — портфель очень волатилен, его можно улучшить;

- значение меньше 1, но не ниже 0 — это хорошо, портфель сбалансирован.

Что делать, если у портфеля плохие коэффициенты

В сбалансированном портфеле все три коэффициента должны иметь хорошие значения. Если это не так, значит вложения не достаточно диверсифицированы. Портфель можно улучшить, если, например:

- немного изменить соотношение по классам активов (облигации, акции, золото, инструменты денежного рынка);

- увеличить и уменьшить доли некоторых стран или секторов,

- добавить фонды, активы которых номинированы в разных валютах.

В конструкторе есть функция сравнения портфелей, с ее помощью можно посмотреть, как меняются коэффициенты и доходность при внесении изменений в портфель.

Вывод

Коэффициенты Шарпа, Сортино и вариации — важные показатели, которыми можно руководствоваться при выборе активов в свой инвестиционный портфель. Все эти показатели доступны в нашем конструкторе при тестировании на историческом периоде портфелей из FinEx ETF. Полезно использовать одновременно все три коэффициента, не отдавая предпочтение лишь одному из них.