Удивительная история Tether (USDT): люди отнесли $80 миллиардов пластическому хирургу, который не гарантирует их возврат

Джанкарло Девазини (бывший профессиональный пластический хирург, а ныне финансовый директор Tether) смотрит на тебя, как понятно на что

В связи с известными событиями (*** *****!) в россиянах резко проснулся интерес к криптовалюте: в настоящий момент операции с использованием блокчейна остаются одним из немногих работающих способов перемещения денег через границу. Даже те, кто ранее был настроен весьма скептически, сейчас регистрируются на криптобиржах, заводят криптокошельки и в кратчайшие сроки перековываются в цифровых номадов.

Похожий путь недавно прошел и я: признаюсь честно, я не сильно глубоко разбираюсь, собственно, в крипте. Но зато я хорошо разбираюсь в финансах — так что в этой статье я попробовал проанализировать наиболее популярный стейблкоин именно с финансовой стороны (другим монетам будут посвящены будущие статьи из серии). После прочтения вам должны стать более понятными ответы на вопросы «Насколько вероятно, что купленный за $1 USDT вдруг станет стоить гораздо меньше?» и «Каким образом может произойти эта девальвация?»

Зачем нужны стейблкоины и как они работают

Если вы собрались переводить часть капитала в криптовалюту, то базовым вариантом может являться покупка самых крупных и известных монет, вроде Bitcoin или Ethereum. Но тут есть одна проблема: их стоимость в пересчете на традиционные (фиатные) деньги ведет себя сложнопредсказуемым образом. Тем, кто верит в неизбежное и светлое криптобудущее, это скорее на руку (можно надеяться «сделать иксы» и обогатиться), всех же остальных перспектива вложить в крипту $10 тысяч, а через пару месяцев достать оттуда всего $4 тысячи, может не сильно воодушевлять.

Эту проблему могут помочь решить стейблкоины, стоимость которых жестко привязана к какому-либо якорю: здесь и далее мы будем рассматривать стейблкоины, привязанные к доллару США — как наиболее распространенные.

Чтобы понять, как с финансовой стороны работают классические стейблкоины, давайте рассмотрим гипотетический пример (пока даже без участия самой крипты). Предположим, некто приходит в ООО «Тетерев Банк» и кладет на отдельный счет миллион долларов, а взамен ему в кассе выдают один миллион напечатанных на бумажке Тетерев-коинов, каждый из которых как бы стоит $1.

Это тетерев. Возможно, он стоит $1 (но это не точно)

Чтобы другие люди были готовы принимать эти фантики (извините, Тетерев-коины) в качестве оплаты за что-либо и признавали за ними стоимость в $1, должны выполняться одновременно три условия:

- Тетерев-коины очень сложно или невозможно подделать.

- Существует возможность надежно удостовериться, что в Тетерев Банке лежат достаточные резервы, чтобы полностью покрыть стоимость всех Тетерев-коинов в обращении.

- Существует механизм «погашения» этих коинов, позволяющий в любой момент обменять их в Тетерев Банке по номиналу на соответствующий эквивалент «настоящих» долларов.

Собственно, классические стейблкоины работают примерно так же, только вместо бумажных Тетерев-фантиков используются цифровые токены. Хитрое математическое колдунство блокчейна позволяет надежно предотвратить подделку таких токенов (первый пункт списка), ну а с пунктами 2 и 3 нам предстоит немного поразбираться ниже по тексту.

И делать мы это будем на примере Tether — самого крупного и популярного стейблкоина, выпустившего в обращение Тетерев-коинов (простите, USDT) на общую сумму в районе $80 миллиардов.

Чем обеспечен Tether

Tether — это токен (часто обозначаемый как USDT), который выпускает зарегистрированная в 2014 году в Гонконге компания Tether Limited. А ей, в свою очередь, владеют те же ребята, что рулят криптобиржей Bitfinex — печально известной в первую очередь тем, что в 2016 году ее ломанули и похитили аж 120 тысяч биткоинов (что по нынешнему курсу равнялось бы примерно $5 миллиардам), так что всем клиентам биржи принудительно почикали их депозиты примерно на треть. Кстати, предприимчивым хакером в итоге оказался русский паренек Илья Лихтенштейн, которого как раз арестовали буквально пару месяцев назад.

Илья Лихтенштейн, его подруга Хизер Морган, жаба (возможно, кто-то из них троих знает пароль от биткоин-кошелька на миллиард-другой)

С самого возникновения Tether гордо заявлял у себя на сайте, что каждый выпущенный Тетерев-коин подкреплен самым настоящим, живым и хрустящим долларом, надежно лежащим на счету в банке. Но в 2019 году прокуратура Нью-Йорка пришла к выводу, что это утверждение не являлось правдой.

В частности, выяснилось, что в 2018 году Tether отправил $625 миллионов из своих резервов в адрес биржи Bitfinex, которой в тот момент остро не хватало бабла, чтобы расплатиться по свои обязательствам перед клиентами. Почему? Потому что Bitfinex, в свою очередь, хранили более $1 миллиарда денег своих клиентов в мутном панамском «банке» Crypto Capital Corp., который умудрился потерять над ними контроль из-за проблем с правоохранительными органами в разных странах.

Кстати, чтобы вы понимали, как устроены финансовые взаимоотношения в дивном новом криптомире, процитирую официальное заключение прокуратуры: «никаких контрактов или иных письменных соглашений между Bitfinex/Tether и Crypto Capital Corp. никогда не существовало». Ну то есть: пацаны передали потаскаться миллиард баксов в CCC (не путать с МММ!) просто так, под честное слово. Н — надежность!

Как бы то ни было, после того, как Tether и Bitfinex взяла за причинное место прокуратура, одолженные из резервов деньги они всё-таки смогли каким-то образом вернуть. Вдобавок их обязали радикально повысить прозрачность раскрытия информации о резервах.

Вообще, это очень важный момент. Настоящие (нормальные) банки по закону обязаны публиковать регулярную и весьма подробную отчетность о том, куда вложены их активы (которые, собственно, и обеспечивают их способность возвращать деньги вкладчикам). Более того, эта отчетность должна еще и обязательно подвергаться аудиту, в ходе которого серьезные независимые ребята подтверждают ее корректность (в одной из крупнейших фирм, занимающейся подобными аудитами, я как раз проработал семь лет на заре своей карьеры).

Tether аж с 2017 года обещают поделиться результатами аудита (будет готов вот-вот, в ближайшие месяцы — а может быть, даже раньше!), но пока с этим как-то не складывается. Вместо этого они публикуют ежеквартальные «консолидированные отчеты о резервах» с заключением независимого бухгалтера, что совсем не то же самое, что полноценная финансовая отчетность с аудиторским заключением — стандарты раскрытия информации здесь гораздо более обтекаемые.

В частности, в этих записульках никак не раскрывается, в каких же, собственно, банках лежат резервы Tether. Приличные банки в приличных юрисдикциях отчего-то иметь дела с этой компанией не хотят (потом ведь не отмоешься от скандалов), так что, вполне вероятно, что деньги размещены в разнообразных аналогах сомнительных контор вроде Crypto Capital Corp. (см. выше), которым терять в плане репутации особо нечего.

Но давайте, тем не менее, посмотрим на раскрываемый состав резервов Tether на последнюю доступную дату, 31.12.2021. Итак, $78.6 миллиардов резервов распределяются примерно так:

- 44% размещено в краткосрочных государственных векселях США (Treasury Bills) — ну, это самый надежный актив, тут вопросов нет.

- 9% размещено на банковских депозитах и в фондах денежного рынка — по идее, это тоже должно быть достаточно надежным (с оговоркой о том, что мы не знаем, что это за банки и насколько они устойчивы).

- 31% в корпоративных облигациях сроком до года — тут они пишут, что в основном это бумаги с очень высоким рейтингом надежности, но есть определенные подозрения, что там в составе может быть куча китайских облигаций — а китайцы, как мы знаем, зачастую очень креативно подходят к финансовому учету…

- Оставшиеся 16% — это займы неким нераскрытым фирмам, более длинные облигации, драгоценные металлы, и туманные «прочие» инвестиции (с пометкой «включая цифровые токены»). Надежность этой части оценить весьма сложно — судя по расплывчатым формулировкам, тут могут скрываться большие сюрпризы.

Отдельные вопросы у финансистов вызывает то, что хотя по объему портфеля краткосрочных долговых бумаг Tether уверенно входит в десятку мировых лидеров, отчего-то никто из профессиональных участников рынка облигаций никогда с ними не работал. Надо понимать, что на западных рынках облигации торгуются не напрямую на бирже, а исключительно через крупных посредников вроде инвестиционных банков (в отличие от, кстати, Московской биржи — которая в этом плане [была] более продвинутой). Как можно обслуживать портфель краткосрочных ценных бумаг размером в десятки миллиардов долларов таким образом, чтобы никто из профессионалов этого не видел и не слышал — до конца не очень понятно.

Кстати, в октябре 2021 года фирма Hindenburg Research, специализирующаяся в области финансового сыска, объявила награду до миллиона долларов любому, кто сможет поделиться ранее неизвестными деталями о резервах Tether (но что-то не слышно, чтобы за призом выстроилась очередь желающих).

Итого, примерно к половине резервов Tether есть определенные вопросы в плане надежности. Совсем не исключен сценарий, что если потребуется их срочно ликвидировать — может оказаться, что по факту их можно превратить в значительно меньшую сумму денег, чем та, по которой они учтены на балансе.

Какой смысл для Tether держать свои резервы в менее надежных активах? Всё просто: можно положить принесенные в клювике криптоэнтузиастов $80 миллиардов в сверхнадежный короткий госдолг США, и зарабатывать на этом примерно 0,1% годовых. А можно отдать эти деньги каким-нибудь мутным китайцам, и зарабатывать на них 1% годовых. Всё-таки, $800 миллионов доходов в год — это гораздо приятнее (примерно в 10 раз), чем $80 миллионов. Ну а надежность тут уже не так критична: в конце концов, если кто-то из китайцев деньги не отдаст — то это ж не свои терять, а чужие!

Механизм арбитража: как обеспечивается привязка стоимости Tether к доллару

Давайте, наконец, посмотрим на заключительное условие крепкой привязки стоимости стейблкоина к $1: на возможность арбитража. Так как Tether торгуется на криптобиржах, то его стоимость будет определяться в первую очередь балансом спроса и предложения (и действительно, USDT иногда в моменте торгуется не по $1, а в диапазоне $0,99-1,01 или даже шире). Чтобы цена на токен не уезжала далеко от $1 из-за периодически возникающих дисбалансов спроса и предложения, должен существовать какой-то механизм арбитража, который будет толкать ее обратно к $1 (если вы читали статью про маркет-мейкинг ETF, то речь идет про похожий принцип).

Для Tether этот механизм арбитража заключается в предоставлении возможности участникам рынка конвертировать 1 USDT в $1 и обратно. Например, если на бирже 1 USDT вдруг падает до $0,99, то арбитражер может купить его по этой «заниженной» цене и погасить его напрямую в Tether за $1, получив быструю безрисковую доходность в 1% ($0,01). Ну и наоборот: если рынок готов «скушать» USDT по $1,01, можно насоздавать новых токенов напрямую в Tether за $1 и продать их на бирже подороже. (Всё это с поправкой на то, что минимальной суммой создания/погашения USDT напрямую в Tether является $100 000.)

Динамика котировок USDT: видно, что примерно с 2020 года привязка стоимости токена к доллару обеспечивается весьма эффективно

Судя по тому, что мы не наблюдаем существенных колебаний цены USDT вокруг $1, этот механизм в каком-то виде функционирует достаточно эффективно. Хотя, я узнавал у знакомого крипто-маркетмейкера — он мне сказал, что ни у него, ни у его знакомых трейдеров попытки погасить USDT напрямую с Tether не увенчались успехом — скорее всего, из-за неких «проблем с обработкой банковских переводов» на стороне Tether.

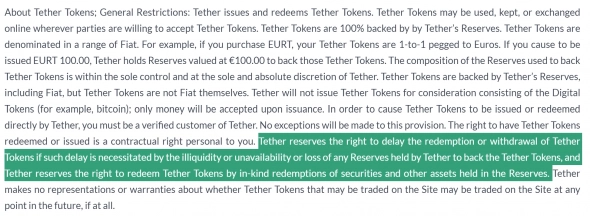

Как бы то ни было, не лишним будет обратить внимание на то, что Tether на своем сайте нигде не упоминает о существовании каких-либо твердых обязательств с их стороны по погашению USDT и их обмену на доллары из резервов. В лучшем случае обтекаемые формулировки говорят о том, что у ограниченного подмножества «верифицированных клиентов Tether» есть право на погашение — да и то, какое то хиленькое: при желании, его можно в любой момент подзаморозить до лучших времен.

TLDR с сайта Tether: право обменять USDT на доллар есть ровно вплоть до того момента, когда его нет

Как может выглядеть крах Tether

К этому моменту вы, наверное, уже могли догадаться, что я смотрю на надежность Tether довольно скептически. Это отнюдь не значит, что крах USDT неминуем — но риски негативного развития событий, скажем так, имеются вполне осязаемые.

Этот стейблкоин вполне может чувствовать себя отлично еще многие годы — особенно, пока активная фаза роста интереса к блокчейну и DeFi подстегивает увеличение спроса на USDT и ведет к неуклонному росту количества токенов в обращении.

CoinGecko: Рост капитализации USDT, логарифмическая шкала

Но давайте всё же рассмотрим, как конкретно мог бы выглядеть сценарий краха Tether (тем более, что некоторые хедж-фонды уже делают крупные ставки на то, что это событие может произойти в ближайшие 12 месяцев).

Предположим, в какой-то момент появляется очередная негативная новость про Tether в стиле «20% резервов компании оказались замороженными в панамском банке, который находится под следствием по обвинению в отмывании денег». Заморожены — это еще не конфискованы; однако крипто-сообщество всё же несколько напрягается. Самые нервные держатели USDT решают на всякий случай поменять их на чуть более надежно выглядящий стейблкоин USDC (его мы разберем в следующей статье), благо этих токенов в обращении уже больше $50 миллиардов.

Спрос на USDT резко падает, тогда как предложение — наоборот, растет. Биржевые котировки USDT временно сползают с $1 до $0,9. Это, в свою очередь, провоцирует арбитражеров скупать подешевевшие токены и погашать их напрямую в Tether за доллар. И всё работает прекрасно: цена действительно стабилизируется!

Правда, следующий отчет о резервах Tether показывает, что все погашения осуществлялись за счет имеющихся на балансе денежных средств и продажи сверхнадежных государственных векселей США. Так что, с учетом общей резко упавшей капитализации USDT, большую часть оставшихся резервов теперь составляют непонятные «займы третьим лицам» и «очень-надежные-долговые-бумаги-но-мы-не-скажем-чьи».

Люди начинают понимать, что если погашение USDT будет продолжаться такими же темпами, то вскоре все хорошие активы из резервов будут распроданы — а оставшиеся держатели токенов останутся один на один с самыми трешевыми активами, доверять надежности которых уже не очень-то хочется. Возникает ситуация «кто первый успел, того и тапки» — так что все держатели USDT одновременно ломятся в Tether, в попытке получить за них хрустящий доллар, пока еще дают.

Когда капитализация USDT сокращается примерно вдвое, Tether внезапно перестает осуществлять обмен токенов на доллары. Сначала они в приватной коммуникации с клиентами пишут о временных трудностях с перечислением больших объемов средств между банками. Потом, когда в дело включаются особо настырные журналисты, пресс-секретарь Tether делает заявление: «как мы неоднократно подчеркивали ранее, Tether никогда не гарантировал и не брал на себя безотзывные обязательства по конвертации неограниченных объемов USDT в фиатную валюту».

В какой-то момент к делу подключаются уже финансовые регуляторы и принудительно начинают процедуру банкротства компании. В ходе описи имеющегося имущества обнаруживается, что десяток миллиардов был выдан в долг компании «Мы Можем Майнить Ltd.» (связаться с ней для истребования суммы не удается), пяток миллиардов числится за резервами в криптовалюте (приватные ключи к соответствующим кошелькам обнаружить нет возможности), и еще миллиардов 20 вложено в долговые обязательства пары китайских гигантов в отрасли недвижимости, которые в связи с текущей нелегкой экономической ситуацией торгуются на рынке примерно по 70% от номинала.

К этому моменту очешуевшие владельцы Тетерев-коинов остаются перед нелегким выбором: либо продать их на бирже прямо сейчас по текущей цене около 50% от номинала, либо пытаться дождаться окончания процедуры банкротства и раздела имущества Tether между кредиторами, в надежде после окончания всех судебных разбирательств через несколько лет получить чуть больше. The end!

Конечно, история выше принадлежит исключительно моей фантазии, а в реальности всё может происходить совершенно по другому — это лишь один из вариантов развития событий. Надо понимать, что владельцам Tether сохранение статуса кво гораздо выгоднее: лучше быть уважаемыми пионерами криптоиндустрии и стричь по 1% от $80 миллиардов ежегодно, чем своровать 20% от этой же суммы и быть всеобще ненавидимыми проходимцами. Но, тем не менее, переход от первого сценария ко второму при желании может произойти весьма быстро.

TLDR

Если вы собираетесь перевести существенную для вас сумму в Tether, то рекомендую задуматься — стали бы вы класть деньги на депозит в условный «Тетерев Банк», про который известно следующее:

- Финансовым директором банка работает бывший пластический хирург.

- Банк в прошлом был пойман на лжи по поводу того, куда он вкладывает свои активы, и за это неоднократно был оштрафован прокуратурой и финансовыми регуляторами на десятки миллионов долларов.

- Собственный капитал банка составляет всего 0,2% от активов — как минимум на порядок меньше, чем минимально допустимый размер капитала для настоящих европейских банков.

- Банк не выпускает полноценную финансовую отчетность, его никто не аудирует и, по сути, не контролирует его деятельность.

- Неизвестно, в какие конкретно активы вложены резервы банка; а также нет информации о том, кто является их держателем (но известно, что в прошлом банк размещал резервы в третьесортных финансовых институтах, никак не оформляя свои отношения с ними документально).

- Банк в очень обтекаемых терминах мелким шрифтом пишет у себя на сайте, что не готов брать на себя какие-либо обязательства и давать какие-либо гарантии относительно возврата вложенных в него средств.

- Управляющие банка также имеют другой инвестиционный бизнес, который в свое время из-за дырявой системы безопасности стал жертвой одной из крупнейших хакерских атак, что привело к потере его клиентами трети их капитала.

Конечно, Tether де-юре не является банком, и сравнивать их напрямую не всегда корректно (хотя, по размеру активов Tether вполне мог бы претендовать на место в тройке крупнейших банков РФ, например). Но лично мне всего изложенного выше вполне достаточно, чтобы сделать вывод о надежности вложений в USDT.

* * *Следующая статья будет посвящена разбору других популярных стейблкоинов (USDC, BUSD, DAI, UST) — если не хотите ее пропустить, подписывайтесь на мой Telegram-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям (ну, понятно, насколько это еще возможно в текущих обстоятельствах).

По поводу топика, скопирую свой комент из другой беседы:

«А всякие коины, NFT и прочий кислород для пионэров, они с бизнесом мавроди не знакомы)»

Для чего используется Tether?

Tether используется как способ хеджирования (страхования) от волатильности крипторынка из-за его стабильности. Поскольку каждый токен USDT привязан к одному доллару, хранение денег в Tether защищает его от обычной изменчивости криптовалютного рынка. Именно поэтому большая часть торговли Биткойном осуществляется в Tether, так как это позволяет обеспечить фиатный вход и выход для криптовалютной торговли.

Агент Смит, вы статью то читали?

получается, что не гарантированно он привязан он к доллару. )

этот стейблкоин предназначен не для хранения фиата, а для покупки с его помощью других криптовалют!

не надо тут тупизну свою показывать, если ты нехрена не знаешь что и как в этих вопросах!

Заранее спасибо большое!

По поводу регистрации аккаунта в IB — если его открывать сейчас как резидент РФ, то потом придется все равно переоткрывать новый счет, т.к. европейским резидентам в другом юрлице открывают. Так что, наверное, имеет смысл подождать, пока не будет доказательство резидентства на Кипре (платежка ЖКХ с вашим именем), и уже сразу «правильный» счет открыть.

можно чуть подробнее?