Какие акции меньше всего коррелируют с широким индексом? Исследование рынка российских неликвидов. Часть 1/3

В серии из трех постов постараюсь разобраться в рынке российских неликвидов. На растущем рынке они были не сильно интересны: непредсказуемая цена исполнения, высокие косвенные издержки и отсутствие регулярной фундаментальной/академической поддержки исследованиями. Если смотреть историю, то это практически единственная группа акций с не полной корреляцией к индексу во время падений. Если чуть короче:

В первой части выделим неликвиды как группу, посмотрим их свойства и связь с остальными бумагами. Затем проверим простенькие стратегии отбора отдельных бумаг без учета всех сложностей учета издержек. В заключительной части постараемся учесть издержки, неидеальное исполнение сделки и недоступные для покупок акции.

Предпосылки для исследования наших неликвидных акций: опасение долгосрочного боковика по индексу и нежелание отслеживать новости по открытию технической возможности выхода нерезов.

1) По боковику рекомендую почитать пост А.Г. https://smart-lab.ru/blog/779162.php с которым полностью согласен. Высокая волатильность первых дней может сменится долгим боковиком по индексу;

2) Покупать в лонг индексные бумаги страшновато, т.к. там заперто большое количество нерезидентов. Когда им снимут запрет на продажи, либо они научатся его обходить, то в моменте могут просесть даже фундаментально сильные компании. Парадокс ситуации в том, что зависшие нерезиденты присутствуют практически во всех биржевых активах.

Техническая информация: период тестирования с 2011 по 2019гг по дневные данным 552 акций с Московской биржи. Число 552 включает в себя компании, по которым хотя бы 1 месяц была котировка и объем торгов. Также они включают в себя акции, которые сейчас не обращаются на бирже. Используем объем торгов в рублях и цены закрытия.

Для начала введем определение принадлежности к группе неликвидов. Можно вручную посмотреть состав акционеров каждой компании, котировальный список и наличие в портфелях крупных фондов. Но можно поступить проще: отфильтровать акции по объему торгов за последний 21 торговый день на группы. Ошибки возможны, но их быстрее удалить вручную из каждой группы в последующем. Неликвиды могут на короткое время становится относительно ликвидными и вылетать из своей группы, но детально устранять этот эффект будем на следующих этапах.

Субъективно поставил следующие барьеры.

illiquid_threshold = 5_000_000 Акции с объемом торгов ниже 5млн. рублей в день относятся к неликвидам

liquid_threshold = 100_000_000 Ликвидные акции включают в себя все бумаги от 100 млн. Самая многочисленная группа.

blue_chips_threshold = 500_000_000 Голубые фишки.

Индекс неликвидов и долгосрочный рост

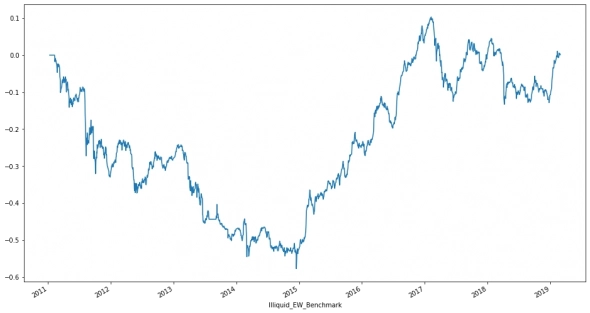

Первый значимый вывод, который определяет дальнейшую работу – по группе неликвидов нет долгосрочного роста. Доходность равновзвешенного индекса неликвидов из всех доступных для покупки на каждый период:

Для сравнения посмотрим аналогичную доходность индексов обычных компаний и голубых фишек:

Последний индекс практически идентичен индексу Мосбиржи:

Среднемесячный CAGR также около нулевой для неликвидов (0.00026) против 0.036 и 0.039 для ликвидных и фишек. Значит мы отходим от среднесрочных системных построений аналогичных Value. И начинаем искать отдельные истории роста на коротких интервалах.

Сперва оценим количество возможностей заработать от покупки в отдельные дни падения индекса Мосбиржи. Количество акций из группы голубых фишек с положительной доходностью по итогам дня в дни снижения индекса:

Среднее значение – 3.9 в день против 10.1 в дни роста индекса. Теперь ликвидные акции:

В среднем 8.2 против 18.8 в удачные дни. Неликвиды:

В среднем 27.4 против 38 в дни роста. Сравнительная небольшое снижение возможностей. Интересно, что после 2014г. дней, когда хотя бы 1 неликвид не вырос, практически не было. Количество дней без возможности заработать для голубых фишек составило 105.

Корреляция доходности юниверсов на росте:

В каких портфелях сидят stockinplay среди неликвидов

Анализ далее включает в себя системное разделение всей выборки неликвидов на 10 равных портфелей по факторам моментум и моментум объема торгов. Опускаю все фундаментальные и новостные данные для таких акций, т.к. они либо отсутствуют, либо значительно запаздывают. Если посмотреть график типичного неликвида, то он спит по цене и объемам большую часть времени, поэтому учимся распознавать активные акции. Сразу предупреждаю, что портфели в текущем виде не учитывают множества ограничений, повторить их в том же виде в реальности было невозможно. Это сделано для того, чтобы понять в портфелях с какой характеристикой точно нет интересных акций, определить перспективные и копать их в дальнейшем. К иксам стоит относится скептически, а лучше вообще их игнорировать до ввода издержек.

Системно покупаем 10% акций с наибольшей (winners) и наименьшей (losers) динамикой цены к периоду t-5 с удержанием в 1 период из нашего юниверса неликвидов. Остальные (neutral) варианты представляют собой промежуточные 10% портфели от наименьшего к наибольшему. Бенчмарк – все тот же равновзвешенный индекс неликвидов.

Интересно, что в отличие от обычной группы акций РФ, здесь работает контртрендовая reversal модель. Интересных портфелей за пределами 40% reversal в universe нет. Обратите внимание на линейную зависимость win-rate между портфелями (и игнорируйте иксы):

По объему торгов ситуация обратная:

Интересны акции именно с наибольшим приростом объема в рублях. В то же время win-rate у всех портфелей в районе 50%. Логично, т.к. откаты и большие падения также проходят на большом объеме, как и рост. Если просто разделить весь юниверс на 2 портфеля – на тех, чей объем вырос на 100% и более к t-5 и прочих, то активные акции значительно интереснее. В следующей части будем выискивать лучшие акции в нужных портфелях поименно и выискивать их особенности для создания более точных моделей.

Основные выводы:

1) Само по себе портфельное инвестирование (3 месяца и более) в неликвиды бессмысленно. Равновзвешенный индекс бумаг с дневным оборотом < 5 млн. руб. не вырос за 10 лет. В то время как индекс Мосбиржи, равновзвешенный индекс среднеликвидных бумаг и голубых фишек существенно вырос;

2) В отличие от всех прочих акций, неликвиды – единственная устойчивая группа в плане дневных возможностей заработка от лонга. Количество дней, когда не было ни одной акции с положительной доходностью на падающем индексе Мосбиржи для группы голубых фишек с 2011г. – 105. Для неликвидов таких дней было 24. А после 2014г. вообще 0. Да, эту прибыль нужно еще собрать с учетом комиссий и проскальзывания, но в отличие от индексных бумаг, есть поле для дальнейшей работы;

3) Предварительно все интересные истории по неликвидам проходят в краевых портфелях по объему торгов и моментуму/реверсалу. Отдельные бумаги требуют изучения, но в спящих квантилях практически нет динамики.

Ссылка на библиотеку pqr и файл с тикерами акций доступы в Телеграме t.me/sentimetrica

Это как в 2009 году делать портфельные тесты до 2007 года, какие-то такие аналогии…

Время удержания 1 день? Если да, то вопрос с проскальзываниями будет проблемой №1.

1) Из-за блокировки Bloomberg\Refinitiv у меня пока нет возможности обновить дневные данные до свежих дат. Периоды других крупных спадов (1998, 2008, 2014) также показывают сравнительно слабую связь между общим рынком и неликвидами. В основной текст их не включал, т.к. количество бумаг в выборке тогда было незначительным

2) «Можно это пояснить? У Вас на графике лучшая динамика вообще у Losers, разве нет? Зачем тогда рассматривать другие портфели? » Эти портфели-децили нужны для того чтобы отрезать точно нерабочие варианты. Если в 6 из 10 портфелей нет альфы даже без учета комиссий/проскальзывания, то ее точно не будет там и после. Оставшиеся можно копать дальше. Кто-то отсеется на следующих этапах

3) Да, время удержания 1 день, но большинство бумаг попадает в портфель больше 1 периода подряд, т.е. оборот там будет не 100%, но все равно высокий