06 октября 2012, 09:14

Принцип меньшинства победителей и распределение капиталов

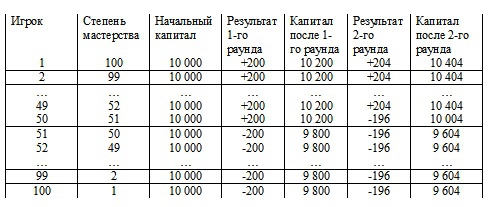

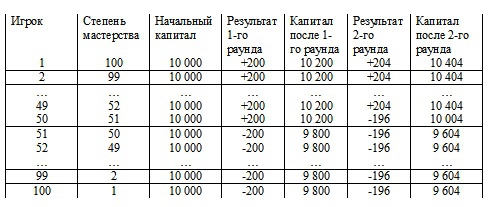

Рассмотрим модель. Пусть у нас есть 100 игроков. Игра может быть любая – биржа, покер, бридж, бильярд — неважно. Назначим им разные степени мастерства с индексами от 1 до 100, так что на вершине мастерства будет самый мастеровитый игрок, а в самом низу – самый лузер, и вероятность успеха в каждом раунде игры будет пропорциональна индексу мастерства. Пусть в начале у каждого участника будет по 10 000 долларов капитала, и за каждый раунд каждый участник выигрывает или проигрывает 2% капитала с вероятностью сообразно их индексам мастерства. Теперь запустим игру (см.табл.).

В первом раунде все у кого индекс мастерства выше среднего выиграют по 200 долларов, а все у кого он ниже среднего – проиграют по столько же. Линия раздела победителей и проигравших пройдет ровно по середине списка.

Но, очевидно, что уже на втором раунде такого разделения будет недостаточно. В ситуации когда капитал победителей первого раунда вырос, а капитал проигравших снизился, чтобы в результате второго раунда общий баланс прибылей-убытков игроков сходился нужно, чтобы линия раздела приподнялась на одну позицию, и ранее выигравший участник под номером 50 теперь проиграл. Проиграть должен именно 50-й, так как он имеет минимальный рейтинг мастерства из тех, кто выигрывал в первом раунде – он первый кандидат на вылет из высшей лиги в этом раунде.

Понятное дело, что в следующем раунде линия раздела победителей и проигравших опять поднимется. Так будет происходить в каждом последующем раунде до тех пор, пока участник под номером 1 не выиграет почти все деньги остальных игроков до уровня, когда суммы их всех капиталов не хватит на оплату его разовой прибыли.

В итоге получили предельную модель механизма имущественного расслоения.

Естественно, что в реальности ситуация не столь категорична.

Во-первых, в реальности игроки не имеют постоянного во времени рейтинга мастерства. Так известно, что с ростом капитала эффективность его прироста почти всегда падает, во-первых, по причине влияния ликвидности, во-вторых, из-за массы рыночных «прилипал», желающих поделиться за счет такой крупной «акулы», и в-третьих, самое главное, из-за психологического дискомфорта управляющего в работе с крупным капиталом. Кроме того, рейтинг мастерства может расти и снижаться по иным различным причинам, которых огромная масса, и как следствие игроки рынка всегда дрейфуют по спектру уровней мастерства вверх-вниз.

Во-вторых, в реальной биржевой жизни система не замкнута. Всегда есть как втекающие снизу новички, так и вытекающие сверху мастера, уходящие на пенсию.

Однако, так или иначе система будет иметь общие характеристики, похожие на те, что мы получили в модели, а именно, линия раздела победителей и проигравших всегда будет находится сильно в верхней части списка.

Действительно, в любых сферах человеческой деятельности людей добившихся реального крупного успеха всегда меньше всех претендентов на этот успех. Это факт, для доказательства которого прилагать особенные усилия, по-моему, даже бессмысленно. Конечно, в мире куча сфер деятельности, в которых большинство претендентов на успех пусть не становятся всемирно знаменитыми, но уж зарабатывать деньги вполне в состоянии. Однако, сфера деятельности под названием «биржевые спекуляции» точно к таким не относится. Прибыли одних спекулянтов образуются только от убытков других. Причем серьезная часть убытков неудачников по пути в карман успешных спекулянтов оседает на содержание всей этой огромной инфраструктуры в виде бирж, брокеров, депозитариев, информ-агентств и пр. околорыночной обслуги. Даже исходя из этого факта игры с отрицательной суммой (даже не с нулевой!) для сохранения общего математического баланса мы получим сильное количественное превосходство спекулянтов-неудачников над успешными трейдерами.

Далее из нашей модели можно сделать следующий важный вывод: средняя величина капитала успешных игроков выше, чем у неуспешных. Это происходит либо по причине, что они его зарабатывают, а не спускают, либо по причине большего доверия хозяев больших капиталов – как бы плохи не были управляющие основной массы управляющих компаний, банков и хедж-фондов, они все-таки более профессиональны остальных участников рынка, если мы говорим о средних величинах.

Нетрудно понять, что все это возможно только при условии абсолютного количественного превосходства спекулянтов-неудачников над успешными трейдерами — для успешной деятельности хороших спекулянтов требуется много большая по количеству толпа спекулянтов неуспешных.

Существуют разные оценки доли успешных трейдеров, от 0,5% до 20%. Чаще всего встречается цифра 5%. Хотя мы должны понимать, что точной оценки получить вообще невозможно – всегда есть непрерывное распределение успешности трейдеров, причем многие в нем регулярно дрейфуют туда-суда, иногда очень сильно и чуть ли не по всему спектру.

Есть одно небольшое замечание. Если большинство участников рынков теряют деньги, то как же быть с теми, кто инвестирует по известному принципу «купи и держи» («buy and hold») – они же мытьем и катаньем, но все-таки приращивают свой капитал пусть и на долгосрочном временном горизонте, оставаясь, как правило, неискушенными инвесторами, которые по всей логике деньги обязаны терять? Ответ очень прост – они не являются участниками этого рынка в полной мере. Действительно, они же не пытаются переиграть рынок и других его участников, регулярно делая ставки, не платят существенных комиссионных инфраструктуре. Долгосрочный же доход получается только инфляционным приростом капитала в такой вот секьюритизированной форме плюс некоторая часть прибыли через дивиденды от бизнеса, что в основе купленных акций. В таком случае фондовый рынок является одноразовым посредником с целью получения довольно скромного дохода при довольно высоком риске от инвестирования в чьи то публичные бизнесы, а никак не местом попытки регулярного извлечения сверхдохода, чем заняты все настоящие спекулянты, успешные и неуспешные.

Итак, раз процесс перекачки капиталов от неуспешных к успешным происходит пусть неравномерно, но так или иначе не прекращается никогда, причем механизм такой перекачки обусловлен именно ценовыми изменениями торгуемых ими инструментов, можно сделать еще один важный вывод: в большинстве случаев рынки движутся так, чтобы нанести урон кошельку большинства их участников. Урон именно большинству участников, а не большинству капитала.

Другими словами, если представить весь рынок как некое существо, совершающее ценовые движения, то будучи заточенным на логику принципа меньшинства победителей оно просто обязано совершать такие ценовые кульбиты и фокусы, чтобы большинство его участников деньги теряли, а не зарабатывали. Иначе бухгалтерия общая просто не бьется.

Правда большинство видит в этом злую волю коварных кукловодов – ведь бездушное существо не может так регулярно издеваться над простым человеком! Трудно поверить, что это всего лишь следствие простой математики.

По материалам http://vsemirnov.ru/

В первом раунде все у кого индекс мастерства выше среднего выиграют по 200 долларов, а все у кого он ниже среднего – проиграют по столько же. Линия раздела победителей и проигравших пройдет ровно по середине списка.

Но, очевидно, что уже на втором раунде такого разделения будет недостаточно. В ситуации когда капитал победителей первого раунда вырос, а капитал проигравших снизился, чтобы в результате второго раунда общий баланс прибылей-убытков игроков сходился нужно, чтобы линия раздела приподнялась на одну позицию, и ранее выигравший участник под номером 50 теперь проиграл. Проиграть должен именно 50-й, так как он имеет минимальный рейтинг мастерства из тех, кто выигрывал в первом раунде – он первый кандидат на вылет из высшей лиги в этом раунде.

Понятное дело, что в следующем раунде линия раздела победителей и проигравших опять поднимется. Так будет происходить в каждом последующем раунде до тех пор, пока участник под номером 1 не выиграет почти все деньги остальных игроков до уровня, когда суммы их всех капиталов не хватит на оплату его разовой прибыли.

В итоге получили предельную модель механизма имущественного расслоения.

Естественно, что в реальности ситуация не столь категорична.

Во-первых, в реальности игроки не имеют постоянного во времени рейтинга мастерства. Так известно, что с ростом капитала эффективность его прироста почти всегда падает, во-первых, по причине влияния ликвидности, во-вторых, из-за массы рыночных «прилипал», желающих поделиться за счет такой крупной «акулы», и в-третьих, самое главное, из-за психологического дискомфорта управляющего в работе с крупным капиталом. Кроме того, рейтинг мастерства может расти и снижаться по иным различным причинам, которых огромная масса, и как следствие игроки рынка всегда дрейфуют по спектру уровней мастерства вверх-вниз.

Во-вторых, в реальной биржевой жизни система не замкнута. Всегда есть как втекающие снизу новички, так и вытекающие сверху мастера, уходящие на пенсию.

Однако, так или иначе система будет иметь общие характеристики, похожие на те, что мы получили в модели, а именно, линия раздела победителей и проигравших всегда будет находится сильно в верхней части списка.

Действительно, в любых сферах человеческой деятельности людей добившихся реального крупного успеха всегда меньше всех претендентов на этот успех. Это факт, для доказательства которого прилагать особенные усилия, по-моему, даже бессмысленно. Конечно, в мире куча сфер деятельности, в которых большинство претендентов на успех пусть не становятся всемирно знаменитыми, но уж зарабатывать деньги вполне в состоянии. Однако, сфера деятельности под названием «биржевые спекуляции» точно к таким не относится. Прибыли одних спекулянтов образуются только от убытков других. Причем серьезная часть убытков неудачников по пути в карман успешных спекулянтов оседает на содержание всей этой огромной инфраструктуры в виде бирж, брокеров, депозитариев, информ-агентств и пр. околорыночной обслуги. Даже исходя из этого факта игры с отрицательной суммой (даже не с нулевой!) для сохранения общего математического баланса мы получим сильное количественное превосходство спекулянтов-неудачников над успешными трейдерами.

Далее из нашей модели можно сделать следующий важный вывод: средняя величина капитала успешных игроков выше, чем у неуспешных. Это происходит либо по причине, что они его зарабатывают, а не спускают, либо по причине большего доверия хозяев больших капиталов – как бы плохи не были управляющие основной массы управляющих компаний, банков и хедж-фондов, они все-таки более профессиональны остальных участников рынка, если мы говорим о средних величинах.

Нетрудно понять, что все это возможно только при условии абсолютного количественного превосходства спекулянтов-неудачников над успешными трейдерами — для успешной деятельности хороших спекулянтов требуется много большая по количеству толпа спекулянтов неуспешных.

Существуют разные оценки доли успешных трейдеров, от 0,5% до 20%. Чаще всего встречается цифра 5%. Хотя мы должны понимать, что точной оценки получить вообще невозможно – всегда есть непрерывное распределение успешности трейдеров, причем многие в нем регулярно дрейфуют туда-суда, иногда очень сильно и чуть ли не по всему спектру.

Есть одно небольшое замечание. Если большинство участников рынков теряют деньги, то как же быть с теми, кто инвестирует по известному принципу «купи и держи» («buy and hold») – они же мытьем и катаньем, но все-таки приращивают свой капитал пусть и на долгосрочном временном горизонте, оставаясь, как правило, неискушенными инвесторами, которые по всей логике деньги обязаны терять? Ответ очень прост – они не являются участниками этого рынка в полной мере. Действительно, они же не пытаются переиграть рынок и других его участников, регулярно делая ставки, не платят существенных комиссионных инфраструктуре. Долгосрочный же доход получается только инфляционным приростом капитала в такой вот секьюритизированной форме плюс некоторая часть прибыли через дивиденды от бизнеса, что в основе купленных акций. В таком случае фондовый рынок является одноразовым посредником с целью получения довольно скромного дохода при довольно высоком риске от инвестирования в чьи то публичные бизнесы, а никак не местом попытки регулярного извлечения сверхдохода, чем заняты все настоящие спекулянты, успешные и неуспешные.

Итак, раз процесс перекачки капиталов от неуспешных к успешным происходит пусть неравномерно, но так или иначе не прекращается никогда, причем механизм такой перекачки обусловлен именно ценовыми изменениями торгуемых ими инструментов, можно сделать еще один важный вывод: в большинстве случаев рынки движутся так, чтобы нанести урон кошельку большинства их участников. Урон именно большинству участников, а не большинству капитала.

Другими словами, если представить весь рынок как некое существо, совершающее ценовые движения, то будучи заточенным на логику принципа меньшинства победителей оно просто обязано совершать такие ценовые кульбиты и фокусы, чтобы большинство его участников деньги теряли, а не зарабатывали. Иначе бухгалтерия общая просто не бьется.

Правда большинство видит в этом злую волю коварных кукловодов – ведь бездушное существо не может так регулярно издеваться над простым человеком! Трудно поверить, что это всего лишь следствие простой математики.

По материалам http://vsemirnov.ru/

тут впору и бросить это занятие наверно

хотя знаю одного трейдера, который после нескольких лет и миллионов сливов все-таки научился и теперь работает успешно :-)