Рынок золота. Итоги первого полугодия

Многие воспринимают золото, как «защитный актив», многие используют, как противовес индексу доллара ($DXY) в спекулятивных историях, кто-то покупает долгосрочно слитки и монеты, кто-то только «бумажные производные на золотые активы», всякие фонды, ОМС и ETF, но мало кто задумывается и анализирует макро отраслевым методом ситуацию на рынке золота, текущий и будущий спрос на него в отраслях и секторах, где это золото используется.

Попался на глаза пару дней назад аналитический отчет за 2 квартал и 1 полугодие от «Всемирного золотого Совета» (World gold council), основываясь на его данных, давайте и посмотрим, как себя чувствует спрос на золото во всех отраслях его применения.

Для начала и общего понимания, нужно вообще понять, где все мировое золото используется, в каких объемах и в каких отраслях и секторах экономики.

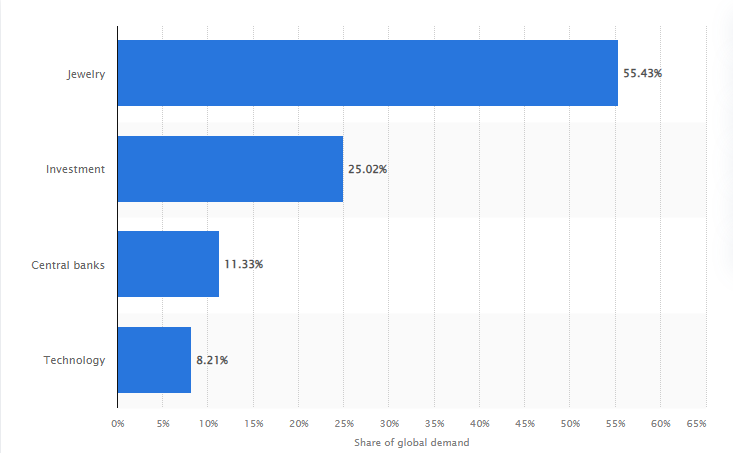

Из последней статистики, цифры от «Statista» по итогам прошлого года.

- Более половины, аж 55,45% от всего мирового спроса на золото приходится на ювелирную отрасль. Это очень много, запомните эту цифру хотя бы примерно. Ну и хорошо бы вспомнить один из главных столпов экономики- «Закон спроса и предложения». Именно этот сегмент спроса по-сути и определяет перспективы и вектор развития золотой добычи и промышленности.

- Инвестиционный сектор занимают четверть (25%) всего спроса на мировое золото. Под инвестициями здесь понимается, как физические золотые слитки и монеты, так и различные ETF, обеспеченные также физическим золотом

- Центральный банки государств мира создают 11,3% спроса на физическое золото, скупая на свой баланс золото согласно своим моделям экономического развития, денежно-кредитной политики, страновых правил и принципов сбережения

- Технологический спрос составляет 8,2% и включает в себя спрос в промышленности, электронике, медицине и др.секторах технологического использования

Предлагаю более подробно остановиться в этой части на ювелирной промышленности и технологиях в разрезе прошедшего полугодия и прогнозов на ближайшее будущее.

Ювелирные изделия

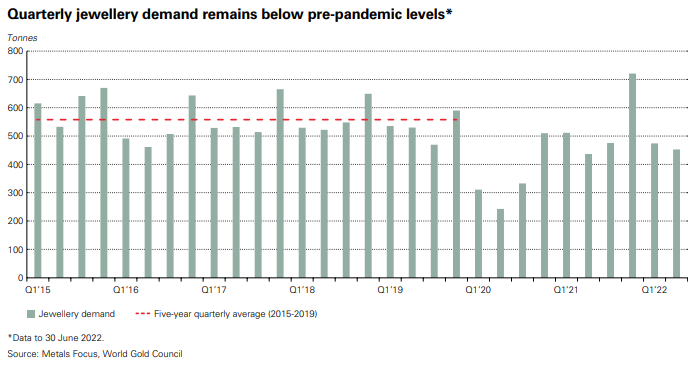

Спрос на золотые украшения вырос по сравнению со 2 квартал 2021 года, но ниже типичных средних квартальных уровней, предшествовавших пандемии.

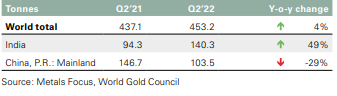

• Потребление ювелирных изделий во 2 квартале выросло на 4% по сравнению с аналогичным периодом прошлого года и составило 453 тонны, рост в Индии и на Ближнем Востоке перевесил снижение в Китае и России.

- На 2-х азиатских тигров Китай и Индию приходится более половины (53,8%) мирового спроса в золоте для изготовления ювелирных изделий, именно на эти страны и состояние их экономик, нужно смотреть прогнозируя перспективы развития мирового рынка ювелирных изделий.

• Спрос на золото остается достаточно низким в долгосрочном анализе, на 10% ниже среднего пятилетнего квартального показателя в 505 тонн.

• Общий спрос в первом полугодии (928 тонн) снизился на 2% по сравнению с первым полугодием 21 года, но на 12% ниже уровня, существовавшего до пандемии в 2019 году

Спрос на золотые украшения во втором квартале был немного выше, чем

во втором квартале прошлого года, но остается слабым по сравнению с допандемическими нормами, до средних показателей отрасль не добирает около 50 тонн.

Самые главные и ключевые факторы, повлиявшие на сниженный спрос во втором квартале, это 1)политика нулевой терпимости к ковид в Китае и регулярные карантины и локдауны в городах и провинциях; 2) растущая глобальная инфляция практически во всех уголках мира

Из положительных факторов, повлиявших на спрос в первом полугодии оказали влияние: свадебный бум в Индии после нескольких лет ковид-ограничений, золотые фестивали и выставки. Рост цен на нефть повысил настроения на Ближнем Востоке и подтолкнул активнее тратить сверхприбыли на покупку золотых украшений.

Как и в первом квартале, рост объемов производства ювелирных изделий превысил рост потребления, запасы ювелирных изделий увеличились во 2 квартале – на 31 т.

Китай

- Спрос на золотые украшения в Китае упал почти на треть, на 29% до 103 тонн во втором квартале.

- Общий показатель за первое полугодие составил 281 т, что на 17% меньше по сравнению с аналогичным периодом прошлого года

- Общий показатель за первое полугодие на 19% ниже среднего показателя за 10 лет.

Карантин в крупных городах препятствовал потреблению золота в апреле и мае, Неспособность потребителей, простых китайцев тратить вместе с замедлением роста их доходов (рост на 1,5% в годовом исчислении во 2 квартале был самым слабым за всю историю, за исключением 2020 года) были основными причинами снижения спроса на золотые украшения в Китае во 2 квартале.

Потребление золотых украшений в течение первого полугодия также немного пострадало от роста местных цен на золото в юанях из-за ослабления юаня к доллару на 5% в полугодии.

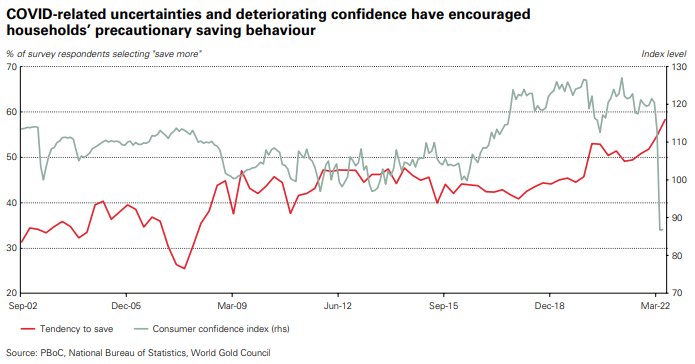

Изменение потребительского поведения населения Китая также играет негативную роль. Население все чаще использует модель «осторожной экономии», ежеквартальный опрос Народного банка Китая говорит, что 2 квартал был самым плохим за всю историю наблюдений для «индекса доверия потребителей», китайцы перестают активно тратить на товары не первой необходимости, предпочитая сохранять и сберегать свои средства

Во втором полугодии слабость спроса в Китае продолжится. Политика нулевой терпимости уровня COVID, слабый внутренний спрос и кризисная ситуация в секторе недвижимости могут продолжить оказывать давление на местный экономический рост и негативно сказываться, как на росте китайской экономики, так соответственно и на спросе на золотые украшения.

Индия

- Высокие продажи золотых украшений на свадьбы и покупка на фестивалях золота помогли увеличить продажи во втором квартале, спрос на ювелирные изделия достиг 140т.

- Рост спроса во 2 квартале на 49% по сравнению с аналогичным периодом прошлого года был в значительной степени обусловлен очень слабым спросом и низкой базой во 2 квартале 2021г.;

- тем не менее, спрос в последнем квартале был здоровым в долгосрочной перспективе, он на 6% выше пятилетнего среднего квартального показателя в 132 тонны.

- Спрос в первом полугодии достиг 234 т, что на 6% больше по сравнению с аналогичным периодом прошлого года, слабый первый квартал был полностью скомпенсирован высокими результатами второго.

Несмотря на здоровый спрос во втором квартале, макроэкономический

фон в виде ослабления индийской валюты, роста инфляции и повышения процентных ставок безусловно оказывает давление на спрос. Основной движущей силой роста спроса являются городские жители крупных мегаполисов, поскольку экономическая активность в этих районах в значительной степени нормализовалась до предпандемического уровня.

Перспективы на оставшуюся часть года неоднозначны. Спрос на фестивали и свадьбы должен стать положительным фактором в конце года и в 4 квартале, однако сможет ли он перекрыть проблемы из-за обесценивания индийской рупии, высокой инфляции и более высокой импортной пошлины на золото, вопрос спорный.

Ближний Восток и Турция

Спрос на ювелирные изделия на Ближнем Востоке закрепил свое возвращение к среднему уровню до COVID, исключение лишь Турция.

Потребление ювелирных изделий из золота в Турции во 2 квартале упало на 9% по сравнению с аналогичным периодом прошлого года до 7 тонн. Спрос был удивительно стабильным в течение последних трех кварталов, но остается слабым в историческом контексте. Слабость валюты способствовала волатильности местных цен на золото, а растущая инфляция привела к сокращению располагаемых доходов.

Во втором квартале на рынках Ближнего Востока в основном наблюдался рост по сравнению с аналогичным периодом прошлого года. Растущие цены на нефть оказали поддержку спросу во всем регионе, повысив потребительские настроения и уровни доходов. ОАЭ продолжали извлекать выгоду из возвращения к почти нормальному количеству туристов.

Ирану удалось увеличить спрос во 2 квартале по сравнению с аналогичным периодом прошлого года, хотя частично это было связано с низкой базой во 2 квартале 21 года.

США

Потребители в США продолжают демонстрировать свою тягу к золотым украшениям, хотя динамика замедляется.

Спрос во втором квартале вырос на 2% до 38 тонн, что немного выше среднего квартального показателя за пять лет в 33 тонны. По полугодию спрос составил 65 тонн, повторив результат прошлого года.

Отложенные из-за ковид спрос на проведение свадеб продолжает поддерживать спрос, но результаты довольно слабые, никакого ожидаемого роста не наблюдается

Европейский спрос на ювелирные изделия зафиксировал самый сильный

2 квартал с 2016 года и составил 15 тонн.

Увеличение на 14% по сравнению с аналогичным периодом прошлого года способствовало аналогичному (на 15%) росту спроса за первое полугодие до 26 тонн, европейский рынок вернулся к уровню, существовавшему до пандемии. Рост был в значительной степени обусловлен увеличением числа свадеб, а также лучшим экономическим сценарием, особенно в отношении карантина, чем в 2 квартале прошлого года. В настоящее время кризис стоимости жизни в Европе начинает сказываться, динамика июня предполагает довольно слабые показатели второго полугодия.

Промышленность и технологии

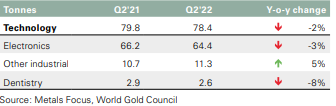

• Золото, используемое в промышленности, упало на 2% г/г до 78 тонн во втором квартале

• Сектор электроники – крупнейший промышленный потребитель золота — упал на 3% в годовом исчислении до 64 тонн в течение квартала.

•На уровне 159 тонн спрос на золото в секторе технологий в первом полугодии был немного ниже, чем в первой половине прошлого года, в основном из-за замедления во втором квартале и составил суммарно -2%

Во втором квартале доминировали две ключевые темы.

1)Во-первых, повторное появление COVID в некоторых частях Китая оказало заметное влияние как на предложение золота, так и на спрос в секторе; новые карантины нарушили цепочки поставок чипов, что привело к серьезному спаду производства во втором квартале. Отчасти объемы удалось перераспределить за счет Юж.Кореи, но полностью заменить выпавшие китайские было невозможно.

2)Во-вторых, спрос на потребительскую электронику во всем мире начал падать во втором квартале, инфляционное давление и геополитические проблемы в сочетании с сокращением спроса оказывают серьезное давление на потребительскую электронику.

Некоторые крупные отраслевые игроки, прогнозируют, что поставки ПК/ноутбуков и смартфонов значительно сократятся в 2022 году, прежде всего в самом Китае, что может сильно ударить по игрокам, представленным на рынке.

Электроника

Золото, используемое в секторе электроники, немного снизилось в течение 2 квартала, снизившись на 3% по сравнению с аналогичным периодом прошлого года до 64 тыс.

Широкомасштабные сбои продолжают сохраняться в автомобильном секторе, нехватка чипов продолжалась и во втором квартале. Многие производители сообщили о сохраняющемся неудовлетворенном спросе на новые автомобили, Снижение спроса на потребительскую электронику, вероятно, окажет значительное влияние на сектор электроники.

Спрос на золото в светодиодах (LED) резко снизился на фоне ослабления спроса на потребительскую электронику и продолжающегося проникновения на рынок мини-светодиодов.

Продолжается падение спроса на товары с подсветкой, ноутбуки и большие панели с плоским экраном. В секторе с точки зрения золота происходит мини-революция, связанная с активным внедрением технологии мини-LED, в чипах которых объем используемого золота заметно ниже.

Сектор «электронные носители-памяти» снова продемонстрировал небольшое увеличение спроса на золото во втором квартале.

Сильный рост, наблюдавшийся в течение 2021 года, продолжает выравниваться в соответствии с замедлением спроса на потребительскую электронику. По-прежнему высокий спрос на поставки NAND-памяти (флэшки). Миниатюризация чипов NAND остается угрозой ддя сектора, крупные производители продолжают разрабатывать новые архитектуры, для которых может потребоваться меньшее количество золота при производстве

Спрос в секторе беспроводной связи снизился в течение второго квартала Это прямое следствие неустойчивого спроса на потребительскую электронику, который составляет 70% от общего сегмента беспроводной связи.

Спад усугубился тем, что второй квартал исторически был самым слабым кварталом сезонных продаж; восстановление может наблюдаться во втором полугодии, особенно с учетом того, что выпуск новых устройств запланирован на третий квартал.

Спрос на золото, используемое в инфраструктуре 5G, был стабильным, вероятно, останется таким: проникновение смартфонов с поддержкой 5G продолжает быстро расти, Ericsson прогнозирует, что 5G превысит миллиард пользователей услугами и сетью 5G в 2022 году и 4,4 миллиарда к 2027 году.

Cпрос на печатные платы (PCB) оставался здоровым во втором квартале, с уверенным ростом за пределами Китая. На долю Китая приходится половина мировых поставок плат, и, следовательно, карантинные локдауны из-за COVID оказывали непропорционально большое влияние на поставки в течение квартала. Предложение, вероятно, будет ограниченным в течение всего 2022 года, несмотря на дополнительные мощности и падение спроса на потребительскую электронику. Автомобильная промышленность и новые продукты, такие как LIDAR и LEOS, будут продолжать оказывать поддержку спросу на золото в секторе.

На этом пожалуй первую часть и закончу. Во второй поговорим о спросе на золото в инвестиционном плане (слитки, монеты, ETF), а также о покупках золота со стороны Центробанков мира, ну и сформируем небольшой инвестиционный вывод о потреблении золота и его возможном будущем.

Если понравился обзор, подписывайтесь на канал на удобных для Вас площадках (Телеграм, Вконтакте, Смартлаб, Тинькофф Пульс), делайте репосты, оставляйте комментарии и реакции, свои пожелания и предложения. Думаю сегодня вечером, либо завтра по золоту закончу.

С уважением, Руслан.