Фондовый рынок США. Возобновление и ускорение снижения.

Два месяца назад в обзоре ситуации на фондовом рынке США отмечалось, что в январе 2022-го была сформирована вершина четырёхлетнего цикла и движение вниз будет продолжаться. 17-го июня поставлен локальный минимум и началась коррекция, которая по размерам оказалась больше, чем ожидалось (основным были вариант серия 1-2 1-2 вниз ). Тем не менее, суть долгосрочного и среднесрочного прогнозов это не изменило, даже наоборот подтвердило, причины ниже.

Рассмотрим публикации в закрытом разделе в середине июня, августе.

14.06 (ссылка). Говорилось о продолжении снижения и коррекции, которая на тот момент рассматривалась как одно из 1-2, а не всего движения с января 2022-го.

S&P500

Падение продолжается, по структуре движения напрашивается подразделение iv — v .

18.06 (ссылка). Сделали ожидаемые подразделения, указаны цели предполагаемого отката, все ещё в рамках (i) — ((ii)) .

S&P500

Движение развивалось в соответствии с последним прогнозом. Ожидается коррекция в волне (ii), по структуре и форме этот сценарий является приоритетным. Альтернатива -волны (i)-(ii) уже были .

11.08 (ссылка) , после пробития уровня 4202.25 окончательным сценарием стала начальная диагональ вниз с вершины начала года.

Прошли важные уровни, которые указывались в прошлых обновлениях. Переходим на вариант начальной диагонали с вершины января, сейчас идёт её коррекция, отмечены её уровни. По соотношению Y=1.618W как раз получается 0.5 коррекции, возможно на этом рост и закончится. Для подтверждения возобновления падения ждём импульс вниз.

S&P500

Как видим, в районе уровня 0.5 рост действительно завершился, началось движение вниз.

Основной график выглядит так.

В начале статьи говорилось, что недавний рост был только контртрендом и подтвердил долгосрочный разворот, в первую очередь это можно увидеть в поведении инвесторов и экономических данных.

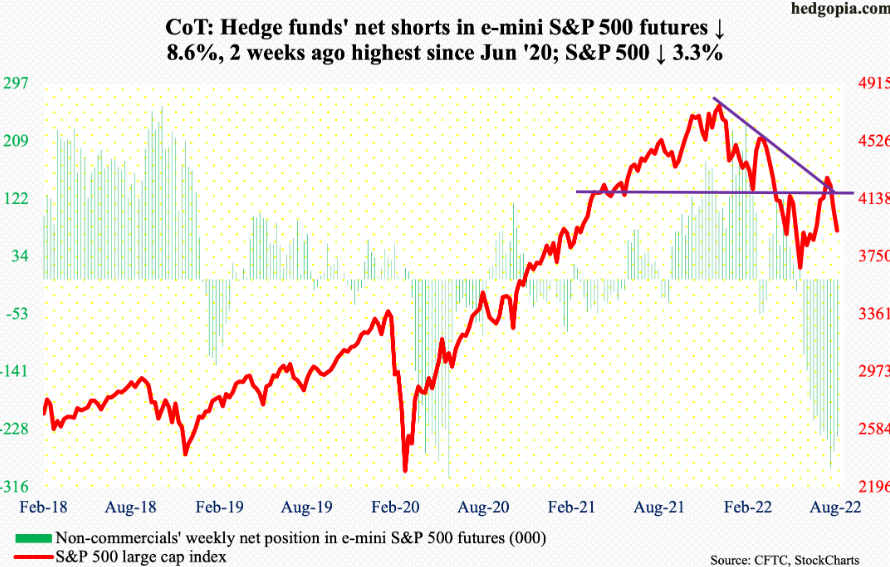

Как видно на графике, коррекцию хедж фонды и крупные инвесторы использовали для набора коротких позиций. Сразу вспоминается индекс доллара в апреле-мае 2021-го, когда также после начальной диагонали шел глубокий откат, который использовался для входа в лонг по индексу. После этого уже почти 1,5 года наблюдаем мощное укрепление доллара .

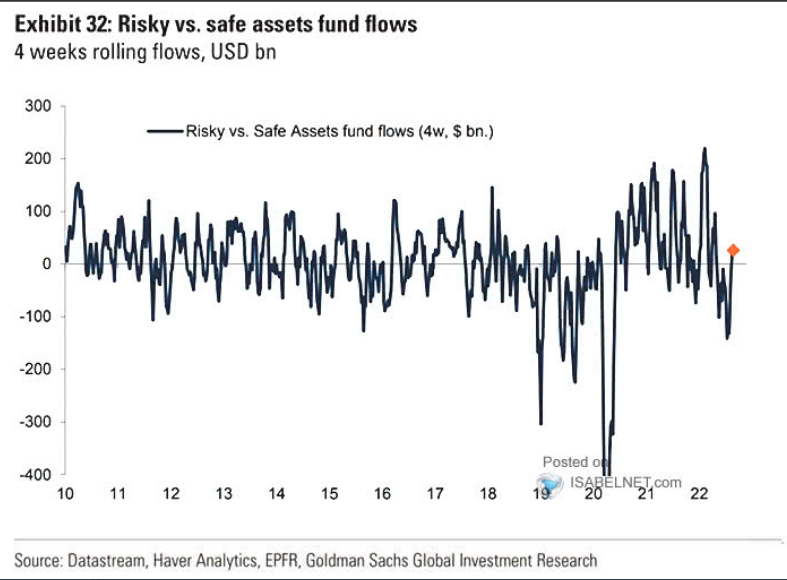

Остаётся относительно высоким аппетит к риску, до паники ещё далеко, если сравнивать с тем же 2020-ым.

Исторические аналогии. Начало падения в 1929, развивается почти один в один как сейчас

И в 2007-2008

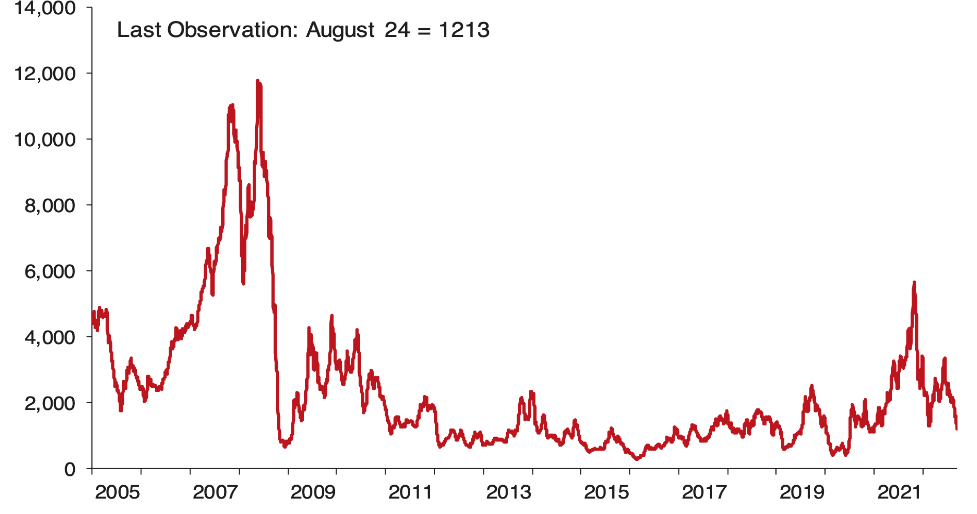

Опережающий индикатор экономического роста и инфляции — Baltic dry index. Падение ускоряется.

Его «альтернатива» .

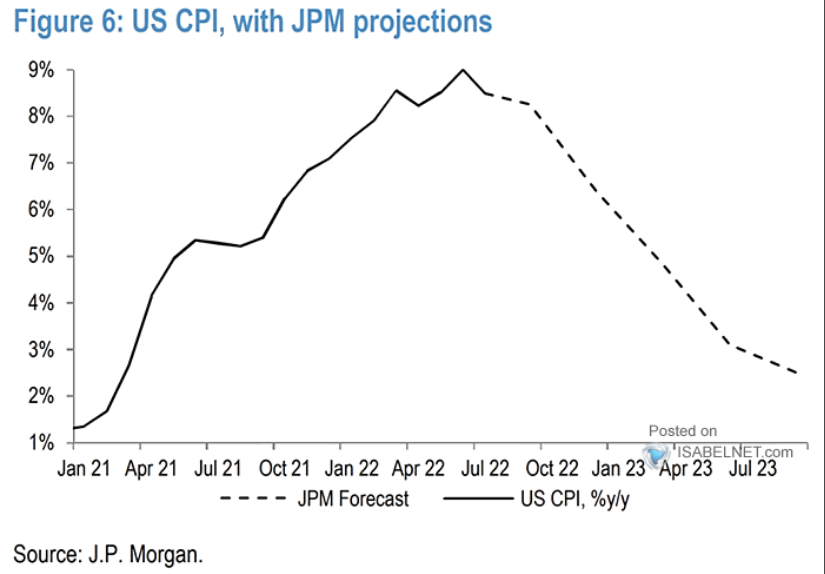

JPM делают проекцию снижения инфляции, интересно, что они отметили её пик . В обновлении по нефти 26.07 указывалось на формирование вершины в Bloomberg Commodity Spot Index в начале июня, что указывало на пик инфляции.

К этому ещё стоит добавить постоянное ужесточение ДКП от мировых ЦБ. ЕЦБ завтра ( 08.09) скорее всего резко повысит ставку на 0.75, ФРС на ту же величину чуть позже. Плюс к этому, с сентября ускорилось сокращение баланса.

В этой ситуации ничего позитивного рынки не ожидает, падение будет только ускоряться вместе с быстрым усугублением рецессии в реальном секторе.

Более подробно: elliotwave.org/2022/09/07/fondovyj-rynok-ssha-vozobnovlenie-i-uskorenie-snizheniya/

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg