Календарный стреддл.

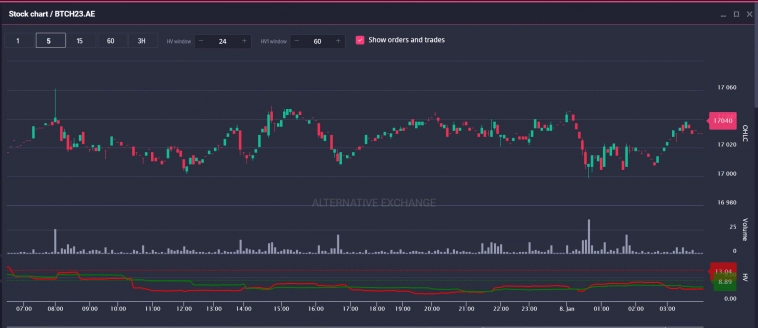

Всем привет. Вот и закончились праздники, пора возвращаться в привычный ритм жизни. В удивительное время живём, некогда один из самых волатильных инструментов, цифровое золото биткоин торгуется на самых низких уровнях волатильности. Я бы даже сказал экстремально низкая волатильность в данный момент. И хочу заметить, что такая вола держится уже довольно приличное время. Встает вопрос, что делать опционщику в данной ситуации? Продавать волатильность со значением HV 7 в здравом уме не хочется.

Вроде бы ответ сам собой напрашивается, надо покупать! Но кто знает сколько этот период низкой волатильности продержится на рынке? Любой опционщик знает, что одно из свойств волатильности это возврат к среднему значению. Но опытные участники рынка помнят длительные периоды низкой волатильности. Получается покупка тоже рискованное дело, просто так купить волатильность и отдать всю временную стоимость продавцу так себе идея.

В данной ситуации предлагаю рассмотреть не совсем стандартную торговую идею — покупку волатильности через календарь. Мысль тут такова: мы продаём опционы центрального страйка ближайшей серии, и покупаем опционы центрального страйка дальней серии. Сейчас на бирже АЕ доступны 4 серии, я выбрал серию с экспирацией 13.01 для продажи и серию 27.01 для покупки. Идея такова, если рынок дальше будет стоять на месте, то опционы ближней серии распадутся и принесут нам прибыль по временной стоимости. Если же на рынке произойдет всплеск волатильности, то бОльшая по модулю вега купленной серии перекроет риски проданных опционов и принесёт нам прибыль.Тут используется специфика нелинейности опционов. Временной распад ближней серии сильно больше чем у дальней серии, вега же ближней серии незначительна и нам уже не страшна. В опционах дальней серии обратная ситуация: купленные опционы не так агрессивно теряют временную стоимость, при этом имею большое значение веги. При росте волатильности на рынке обычно происходит рост IV. Вот такая нехитрая идея календарного спреда на биткоин. В данным момент разница IV центральных страйков всего 4%.

Не знаю как вам, но мне такая идея нравится больше чем покупка стреддла с гигантским тета распадом, который мы отдадим продавцу. Возможно кто-то скажет, что лучше всего собирать направленные спреды по вертикали и не шутить с волатильностью, но по мне для этого лучше всего подходит торговля фьючерсами. Опционы интересны в первую очередь своей нелинейностью, этим они и прекрасны.

Всех с наступившими праздниками, желаю всем профита в текущем году!

а получился какой спрэд -дебетовый или кредитовый?