НЕМНОГО ПРО СРОЧНЫЙ РЫНОК США №2 - ОПЦИОНЫ

Hello, world!

Опционы у пиндосов есть практически на всё, что угодно. Это просто сказка какая-то!

МАРТОВСКИЕ ЭКСПИРАЦИИ

Все квартальные экспирации прошли без сюрпризов, несмотря на текущий фон.

На мартовском ES серьёзных барьеров не было, кроме 3600-х путов. Локальные барьерчики были на путах 3900 и 3950, экспирация фьючерса прошла по = 3,957.05s. КУКЛ — жмот, не отдал даже 3950-й страйк.

Сейчас июньский фьюч уже ничего не сдерживает, может сильно грохнуться. На разных сериях на путах 3600 и ниже имеется повышенный интерес, оно и понятно = пробой 3600 вниз придаст ускорение, можем быстро увидеть и 3300, и даже 3000 (согласен с Солодиным).

«Наши» в стороне от такого не останутся. Долгосрочные инвесторы, вы держитесь там!

ЗАРАБОТАТЬ В КРИЗИС

Можно шортить широкие индексы или не индексы, а более конкретные вещи:

0) Сбер, RTS = ?

а) S&P Regional Banking ETF SPDR = KRE. Идёт жёсткий слив сейчас. Есть недельные опционы.

б) S&P 500 Financials Sector SPDR = XLF. Водораздел = 30 уже близко, а минимум 2020-го был = 17.5, т.е. ещё -44% ;))

в) Bank of America Corp = BAC. См. большой график (смайлик-дьявол):

г) Нефть из боковика поехала вниз — появилась некая определённость.

А через месяц будет уже 3 года как нам показали -40$.

Напомню, что на биржах отрицательные цены возможны для фьючей на нефть, на природный газ и на процентные ставки. А глядя как бодро NG валится с 10.0, терзают смутные сомненья...

Отмена негативного сценария — ФРС запускает печатный станок масштаба 2008/2020 очень скоро, не дожидаясь новых банкротств.

Ждём движ и внимательно Smotrim

??? по Мосбирже

Кто-нибудь может объяснить почему на RTS и вообще на Срочке до сих пор большие ГО?? Риски-ириски из-за СВО и санкций?

CREDIT SUISSE (ADR)

CS вёл себя как ВТБ ГОДАМИ! Весьма полезно см. большие графики ;)

«Красота» на истории:

Теперь 1.00 — краткосрочная точка притяжения, но это не точно.

На месте КУКЛа я закрыл бы завтрашний день по 1.00 или по 1.01 (смайлик-дьявол)

(Можно заметить как экстремально большая IV сдулась уже к концу понедельника 20.03.23)

VIX

реагирует на 2 компоненты:

1) Волатильность S&P растёт = VIX растёт. И наоборот. Здесь всё логично.

2) S&P падает = VIX растёт (из-за страха перехода коррекции рынка в обвал). И наоборот.

Ну так себе свойство. Иногда это выглядит просто безумно (красное время = МСК):

Происходит локальный «взрыв волатильности» на S&P, но т.к. «взрыв вверх», то VIX падает...

Искал опционы на фьючерс VIX, но так и не нашёл. Оказалось очень ликвидный рынок опционов есть на сам индекс = $VIX.

Как и на индекс S&P500.

А самые ликвидные опционы в мире — на ETF SPY (типа 1/10 от S&P500).

Кстати, вот какие объёмы торгов в штуках на опционах проходят по разным секциям (сравниваем с FORTS и слегка грустим):

БЫТОВУХА = СТАВКА ФЕД 22.03.23

На многое ставка ФЕД сильно влияет внутри дня. А на нефть — слабо ;)

Волатильность индекса волатильности нынче замечательная!

А вот ETF UVXY (типа фьючи VIX * 2) — снова подкачал в сторону роста (об этом в конце)

Внезапный положительный отчёт от «известного трупа»:

GameStop's Surprise Profits And Huge FCF Causes + Unusual Options Activity

www.barchart.com/story/news/15309629/gamestop-s-surprise-profits-and-huge-fcf-causes-unusual-options-activity

Всем внезапно полюбился 25-й колл:

Любителям лотерей (новость вышла после торгов 21.03.23):

Здесь покупка опциона перед отчётом дала бы огромный плюс.

ПАРУ СЛОВ ОБ «АМЕРИКАНСКОЙ» IV

Она нередко отличается на коллах и на путах (на одинаковых страйках). Перекос в основном связан с ожидаемыми событиями по базовому инструменту или же крупный участник имеет нездоровый интерес к определённому страйку и влияет на всю доску.

Знаешь другие причины — пиши в комментах!

Это сложнее, чем у нас, но появляются другие возможности.

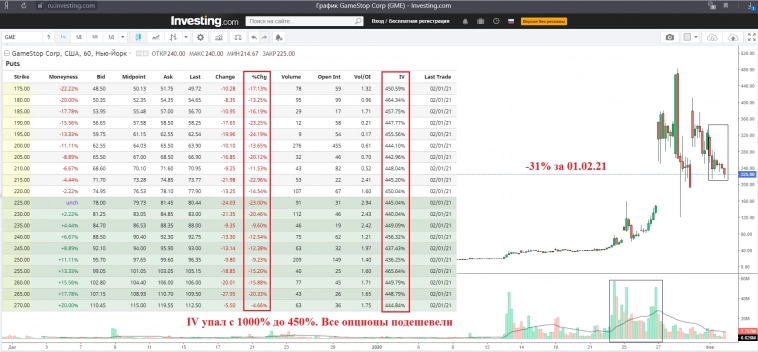

Но как подсказывает опыт на одной IV выехать не получится. Хороший пример = GameStop* в начале 2021г.:

Сначала разогнали IV до сумасшедших 1000+%

А затем начали резко сдувать = падение акции на 31% за день, но все путы подешевели!

* Несоответствие цен на GME в 2021г. и в 2023г. объясняется сплитом акций 4:1, проведённом в июле 2022г.

Effects on GME Options

Stock split affects your GME option the same way as it does to the stock. For example, under the 4-for-one split, if you hold a call for a $200 strike price, it will turn into four $50 strikes. Simply put, the strike is divided into four parts. In this case scenario, one can strategize their steps in a better way.

Поэтому есть смысл смотреть не просто IV, а показатели: "IV Rank" + "IV Percentile", причём в паре.

Когда оба значения низки, например 10+-, то есть смысл покупать волатильность.

Когда оба значения высоки, например 90+-, то есть смысл продавать волатильность.

Когда оба значения = 100, то прямо сейчас происходит «взрыв волатильности». Можно или ничего не делать, или осторожно покупать/продавать. (Нужно готовиться продавать волатильность.)

ВОПРОС ЧИТАТЕЛЯ:

«мне вот пофиг на эту вашу волатильность. Как мне плечо опциона прикинуть при направленной торговле, когда опцион беру вместо фьюча??»

Ответ:

игнорировать волатильность — неправильно.

Можно начать со сравнения разных опционов по параметру "Омега" (в англ. «Lambda»). Чем выше значение, тем выше плечо и наоборот. См. тута:

en.wikipedia.org/wiki/Greeks_(finance)

(Осторожнее с буковками! Здесь: Треугольник — это Дельта опциона, S — значение фьючерса, V — цена опциона).

Также можно использовать вертикальный спред, устанавливая требуемую ширину между страйками и время до экспирации.

НЕМНОЖКО КАРТИНОК ИЗ ЛИЧНОЙ КОЛЛЕКЦИИ

Раз уж на этой неделе говорят про Си (по англ. = Xi), напоминаю о политических рисках китайских компаний, торгующихся в США. Например:

Нежданчик:

21.12.2022 торги прекратились, посл. цена = 381.02.

Торговать опционами например на такое кажется совсем несложно:

Когда хочется продать пут, а потом понимаешь, что он будет стоять там совсем одинокий, можно ему в компанию добавить пару коллов:

Можно использовать стратегию и в верхнюю сторону.

Взято отсюда: www.tastylive.com/concepts-strategies/jade-lizard

Публикуемые везде значения IV, HV и т.п. — это грубая информация:

Влияние IV порой определяющее. Сравни с примерами выше:

Т.к. UVXY почти всё время падает, то «Грааль где-то рядом»:

MUSIC

Хорошей песенки про волатильность никто не придумал, пусть будет этот компот:

**************************

ОБРАТНАЯ СВЯЗЬ. ПРОСЬБА НАПИСАТЬ:

ЧЕРЕЗ КАКОГО БРОКЕРА ТОРГУЕТЕ НА СРОЧНОМ РЫНКЕ США?

КАКИЕ УСЛОВИЯ НА СЕГОДНЯ ?

ЧТО МОЖЕТЕ ПОСОВЕТОВАТЬ ЧЕЛОВЕКУ (МНЕ) С НЕБОЛЬШИМ ОПЫТОМ ТОРГОВЛИ НА СРОЧНОМ РЫНКЕ ?

МОЖЕТ ЕСТЬ КАКИЕ ИНТЕРЕСНЫЕ/МАЛОИЗВЕСТНЫЕ ИДЕИ/СТРАТЕГИИ ПО ОПЦИОНАМ ?

КТО-НИБУДЬ ТОРГУЕТ ОПЦИОНЫ НА СЫРЬЕВЫЕ ФЬЮЧЕРСЫ РЕГУЛЯРНО?

ПРОШУ НЕ СТЕСНЯТЬСЯ И ПИСАТЬ КОММЕНТЫ !

(ИНАЧЕ Я ПОСТЕСНЯЮСЬ ОПУБЛИКОВАТЬ 3-Ю ЧАСТЬ)

А как маржевые требования у IB сейчас ??

См. в конце 2022г. — было очень недемократично (явно давали понять, что им активные спекулянты в клиентах не нужны).

а так, при открытии позиции видно сколько чего блокируется. ну и постоянно. + продажа приносит деньги, и если они в долл, то еще на разнице курсов можно заработать.

тут главное по рискам не перебрать. Например, не более 10% от капитала на одну позицию

я вот это и хочу уточнить. Говорят, что IB требует ГО даже больше, чем биржевое, тем самым «выгоняя» рисковых парней из рядов своих клиентов. Так ли это?

Сейчас изучаю Ninja — у них специализация по фьючерсам, но в рекламе есть и опционы. Надо будет спросить у сотрудника.

Простые вертикальные спреды самые лучшие.

Но из интересных советую ZEEHBS (Zero Extrinsic Hedged Back Spread).

Торгую у Charles Schwab, опционы на индексы, акции и етф. Put Debit Spread-ов на UVXY тоже имею ))

Основная стратегия некая падобия volatility timing.

Жаль опционов тут не пишут так часто как раньше, может потому что тут надо мозгами пошевелить.

Посмотрю стратегии завтра

Какие-то нарекания по работе через «Charles Schwab» имеются?

Как я помню у вас паспорт не РФ, поэтому доступен любой брокер в США?

Спреды — вертикальные, без наворотов (типа добавления проданных опционов) ?

Покупаете стрэнглы или колл/пут?? А как же с IV — она же может после отчёта упасть кратно??

+ ADBE.19MAY2023.C400 | 2023-05-19

- ADBE.19MAY2023.C385 | 2023-05-19

Относительно отчетов или новостей. Покупка стредла/стренгла на низкой IV заранее конечно бывает, это когда воообще хз что будет.

Когда берем пут или колл, то у нас есть ожидание на данных в какую сторону с большей вероятностью. Если ошиблись, то казино выигрывает всю сумму. Поэтому на сделку под отчет закладывается 0.5-1% потерь.

Спасибо, оба сайта посмотрю!

С рисками ясно. Значит вертикальные спреды, понятно.

А почему опционы такие «долгосрочные» = 38 DTE ??

А почему бы не взять просто ОТМ пут с большой Вегой (и малой Тэтой), раз IV отн. невысокая?

(при условии небольшой IV) ??

Ожидаем снижение на новости, поэтому берём только пут!

Какой пут?

С большой Вегой + с малой Тэтой, но только если IV невелика. (Если IV — велика, то уже сразу неинтересно).

Почему Греки с такими вводными?

Если на новости рынок дёрнется вверх, то волатильность вырастет и большая Вега (частично) компенсирует падение цены опциона из-за роста базы.

Если на новости рынок провалится, то прибыль будет и от падения цены базы и возможно от роста волатильности.

Чем плох этот вариант?

!!! Внимание!

Я понимаю, почему вы делаете вертикальные спреды.

Просто общаюсь с опытным коллегой и изучаю разные возможности.