Дивиденды Башнефти могут быть больше, чем у Лукойла, но я не покупаю. Почему?

Корреляция Urals в рублях с выручкой Башнефти = 82%, корреляция с прибылью = 85%.

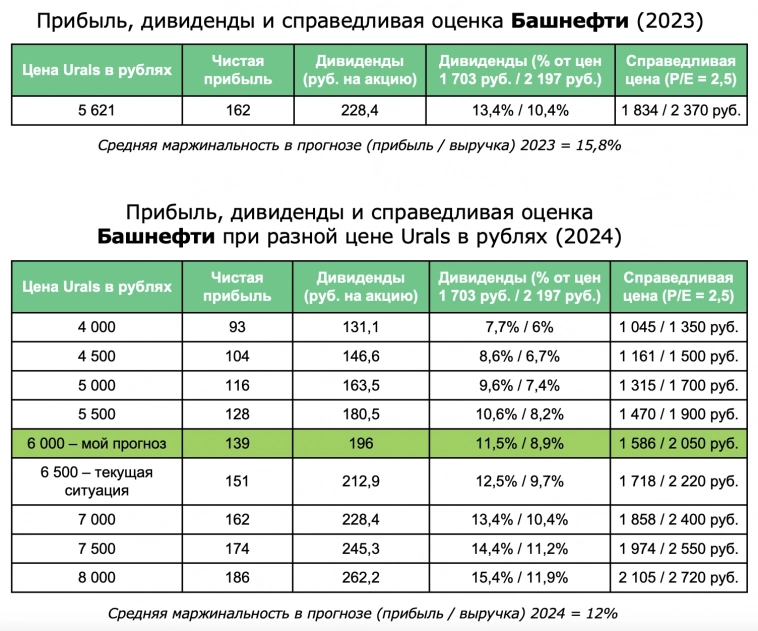

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях. Модель консервативна, как с точки зрения маржинальности 2024, так и с точки зрения оценки компании, НО:

У Башнефти есть три минуса:

❌ Башнефть выплачивает не менее 25% дивидендами. Это наиболее низкий % payout среди всех российских нефтяников.

❌ Вместо этого деньги из компании выводит Роснефть (ее главный акционер) через дебиторскую задолженность.

❌ Башнефть сокращает добычу и переработку нефти в последние 5 лет (например, добыча упала с 20,6 млн т до 13,9 млн т с 2017 по 2021 годы; переработка с 18,9 до 15,5 млн т).

По этим причинам акции Башнефти оцениваются по низкому P/E (средний P/E за последние годы = 3, но я буду смотреть по 2,5, потому что компания c угасающей производственной динамикой).

➡️ Прогноз по Башнефти на 2023 год

• Потенциальная прибыль в 3-м квартале = 42 млрд руб.

• Потенциальная прибыль в 4-м квартале = 44 млрд руб.

• Прогнозируемая годовая прибыль в 2023 = 163 млрд руб. (за 1-е полугодие = 77 млрд руб.)

• Дивиденды 228,4 руб. на 1 акцию

• Дивидендная доходность = 13,4% на привилегированную акцию, 10,4% на обыкновенную акцию

Справедливая цена акций (по P/E = 2,5) = 1834 руб. АП, 2 370 АО (пора заглядывать в год следующий и оценивать по нему)

➡️ Прогноз по Башнефти на 2024 год

• Текущий сценарий (цена на нефть 6 500 руб. за баррель) — прогнозируемая годовая прибыль в 2024 = 151 млрд руб., целевая цена 1 718 руб. АП / 2 220 руб. АО

👀 • Мой базовый сценарий (цена на нефть 6 000 руб. за баррель) — прогнозируемая прибыль в 2024 = 139 млрд руб., целевая цена 1 586 руб. АП / 2 050 руб. АО

Годовой прогноз 2024 основан на маржинальности компании = 12%. В 2023 году маржинальность 18% за 1-е полугодие, но с 2017 по 2021 годы маржинальность редко была выше 10%.

❓ Префы или обычные акции

Я обозначил справедливую цену АО и АП Башнефти исходя из текущего соотношения цен, но выбирая между обычкой и префом я бы, конечно, выбрал префы.

Они ощутимо дешевле, при том, что дивиденды на обычку и префы одинаковые. И, кроме того, префы более ликвидные — да, их совокупно меньше, но большая часть обычки принадлежит Республике Башкортостан и Роснефти, а free-float больше в префах.

Какие вы видите риск-факторы в префах? Напишите в комментариях, может быть, я чего-то не учитываю.

Я Башнефть не покупаю, акции оценены справедливо.

Это крайний обзор нефтяников, теперь будем смотреть на отчеты и сравнивать их с моделью. Спасибо, что читаете,поддержите лайком, если интересно 👍

Подпишитесь на мой ТГ, чтобы не пропускать новые посты! t.me/Vlad_pro_dengi

1) Транснефть: t.me/Vlad_pro_dengi/466

2) Магнит: t.me/Vlad_pro_dengi/519

3) Интер РАО: t.me/Vlad_pro_dengi/481

4) Сбер: t.me/Vlad_pro_dengi/408

5) ВТБ: t.me/Vlad_pro_dengi/414

6) Роснефть: t.me/Vlad_pro_dengi/571

7) Лукойл: t.me/Vlad_pro_dengi/573

8) Юнипро: t.me/Vlad_pro_dengi/402

2. Магнит — куча рисков, лотерея.

3. ИнтерРАО — огромный CAPEX на стройку в ближайшие годы, куда могут и вбухать всю кубышку.

4. Сбер — отлично, но покупать надо было гораздо раньше.

5. ВТБ — в прошлом году было норм, в этом с допкой, управлением в ОСК и триллионом недостатка в капитал, хрень та еще!

6. Роснефть — неплохо, но уже не дешево.

7. Лукойл — см. п.6.

8. Юнипро — непонятные перспективы от слова совсем.

Что плохого в том, что 75% прибыли остается в компании, а лишь 25% прибыли выплачивается дивами такими же в процентном соотношении как в Лукойле, платящем весь свой FCF?

2. P/Е = 2,5.

3. Никто не мешает платить дивы и 50 и 75 и 100 процентов от ЧП, если это будет нужно Роснефти и Башкирии.

4. Растущий распрекрасный Озон может также и затухнуть с своей сверхконкурентной нише не выплатив дивов ни разу, Сегежа ему в пример…

Так что правильно вопрос поставлен.