Доллар по 110? Лучшие стратегии инвестирования прямо сейчас. Магнит, Сегежа, Алроса. Обзор недели

США объявили охоту за морскими поставками нефти — как отреагировал рынок? Как Евросоюз может поднять курс рубля? Закроют ли Алросе зарубежные рынки? Айпио Южуралзолота и Евротранса — ну и стоило ли оно того? И один маленький, но очень важный лайфхак, который сделает ваши инвестиции гораздо эффективнее. Воспользуетесь один раз — и удивитесь, как вы без него раньше жили? И чьи еврооблигации отжал ЦБ?

Потолок не работает? Греки не возят российскую нефть — что будет дальше? На этой неделе что-то случилось с санкциями. Западные СМИ, макроэкономисты — все как с цепи сорвались и стали обсуждать санкции: работают они или не работают. Ну, а раз все обсуждают, значит, и новые меры скоро. Помните ли вы про потолок нефтяных цен так, как про него помнят американцы? В прошлом месяце наш министр энергетики Новак и американская глава Минфина Йеллен не сговариваясь признались: потолок не работает. По-видимому, это обстоятельство кого-то задело. И вот в четверг Рейтерс рассказали, что трое крупнейших морских перевозчиков Греции перестали возить российскую нефть, которую они исправно транспортировали чуть ли не с советских времен.

Всего из строя выбыли больше ста танкеров.

Почему так случилось? Всему виной недавние санкции США против компаний из Турции и ОАЭ, которые тоже перевозили российскую нефть по цене выше «потолка». У наших греческих друзей свет не сошёлся клином на нашей нефти, и есть другие направления бизнеса. Поэтому они не захотели в компанию к туркам и гражданам Эмиратов и прекратили сотрудничество сами.

Насколько этот удар болезненный? Вообще говоря, очень. Эксперты рынка — те, которые успели высказать свои мнения в интернете — говорят, что греки перевозили чуть ли не половину всей нефти, которая шла в западном направлении. При этом сам же Рейтер отмечает, что российского теневого флота для перевозок пока хватает. А затем Рейтер выкатил новую порцию информации: по его информации, дисконт Юралса к Бренту вырос, и теперь наша нефть ушла опять ниже $60 за баррель.

Но тут важнее другое. Мы можем фиксировать начало охоты на российские морские перевозки нефти. Сегодня отрезали европейских перевозчиков, чуть раньше усложнили жизнь кораблям, которые пытаются зайти в европейские порты без европейских страховок — а их, как вы понимаете, еще оформить надо.

По-видимому, на очереди покупка и продажа нефтяных танкеров — вовремя ВТБ забрал к себе в управление Объединенную Судостроительную компанию, ничего не скажешь! Могут ли США и ЕС запрещать нашим кораблям в принципе заходить в чужие порты — неизвестно, но нельзя исключать неприятности.

Как отреагировали акции нефтяных компаний? Лукойл, Роснефть, Татнефть, Башнефть

Акции нефтяных компаний пока что на эти сообщения не отреагировали. Лукойл на этой неделе подрос на 100 с лишним рублей, причем в пятницу ненадолго запрыгнул выше 7 300.

Роснефть заканчивает неделю снижением котировок. Но это вряд ли связано с греками. Ведь сразу несколько УК закрыли или сократили позиции по госкомпании. Обосновали это тем, что уровень долга высокий, и платить его скоро, а потенциал роста у компании в среднесроке небольшой. В частности, так поступила Альфа Капитал. Зато прыгнули почти на 5% обычные и привилегированные акции Татнефти, хотя их Альфа тоже решила продавать.

Башнефть выросла на 6% с лишним, а префы — всего на 2,8%. Некоторые усматривают в этом инвестиционную идею — гэп большой, и рынок его решит рано или поздно закрыть. Кстати, Татнефть и Башнефть — одни из лидеров рынка по темпам роста за неделю вообще.

Совкомфлот, который тоже возит нашу нефть за границу, показал волатильность. Кто-то, видимо, начал тарить компанию прямо с утра, закономерно решив, что компании придется больше и чаще возить нашу нефть. А кто-то подумал, видимо, что им что-то угрожает, и стал активно выходить.

Какие тут выводы? Логистических сложностей мы ожидаем, но паниковать не паникуем. Пока мы не можем говорить о том, что кому-то удастся всерьез остановить экспорт нефти.

Санкции против Алросы

С первого января в ЕС вступит в силу двенадцатый пакет санкций. Одной из его жертв, по слухам, должна стать Алроса. Ей фактически будет запрещен экспорт алмазов в Евросоюз и страны Джи Семь. Акции компании вроде как снизились, но не сильно.

Во-первых, поставки давно переориентированы на Азию. Во-вторых, алмазы сильно проще продавать, чем ту же нефть. И если даже потолок цен на нефть толком не заработал, то что говорить про алмазы?

Честно говоря, основные проблемы Алросы пока что связаны с самой Алросой и рынком. Поставки в ту же Индию сейчас остановлены, а рынок немного «переел» этих самых алмазов. Полной стабилизации рынка в компании ожидают в начале следующего года.

Если санкции все же заработают, то акции Алросы можно будет рассматривать для покупки только на перспективу нескольких лет. А если все будет как с нефтяниками, то бумаги рано или поздно отскочат. Наиболее вероятен второй вариант.

Курс рубля и двойной валютный контроль. Пора покупать валюту?

А вот еще одна мера этого двенадцатого пакета санкций способна очень сильно повлиять на рубль. ЕС хочет ввести в отношении России фактически второй валютный контроль. То есть, наше государство проверяет, что за деньги в Россию входят, а Евросоюз хочет проверять, что за деньги к нам уходят. Причем проверять намерены не только европейских контрагентов, но и, скажем, их партнеров в других юрисдикциях. Скорее всего, речь идет о Турции, ОАЭ, возможно, Грузии, Армении, Казахстане и других членах ЕАЭС. Цель таких мер простая: обеспечить соблюдение санкционных мер, а неофициально источники уточняют, каких: перекрыть доступ к поставкам военного и двойного назначения.

При чем тут фондовый рынок? При том, что двойной валютный контроль может, как ни странно, укрепить курс рубля. Ведь один из его драйверов — это импорт. Если импорт в Россию замедлится или уменьшится, то давление на рубль ослабнет. Тогда мы увидим что-то похожее на лето 2022. Но варианты могут быть разные. Альфа-банк на этой неделе выдал пессимистичный прогноз по курсу рубля: доллару за сотку. Но другие прогнозисты гораздо более спокойны.

Что делать инвестору в такой неопределенности? Нужно ли покупать валюту и квазивалютные инструменты? Скорее всего, с такой волатильностью курса, как у нас, валюта в портфеле должна быть в любом случае. Потому что неопределенность сейчас с нами «в одной комнате».

И, если вы давно думали, что ваш портфель не очень диверсифицирован по валютным инструментам, самое время озаботиться. Валютных инструментов осталось не так уж много, но они есть: сама валюта, которую все еще можно спокойно покупать на бирже, замещающие облигации и бумаги экспортеров.

Рынок акций: Евротранс, Южуралзолото, Сегежа, Тинькофф

Начнем сразу с самого вкусного — с IPO недели. Первыми во вторник вышли Евротранс. Это было удивительно. Какая-то заправка, какие-то мужики в супермодных одеждах — и поднимают целых 13 млрд рублей!

Южуралзолото, кстати, собрало всего 7 млрд. Ещё раз: 13 млрд у региональной сети заправок с кучей долгов — причем она хотела все 25 млрд. И 7 млрд у золотодобытчиков! Что за безумная оценка бизнеса?

Однако еще 7 лет назад Евротранс был при смерти и был вынужден реструктурировать долги на 20 млрд рублей с лишним. Всё получилось, и вот — компания на IPO. При этом она активно и грамотно завлекала в IPO именно свою целевую аудиторию. Например, продажи акций в рамках пре-айпио проходили на заправках.

А для остальных она подрезала все модные финансовые фишечки на рынке и придумывала свои. Например, Делимобиль выпустил свои облигации с ежемесячным купоном, глядя на Евротранс. А идею раздать на вторичном предложении акции тем, кто поучаствовал в айпио, подглядели у Позитива.

В целом эти бумаги не очень привлекательны, ведь топливо — это суперзарегулированный бизнес. Но есть подозрение, что у компании либо есть хорошие кадры в финансовом отделе, либо хорошие консультанты. И они прекрасно знают, что делают. Бумаги Евротранса, к слову, сходили с 250 рублей до 215 рублей и уже почти вернулись обратно.

Но это, скорее всего, поддержка маркетмейкеров, плюс компания сразу же после выхода объявила о том, что будет платить дивиденды.

Если так пойдет и дальше, если бизнес вырастет, а цена на бумагу упадет, то в будущем для консервативных инвесторов эта акция, может, и подойдет. Да, иксов там не будет, но зато стабильно: заправляться люди в Москве и области точно не перестанут.

Южуралзолото рынок встретил с гораздо большим позитивом.

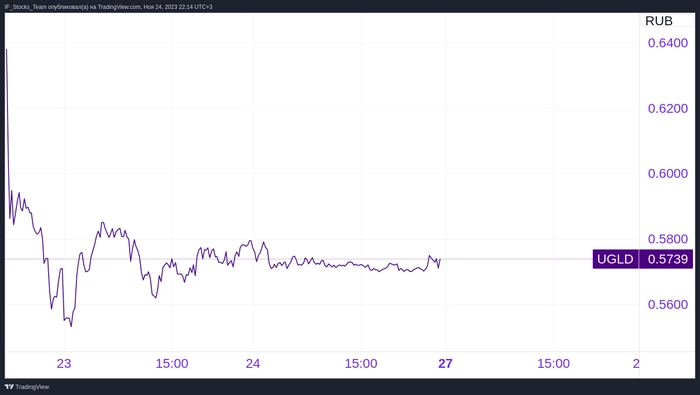

Оно и понятно: компания с очень длинной историей, основные капитальные вложения позади, золото — куда более понятный рынок, чем заправки. Опять же, есть небольшой фри-флоат. То есть, в компании не жадничали и не пытались урвать с рынка как можно больше. Плюс «южане» изо всех сил пыталась донести мысль, что выходят с дисконтом. Результат — неделю ЮГК закончила выше цены размещения. Акция на старте торгов стоила 57 копеек.

Артем Клецкин, финансовый директор Южуралзолота, сообщил, что компания уже направила деньги от IPO на погашение своих долгов.

Это позволит сократить выплаты по процентам на 1 млрд рублей в год. Цель ЮГК — сделать так, чтобы ее чистый долг был меньше единички и равнялся 0,8 EBITDA. Ничего недостижимого в этом нет, но и завтра это не случится. Напомним: в последнем отчете чистый долг компании составлял 2,7 к EBITDA.

С одной стороны, компания вышла на рынок с дисконтом, и солидным. С другой стороны, после неудач Хендерсона и выхода Евротранса инвестор на старте торгов ведет себя осторожнее. Так что все логично. Скорее всего, бизнес ЮГК недооценён даже с учетом текущих цен на золото. И если компания выполнит свои обещания по сокращению долгов, то мы обязательно увидим переоценку.

Теперь коротко о компаниях, которые были на хайпе на этой неделе. Это, например, Сегежа. Тут есть неожиданный позитив: в Минпромторге решили, что хватит уже бедную Сегежу мучатьвалютными экспортными пошлинами.

Для производителей целлюлозно-бумажного добра ее решили отменить. Если бы пошлины не было, например, в третьем квартале, Сегежа сэкономила бы 364 млн рублей, или 11% от квартального убытка. Второй фактор позитива — это Китай. Там решили, что рынку недвижимости хватит лежать на боку, и стали его оживлять.

В долгосроке это сомнительная история, но Сегеже нужно ожить прямо сейчас. Поэтому событие, конечно, позитивное. Но рынку все равно: акции Сегежи недавно стоили 4,7 рубля, теперь 3,9 рубля.

Ведь глобально картина не меняется: денежный поток компании меньше, чем проценты по долгам. Плюс Сегежа просрочила ковенанты и ведет активные переговоры с банками. Но банки могут «не сжалиться», и тогда все будет печально.

Кроме того, рынок, видимо, держит в уме, что один из вариантов спасения компании — это допэмиссия, которую может выкупить главный акционер: АФК Система. И цены подстраиваются под это изменение заранее.

Поэтому мы не видим в происходящем никакого устойчивого позитива, как это было с Мечелом полтора года назад. Покупать акции и даже облигации Сегежи — это для людей с очень крепкими нервами и очень высоким аппетитом к риску. Это еще не казино, как акции ОВК, но уже близко к нему.

Акции Тинькофф почти никак не отреагировали на новость о том, что банк переезжает в Россию. Зато Сберу осталось совсем немного до 300 рублей за акцию. Когда-то именно Олег Тиньков настаивал, что его детище — это айти-компания. Но иногда есть ощущение, что эти времена позади. Сбер активно идет на рынок искусственного интеллекта, развивает экосистему, а Тинькофф все больше похож на… просто очень хороший финансовый холдинг, но не более того. При этом он торгуется по более высоким мультипликаторам, чем Сбер, потому что его воспринимают как айти.

Неудивительно, что Тинькофф пытается бежать за Сбером и уже объявил, что банк запускает решения, основанные на Больших языковых моделях. Но пока что Сбер выглядит предпочтительнее Тинькофф. Он дешевле, и есть шанс на переоценку Сбера как айти-компании.

Рынок облигаций: белорусские евробонды, ОФЗ, замещайки

Наш ЦБ отжал-таки у властей Беларуси выплаты по евробондам в пользу российских инвесторов. Новость об этом появилась в телеграм-канале Банка России. Рис. 19. Белорусский Минфин заплатит по облигациям.

Теперь Беларусь сможет и должна заплатить долги по невыплаченным купонам через российскую инфраструктуру. Правда, как всегда, есть нюансы: речь идет именно о погашаемых облигациях, выплаты придут держателям в белорусских рублях, а чтобы их получить, надо будет подтвердить факт владения этими облигациями, причем и сейчас, и в прошлом году, а также подписать письменный отказ от претензий к эмитенту, то есть к минфину Беларуси. Всю инструкцию можно прочесть на сайте ЦБ или в телеграм-канале регулятора.

Это, конечно, не полная, но победа. Беларусь не платила по евробондам с сентября 2022 года. Инвесторы подавали в Мосгорсуд, атаковали обращениями наши Минфин и ЦБ и добились хотя бы такой процедуры. С чем их и поздравляем.

Индекс гособлигаций, наш многострадальный RGBI, с понедельника по четверг рос, а потом что-то приуныл.

Есть один секрет. Смотрите на график. Зеленый — это индекс одно-трехлетних ОФЗ.

А синий — это индекс корпоративных облигаций с наивысшим рейтингом. Получается, последние недели кто-то тарит гособлигации, но этому кому-то безразличны самые надежные корпораты, хотя у них кое-где доходность даже повыше. Есть версии, что случилось? На рынке ходит очень простая теория. Либо банки верят в снижение ставки и закупаются, либо не очень верят, но им сделали предложение, от которого очень трудно отказаться.

Инфляционные ожидания в России тем временем растут. Инфляция за прошлую неделю, увы, никак не уйдет ниже 0,2%. Это все еще неоправданно много. Ноябрь по инфляции, судя по цифрам, обгонит октябрь. А впереди высокий сезон в ритейле, ведь до праздников меньше полутора месяцев. Поэтому вряд ли у ЦБ будет мотивация больше не повышать ставку. А это значит, что версия «попросили» более вероятна, чем версия «ждут снижения ставки». На этой неделе новые замещайки выпустил Газпром — правда, они погасятся уже в январе. Советы директоров Норникеля и Новолипцекого комбината тоже одобрили выпуски замещаек с погашениями в 2025 и 2026 годах. До конца года мы, скорее всего, увидим «парад замещаек», причем предложение, по-видимому, сильно превысит спрос. То есть, мы увидим более комфортные уровки для покупок. Но если у вас большие портфели, то вы можете, конечно, закупать замещайки уже сейчас; лесенка, как водится, наше все. На следующей неделе ждем новые отчетности, новости по дивидендам за третий квартал, и, надеемся, никаких новых геополитических встрясок.

Спасибо за внимание! Подписывайтесь на наши ресурсы и получайте аналитику первыми ;)

IF Stocks – оперативная аналитика от команды InvestFuture

IF Bonds – крупнейший канал про облигации в РФ

У вас же ориентация на долгосрочных инвесторов. Тем более не понятно к чему это относится — к стратегии, или к инвестированию.