Обзор облигаций Делимобиль - это точно ВДО?

Продолжаем разбираться в теме высокодоходных облигаций (ВДО) по вашим заявкам. Сегодня у нас на операционном столе Делимобиль, которую все почему-то называют ВДО. Однако исходя из рейтингов агентств и доходностей, я вообще бы так не сказал.

В общем давайте разбираться.

Больше обзоров на облигации по вашим заявкам тут

О КОМПАНИИ

Делимобиль — это иностранная компания, дочка которой работает в России с 2015 года. Она предоставляет сервис, о которым наслаждаются только жители крупных городов — каршеринг.

Для тех кто в танке: это когда ты можешь сесть не в свою машину рядом с домом, доехать от точки А в точку В, и оставить её там, без необходимости вернуть машину туда, откуда взял.

Делимобиль также можно считать IT -компанией, так как весь процесс от управления автопарком до аренды клиентами идёт через собственного ПО.

Это самый популярный сервис каршеринга в Москве с долей рынка около 50%. Количество постоянных клиентов около 8.5 млн. В день их машинами пользуются около 13 тыс раз (для сравнения общий размер автопарка около 20к автомобилей), то есть загруженность очень большая. Работает в 10 городах.

Рейтинг: А (Положительный)

ВЫПУСКИ

Тут интересны два выпуска:

Название: Каршеринг Руссия, 001Р-01

Тикер: RU000A1052T1

Погашение: до 06.08.2025 (1.8 года)

Текущая доходность: 13.2%

Годовая доходность если купить и держать до погашения(YTM): 14.6%

Название: Каршеринг Руссия, 001Р-02

Тикер: RU000A106A86

Погашение: 22.05.2026 (2.5 года)

Текущая доходность: 13.3%

YTM: 15.6%

Важно знать: у компании есть право досрочно погасить выпуск до наступления даты погашения. То есть возможно, что компания решит погасить все выпуски через месяц. Это негатив, так как мешает прогнозировать денежный поток от купонов.

Что касается рекомендаций к покупке, то я бы больше присматривался ко второму выпуску. Да, он погашается через 2.5 года, но риск дефолта тут невелик (спойлер), текущая доходность чуть больше, а YTM больше на процент. К первому выпуску стоит присмотреться только если не хотите блокировать деньги на длительный период (например, они вам будут нужны через полтора года).

Стоит также сказать, какие фонды держат оба выпуска. По примерным данным фонды держат около 8% от всего объёма первого выпуска, и 11% от объёма второго выпуска, и это немного.

Но так как это информация не всегда даёт понять каким инвесторам интересна эта облигация, то посмотрим, кто вообще участвовал в размещении облигаций. Из картинки ниже видно, что 62% заявок были от 1 млн рублей, что говорит об интересе со стороны крупных инвесторов.

РЫНОК

Аналитики прогнозируют рост рынка каршеринга в России на 60% к 2027 году. Это можно объяснить тем, что из-за санкций среднестатистическому россиянину в крупных городах становится дорого обслуживать машину. Учитывая средний возраст автомобиля в России 14 лет, то много кто будет либо покупать новый, либо искать альтернативы, в том числе услуги каршеринга.

Каршеринг лучше всего работает в относительно крупных городах (500 тыс+ человек), которых в РФ 38. То есть у компании сохраняется большой простор для роста ещё на 28 городов.

2022 год был очень сложным для этого бизнеса, так как прекратились поставки иностранных авто из-за санкций. Но парк потихоньку обновляют на китайские аналоги, а иностранные автомобили возрастом выше 2х лет автоматически выводят из парка, что упрощает процесс обновления.

Если бы не было отчёта за 9 месяцев 2023 я бы сказал, что компания очень сомнительная. Однако посмотрите на последние результаты за 12 месяцев — это просто ракета.

По традиции пройдемся по плюсам и минусам:

Плюсы:

— Выручка стабильно растёт огромными темпами. В прошлом году компания стала прибыльной (она стала потихоньку себя окупать);

— Коэффициенты быстрой ликвидности находятся в норме (Делимобиль сможет быстро расплатиться с большинством долгов если того потребуют кредиторы)

— Quick ratio = 0.71

— Quick assets ratio = 0.6;

— Компания финансово устойчива, так как 67% пассивов это собственный капитал и долгосрочные обязательства;

— Денежные потоки от операционной деятельности положительные последние два года;

— Оборачиваемость дебиторской задолженности быстрее, чем кредиторской (11 дней против 22 дней). То есть Делимобиль получает деньги быстрее, тем должен их выплатить;

— Так как российская дочерняя компания юридически обособлена от иностранного Делимобиля, то риски санкций минимальны.

Минусы:

— Большая долговая нагрузка (Net debt/EBITDA = 3.4). Из-за того, что компания набрала облигаций на 9 млрд за полгода;

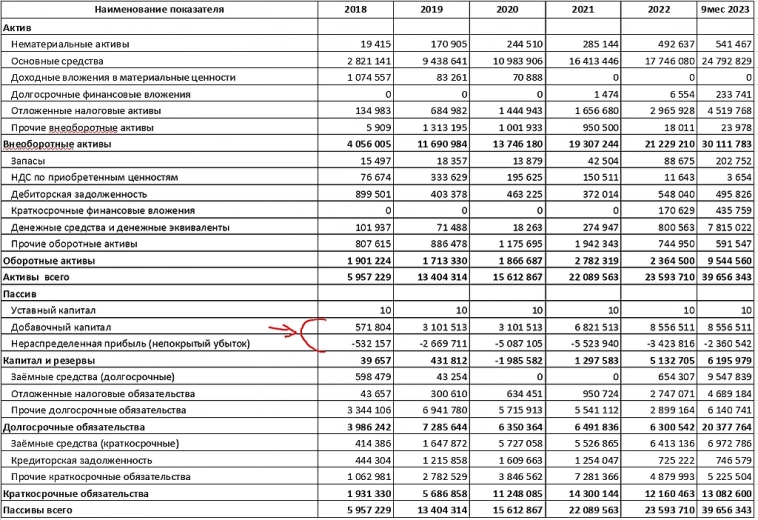

— Собственный капитал состоит только из выпущенных акций. Более того, в 2021 и 2022 Делимобиль провёл доп эмиссию на 5.4 млрд рублей. Если бы этого не произошло, то собственного капитала бы не было, и компания существовала только на заемные деньги как М'Видео;

— Доля собственного капитала небольшая: около 15%;

— Рабочий капитал стабильно отрицательный, то есть компания финансирует часть своей долгосрочной деятельности через краткосрочные кредиты;

— Current ratio = 0.73, то есть краткосрочных обязательств больше чем краткосрочных активов.

Отчётность Делимобиля — это типичная отчётность стартапа. Собственного капитала немного, долга дофига, но зато финансовые результаты бьют все рекорды.

Долговая нагрузка компании конечно пугает. Однако то, что Делимобиль активно развивается (выручка растёт, и появилась чистая прибыль), даёт понять, что этот долг она может обслуживать. Возможно в будущем, с ростом компании, нагрузка будет сокращаться.

ПРОГНОЗИРОВАНИЕ БАНКРОТСТВА

1) Модель прогнозирования банкротства по доходности гособлигаций:

Для этой модели нужно взять доходности 2х летних госбондов и самой компании, и подставить их в специальную формулу:

Доходность двухлетних ОФЗ = 13.93%

Доходность двухлетних облигаций Делимобиль = 15.3%

По формуле получается число 0.02, то есть рынок оценивает вероятность банкротства Делимобиль в течение двух лет на уровне 2%. Однако не стоит принимать это число за чистую монету, так как модель исходит из предположения, что рынок эффективен, и все инструменты оценены справедливо, что зачастую неверно. Поэтому обратимся к другой модели.

2) Модель Альтмана для развивающихся рынков:

В кратце про модель: на основе показателей из отчётности она оценивает финансовое состояние компании, получая число (Z-score), и ранжирует это число по трём категориям — зеленая, серая и черная (от лучшего к худшему).

Z-score по этой модели равен 3.05, что соответствует черной зоне в ранжировании (претендент на банкротство). Однако так как это стартап, то не стоит полностью опираться на эту модель. Мы видим, что результаты компании стабильно растут, что вполне говорит о возможности обслуживать текущий долг.

ИТОГ

Хоть долг действительно большой, и модели говорят, что компании нехорошо, рост финансовых показателей говорит об обратном. Я бы не ожидал банкротства в ближайшие 2-3 года, а это крайний срок погашения текущих облигаций.

Чтоб вы понимали, у OZON устойчивость ещё хуже, а все модели говорят, что он должен был обанкротиться ещё лет 5 назад, но OZON же ещё жив и активно развивается.

Поэтому пока финансовые показатели Делимобиля растут не стоит беспокоиться о банкротстве. К тому же, весной 2024 года, он хочет провести IPO, что даст деньги на погашение долга, если их будет такая необходимость.

Таким образом я даже не могу назвать облигации Делимобиля высокодоходными, тк компания похожа на голубую фишку как OZON, а доходности не такие большие в сравнении с остальными ВДО, что я рассматривал на канале (Роснано, М'Видео, Бизнес Альянс, Лизинг-Трейд).

Если хотите получать доходность по ставке с небольшим риском, то это явно ваш выбор.

Хочешь больше обзоров на облигации? — подписывайся на НеКита

*Данная информация не является индивидуальной инвестиционной рекомендацией

N.F12 декабря 2023, 14:36Очень низкая доходность, ОФЗ практически дают столько же0

N.F12 декабря 2023, 14:36Очень низкая доходность, ОФЗ практически дают столько же0