27 декабря 2023, 18:58

Голдман Групп – работа над ошибками

Эмитент УК Голдман Групп ушел в дефолт, утащив за собой и три дочерних компании (ИС Петролеум, ТД Мясничий и Объединение Агроэлита), имеющих непогашенный публичный долг. Всего на 4 эмитентов из этой группы компаний приходится 1 302 млн. руб. непогашенного облигационного долга, не считая купонных выплат. Скорее всего, этот дефолт станет крупнейшим в сегменте высоко доходных облигаций (ВДО) в 2023 году.В этом материале мы хотели бы разобрать историю существования эмитента на долговом рынке и его путь к этому дефолту. Также полезно провести работу надо ошибками и проанализировать, какие сигналы подавал эмитент рынку, можно ли было частному инвестору спрогнозировать этот дефолт и своевременно выйти из облигаций эмитента без значимых потерь для своего портфеля.

История вопроса

Группа Голдман является одним из пионеров рынка ВДО в его современном понимании. Эмитент присутствует на долговом рынке с 2017 года, когда ТД Мясничий разместил первые выпуски коммерческих облигаций. С 2018 года началось систематическое размещение разными компаниями группы биржевых облигаций. С тех пор на рынок было выпущено 8 биржевых выпусков и 3 коммерческих (всего 11). К моменту дефолта 7 выпусков уже было погашено. В обращении осталось всего 4 — по одному на каждого из публичных эмитентов группы. Многие бумаги имели амортизацию (постепенное частичное погашение) и дисциплинированно шли к погашению долга. Так, ТД Мясничий уже погасил по амортизации около 90% своего последнего выпуска к моменту дефолта, а ИС Петролеум и ОАЭ погасили по амортизации около 60%. Регулярно получавшие амортизацию и купоны инвесторы, действительно, имели некоторые основания расслабиться и спокойно ждать оставшегося по расписанию погашения.Первый звоночек прозвенел в апреле 2023 года, когда ТД Мясничий не смог своевременно перевести в НРД полную сумму по амортизации – 90 рублей на бумагу. Однако эмитент оперативно нашел средства и тогда технический дефолт не перешел в полноценный. В тот же период времени в региональных СМИ проходила информация о задержках заработной платы на предприятиях эмитента. После того инцидента еще в течение 7 месяцев обслуживание облигаций эмитента проходило по расписанию. Следующий тех.дефолт уже по УК Голдман Групп наступил только 13 ноября, после чего в дефолт поочередно ушли и ТД Мясничий, и АгроЭлита, и ИС Петролеум.Вывод первый: кредитная история и успешный опыт погашений – это хорошо, но он никак не гарантирует отсутствие дефолтов у эмитента.Посмотрим, что можно было понять про эмитента на этом отрезке времени и особенно в 2023 году.Кредитный рейтинг

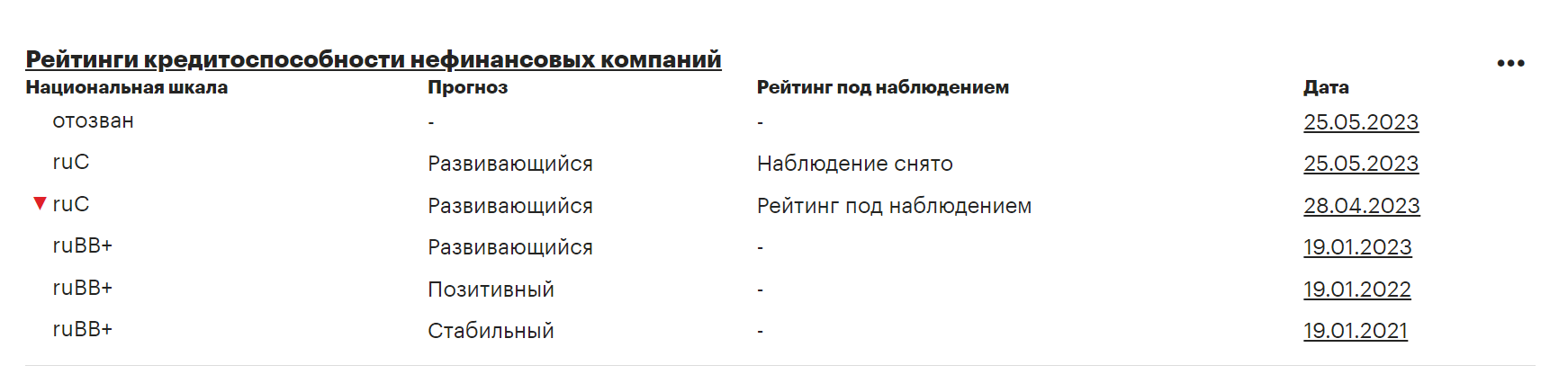

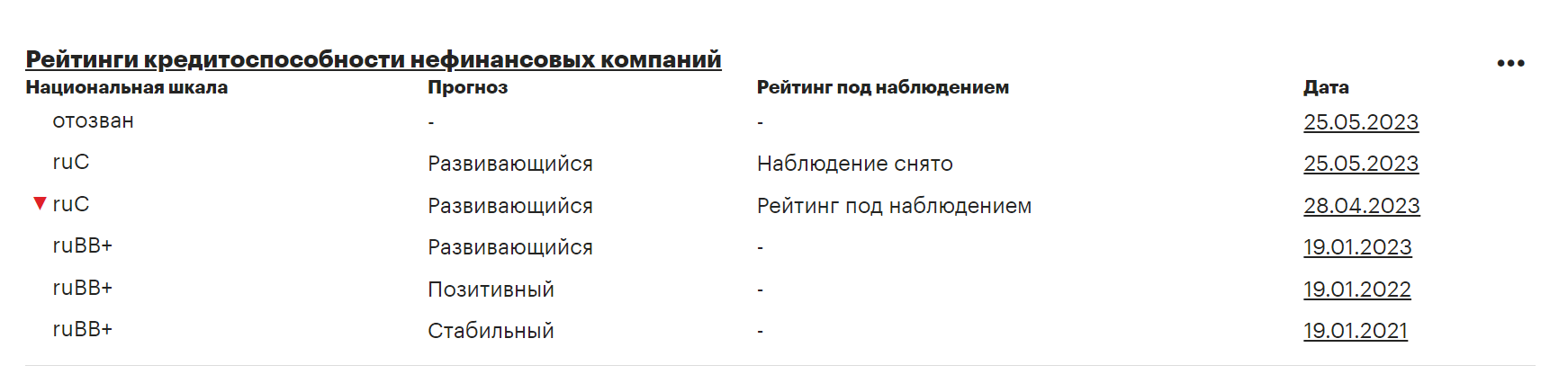

Дочерние компании Голдман Групп собственных кредитных рейтингов не имели. Кредитный рейтинг был получен только головной компанией УК Голдман Групп в январе 2021 года от агентства Эксперт РА на уровне ruBB+ со стабильным прогнозом. Далее события развивались следующим образом:✅ 19.01.23 Эксперт РА подтверждает кредитный рейтинг на уровне ruBB+, но устанавливает развивающийся прогноз (еще до тех.дефолта ТД Мясничий)✅ 28.04.23 рейтинг снижен до уровня ruC – дефолтный уровень (после тех.дефолта ТД Мясничий). Следует обратить внимание на формулировку в релизе агентства: Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует очень высокая вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. Своевременное выполнение финансовых обязательств крайне маловероятно.✅ 25.05.23 рейтинг отозван в связи с отказом эмитента от его поддержания. Важно, что договор с агентством не истек. Это была явная инициатива эмитента – прервать отношения с рейтинговым агентством и закрыть данный канал коммуникации с инвесторами.

История кредитных рейтингов УК Голдман Групп

Таким образом, сигналы рейтингового агентства четко транслировали рынку информацию о рисках предстоящего дефолта за 6 месяцев до того, как он случился.Вывод второй: за кредитными рейтингами эмитентов лучше наблюдать и к ним прислушиваться.Финансовая отчетность

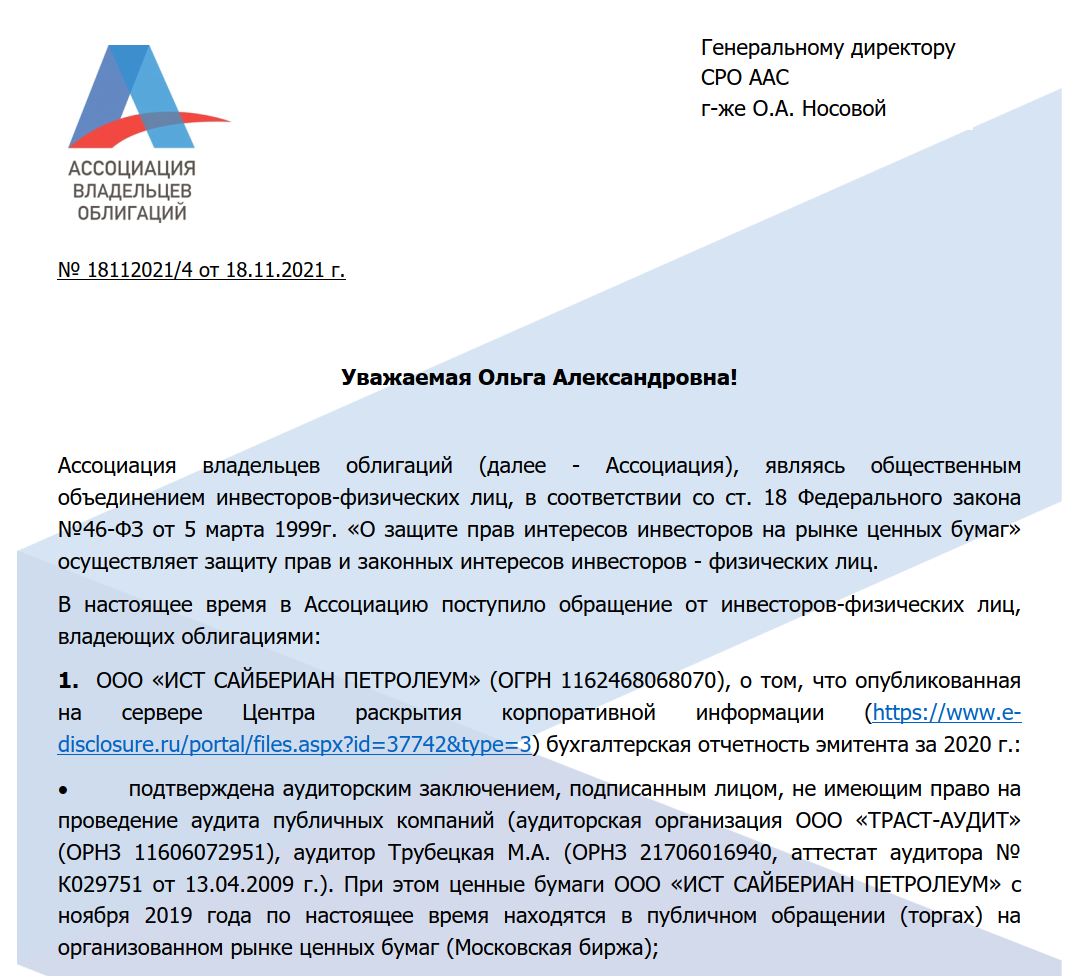

Традиционным способом проверки надежности эмитента в сфере ВДО является анализ бухгалтерской отчетности. В данном случае на сервере раскрытия информации нам доступны РСБУ отчеты по дочерним компаниям ТД Мясничий, Объединение АгроЭлита и ИС Петролеум, а также консолидированный отчет в формате МСФО по УК Голдман Групп.Если мы посмотрим на базовые финансовые метрики, такие как динамика выручки и прибыли, а также уровень кредитной нагрузки, то увидим, что у большинства эмитентов в группе ситуация в отчетности вполне приличная. Еще в 2020 году уровень кредитной нагрузки был критическим, но далее он начал снижаться. ТД Мясничий, ИС Петролеум и консолидация УК Голдман Групп показывают вполне пристойные показатели вне критических уровней в 2021 и 2022 годах. Тем не менее, при более внимательном изучении отчетности мы видим целый ряд тревожных сигналов и в ней:1️⃣ Особняком стоит Объединение АгроЭлита, которое демонстрирует все признаки дефолтника в течение многих лет. Выручка и прибыль стабильно стагнируют, коэффициент чистый долг / EBITDA превысил х8 в последнем годовом отчете, 80% прибыли уходило на покрытие процентов по долгам, коэффициент текущей ликвидности годами находился в зоне дефолта (менее 1,0), Z-счет Альтмана по отчетности за 2022 год также показал повышенные риски дефолта (1,17). Денежный поток от операций (OCF) у компании стабильно находился на уровне нуля, т.е. даже той низкой прибыли, которую мы видели в начислениях, компания по факту не генерила. А если вычесть из OCF средства государственной поддержки, которые видны в отчетности, то становится очевидно, что компания систематически несла убытки по основной деятельности.Конечно, эмитент являлся частью группы, а в таких случая принято считать, что РСБУ отчетность отдельно стоящей компании не очень показательна. Тем не менее, облигации такого эмитента совершенно явно были сопряжены с повышенным кредитным риском. Даже внутри группы лучше было предпочесть других эмитентов с более здоровым финансовым состоянием. В конце концов риски дефолта все равно реализовались и, возможно, АгроЭлита сыграла в этом не последнюю роль.2️⃣ Во всех отчетностях компаний группы мы систематически видим крайне низкие значения денежного потока от операций (OCF). Т.е. вся прибыль существовала только в отчетах по начислению. Также компании группы получали заметные государственные субсидии, за вычетом которых OCF вообще становился отрицательным.Для примера за 2022 год в консолидированной отчетности УК Голдман Групп показала EBITDA на уровне 1 282 млн., чистую прибыль – 685 млн., а вот OCF — всего +2,3 млн., а если из него вычесть средства государственной поддержки, то получилось -142 млн. руб. Т.е. вся группа систематически генерила убытки своей операционной деятельностью, показывая рост выручки и прибыли по начислению. Жила группа на заемные средства и государственные дотации. Возможно, причиной дефолта в 2023 году стало как раз прекращение государственной поддержки или ее сокращение.К сожалению, инвесторы часто не дочитывают отчетность до 4й формы с денежным потоком, а зря. Реальные процессы, происходящие в бизнесе, видны именно там. В частности, в отчетности эмитентов Голдман Групп это был очевидный признак надвигающегося дефолта.3️⃣ Отчетность эмитента обладает множественными признаками фрода, неточностей, массовых исправлений и, возможно, ошибок. Вот несколько примеров:⚠️ В 2020 году Ассоциацией владельцев облигаций выявлен факт проведения аудита отчетности ИС Петролеум аудитором, не имеющим на тот момент права на проведение аудита публичных компаний, о чем направлено соответствующее обращение Мосбирже и в аудиторскую СРО.

Выдержка из обращения Ассоциации владельцев облигаций в Ассоциацию аудиторов «Содружество»

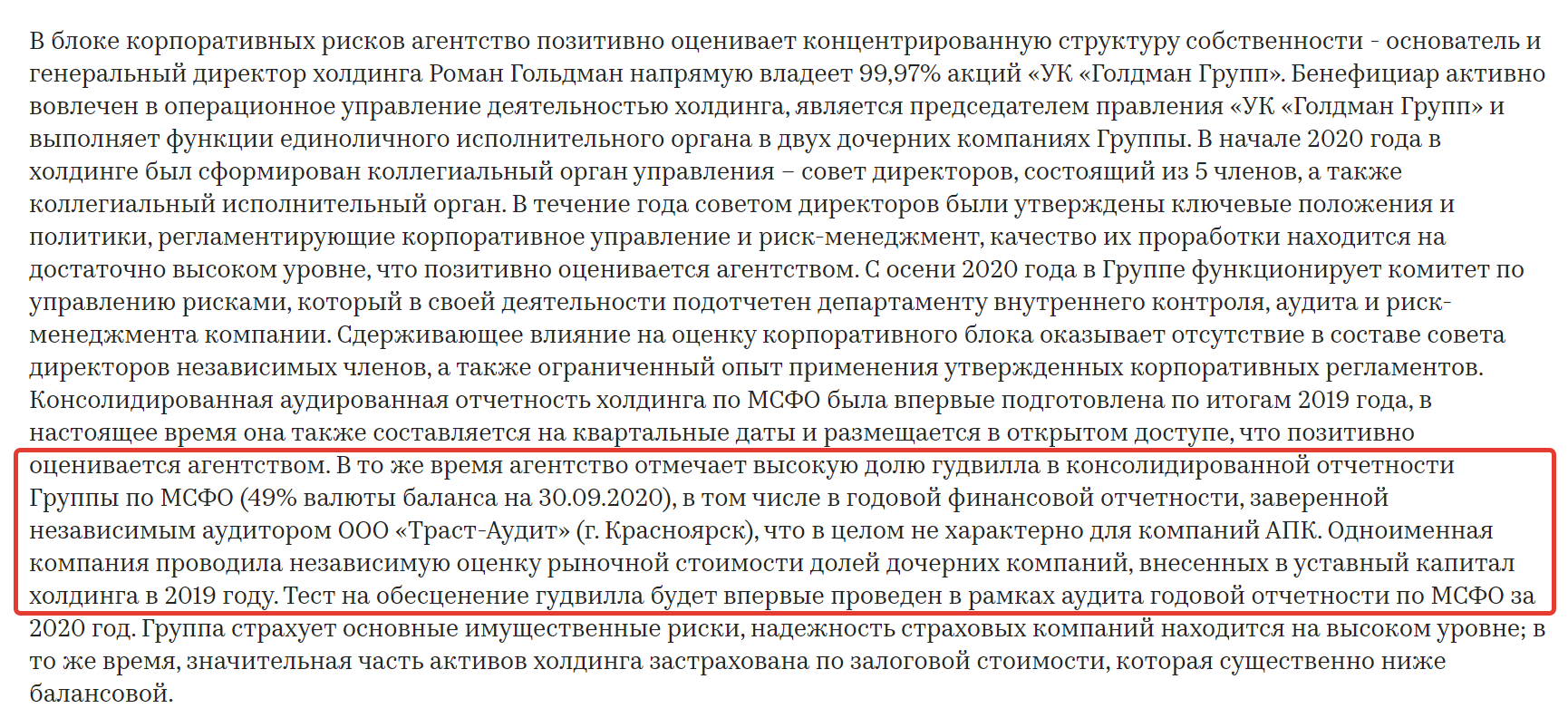

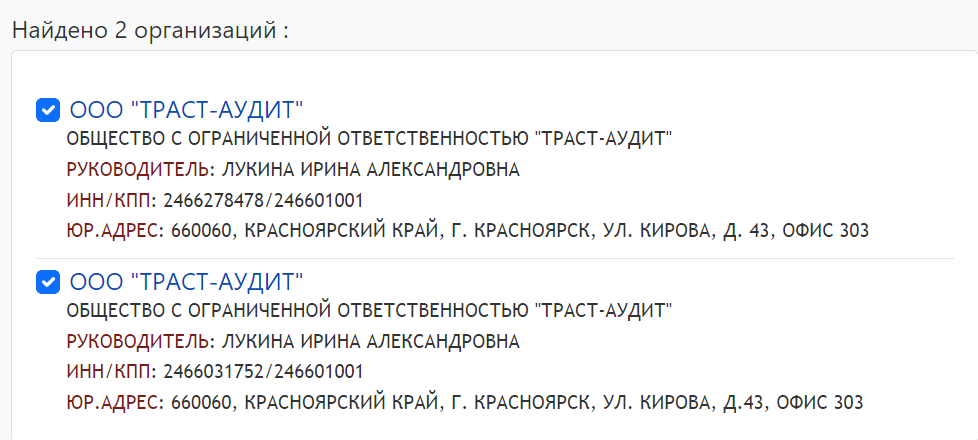

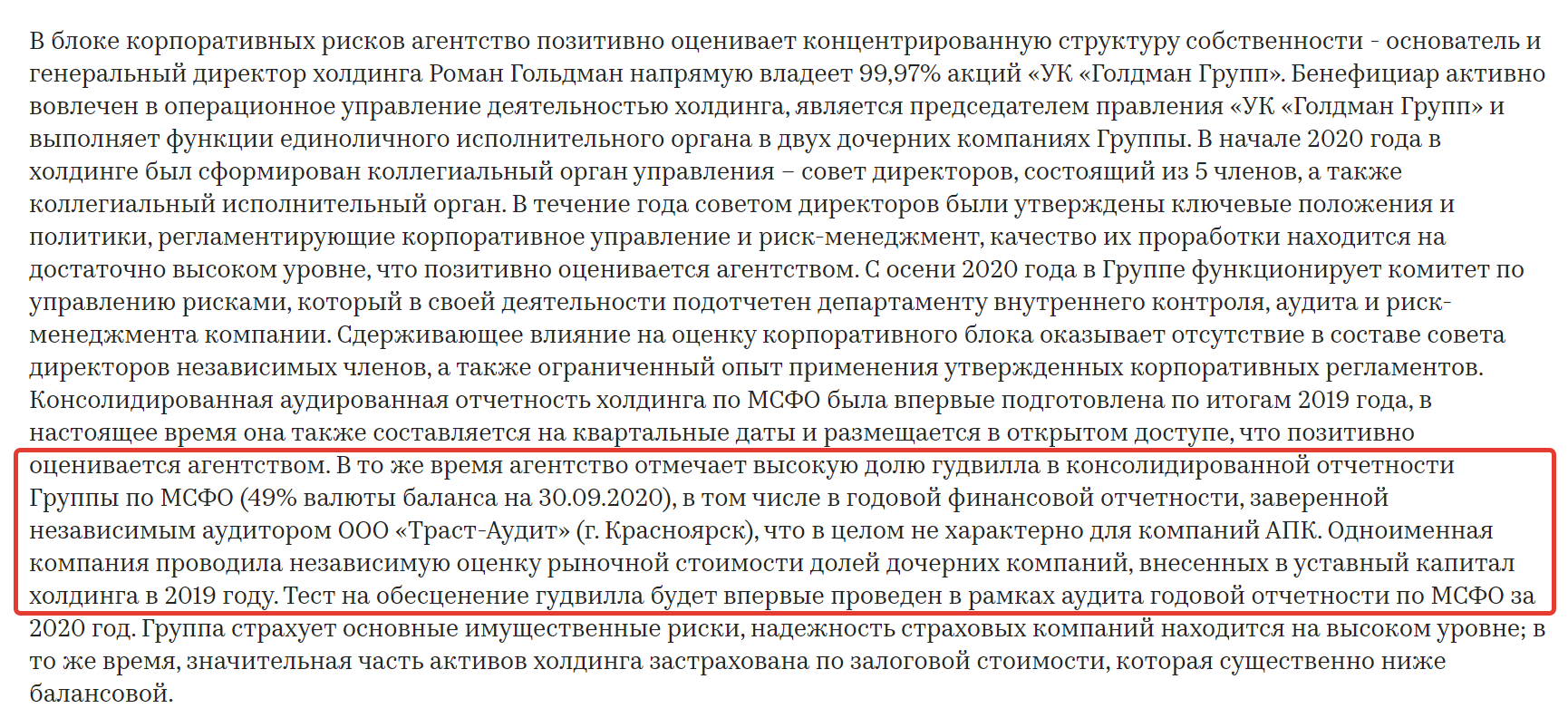

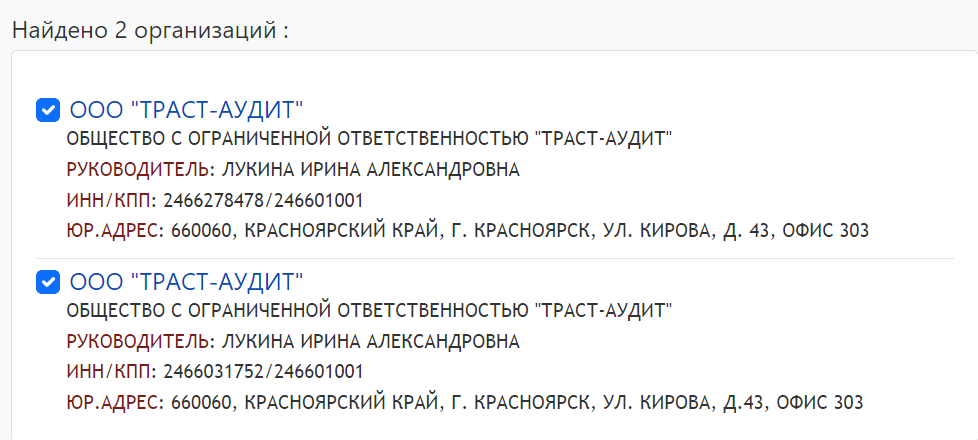

⚠️ Результатом таких и подобных нарушений является множественный перевыпуск отчетностей с исправлениями и изменениями на сайте раскрытия информации. По доступному архиву данных мы видим 11 (!) перевыпусков годовой отчетности эмитентов группы.⚠️ Особняком стоит вопрос начисления ГудВилла в балансе УК Голдман Групп. Вообще практика начисления этой статьи доходов и активов в консолидированной отчетности крупных холдинговых компаний является нормальной практикой. Однако одно дело – начислить ГудВилл за приобретение МТС или сети Эльдорадо, а другое – за покупку местного убыточного закредитованного до недопустимых пределов сельхоз. производителя, который прячет убытки и отрицательный денежный поток за мерами государственной поддержки.Расчет размера ГудВилла – это в любом случае оценочное суждение, для критической проверки которого должен привлекаться компетентный и независимый аудитор. Мы же в данном случае опять видим крайне подозрительную ситуацию. Расчет ГудВилла делался на основе «независимой оценки» рыночной стоимости приобретенных в 2019 году компаний. Оценку эту делала компания ООО «Траст-аудит», название которой совпадает с названием аудитора всех отчетностей эмитентов Голдман Групп. Кроме названия, у этих компаний совпадает юридический адрес, единственный собственник и генеральный директор, т.е. аффилированность компаний на лицо.

Выдержка из заключения Эксперт РА, 19.01.2021

Таким образом, мы имеем ситуацию, когда оценку стоимости приобретенных компаний и вытекающий из этой оценки ГудВилл делает «Траст-аудит-1», а заверяет эту оценку очевидно аффилированный «Траст-аудит-2». Здесь есть очевидный конфликт интересов, а также можно предположить нарушение п.3 статьи 1 Федерального закона «Об аудиторской деятельности», что ставит под сомнение размер активов и собственного капитала в балансе УК Голдман Групп, а также искажает все оценки уровня долговой нагрузки.

Близнецы ООО «Траст-аудит»

К сожалению, эту информацию можно было найти только в пресс-релизе к кредитному рейтингу 2021 года.Вывод третий: в финансовой отчетности были видны признаки надвигающегося дефолта отдельных эмитентов группы, а также общее неудовлетворительное финансовое положение группы по денежному потоку и сомнительным начислениям нематериальных активов.Входящие иски и налоговые претензии

Эмитенты группы в принципе имеют значимый объем входящих судебных исков, что является негативным сигналом для инвесторов. Так, ИС Петролеум получал входящие иски, по масштабам сопоставимые с размером чистой прибыли за год, в 2020 и 2021 годах, Агроэлита – в 2021 году.Однако пик входящих судебных исков пришелся на 2023 год. К моменту объявления технического дефолта по облигациям УК Голдман Групп 4 публичных эмитента в группе уже получили с начала года входящих исков на 384 млн. руб., включая иски о ненадлежащем исполнении обязательств и иски о признании банкротом (Агроэлита). Это при чистой прибыли по группе за прошлый год на уровне около 600 млн., денежном потоке от операций около нуля (до вычета государственных субсидий).

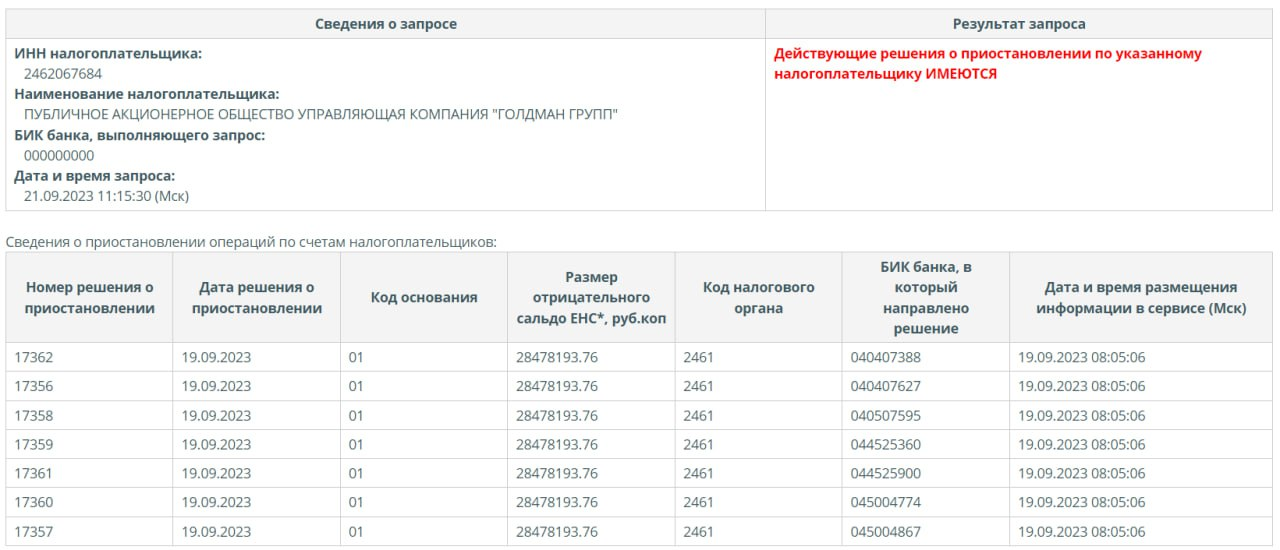

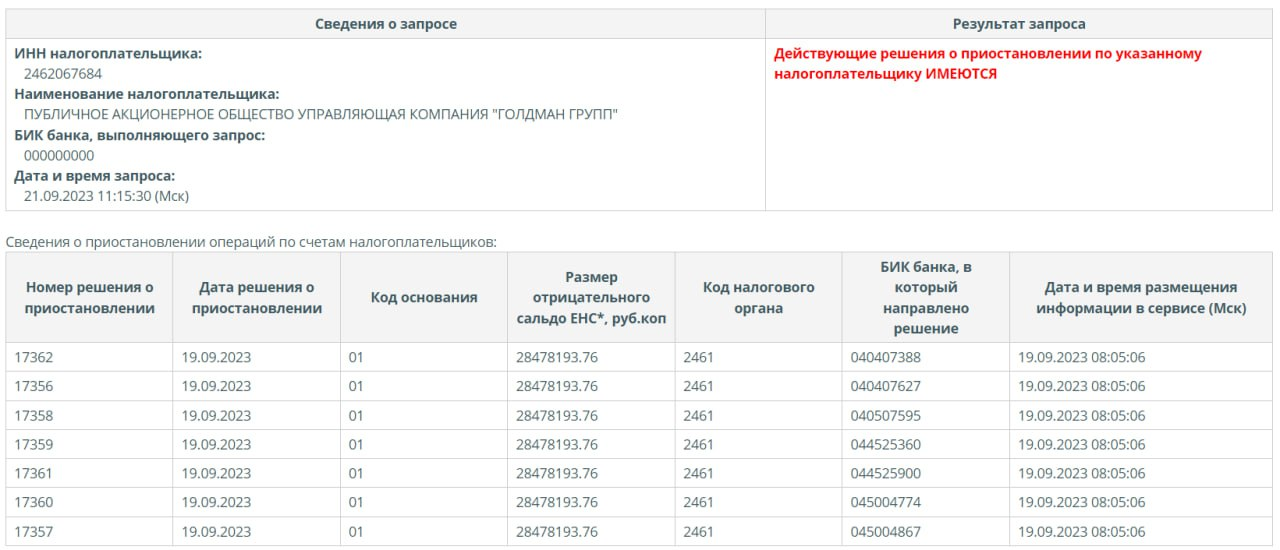

Решения о приостановлении операций по счетам Голдман Групп

Также в сентябре ФНС направила требования о частичном или полном приостановлении операций по некоторым счетам в Голдман Групп в связи с налоговыми требованиями на 57 млн. руб. к самой УК и дочерним структурам.Вывод четвертый: судебные и налоговые претензии в данном случае выступили хорошими индикаторами надвигающегося дефолта. На подобные события инвесторы могут подписаться в различных сервисах вроде Rusbonds, Cbonds или Boomin. Последний пока предоставляет доступ к подобного рода уведомлениям на бесплатной основе. Такая система уведомлений крайне удобна для инвесторов, которые не имеют возможности следить за рынками и новостными каналами каждый день.Информационный фон

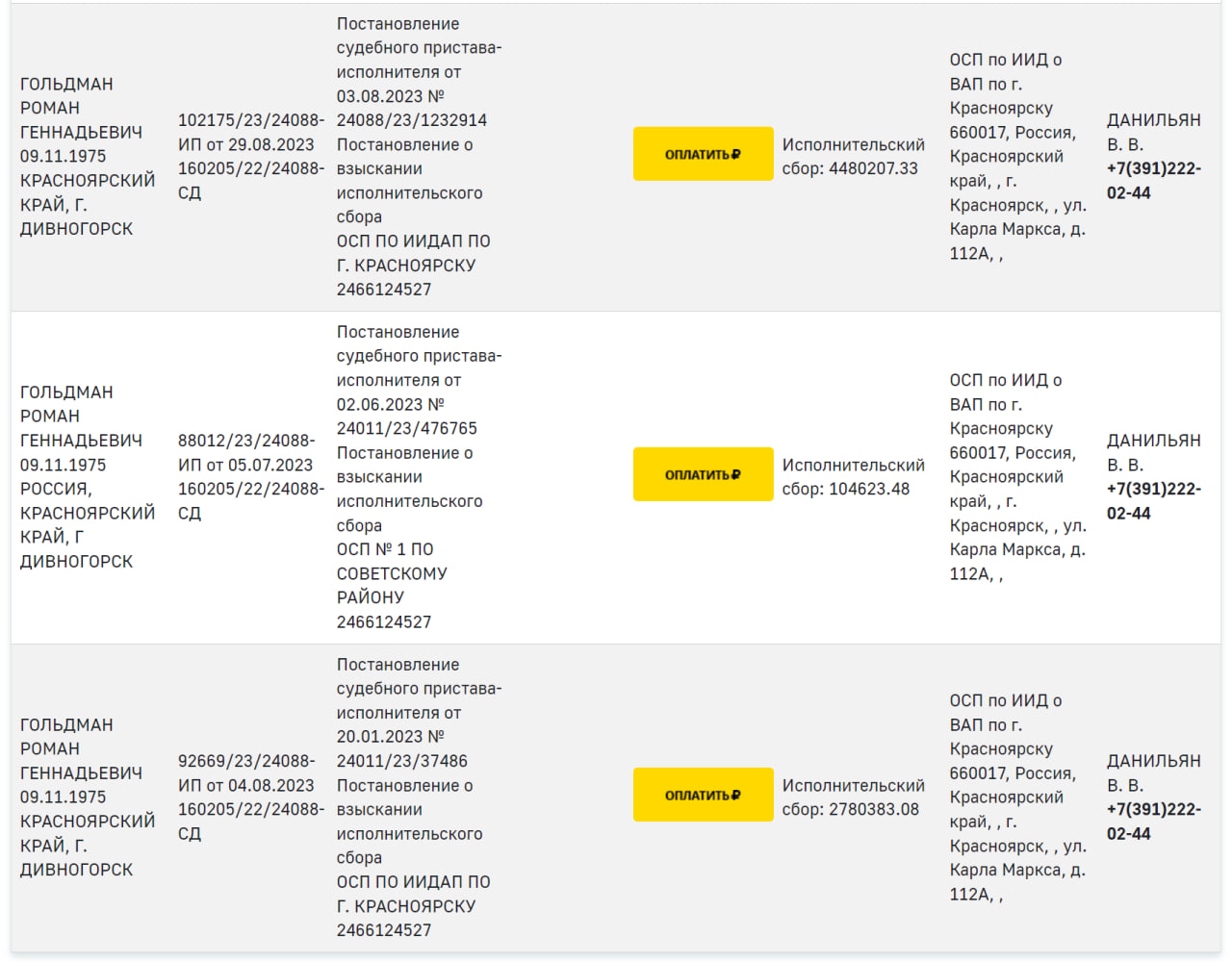

В этом плане ключевую роль играет бенефициар эмитента Роман Гольдман. Его личность на протяжении всего периода публичного обращения облигаций эмитента была окружена большим количеством неоднозначных историй и скандалов. Все данные взяты из открытых источников:⚠️В 2022 году стала известна история об утопленном вертолете Романа Гольдмана

Затонувший вертолет Романа Гольдмана

⚠️Роману Гольдману вынесли приговор за небрежное хранение огнестрельного оружия, создавшее условия для его использования другим лицом, повлекшее смерть человека⚠️Также недавно в СМИ повторно появилась история о скандальном разводе бенефициара компании и долге по алиментам в размере более 7 млн. руб.⚠️Важным событием в информационном фоне также стала информация о задержках зарплаты в ТД Мясничкий весной 2023 года

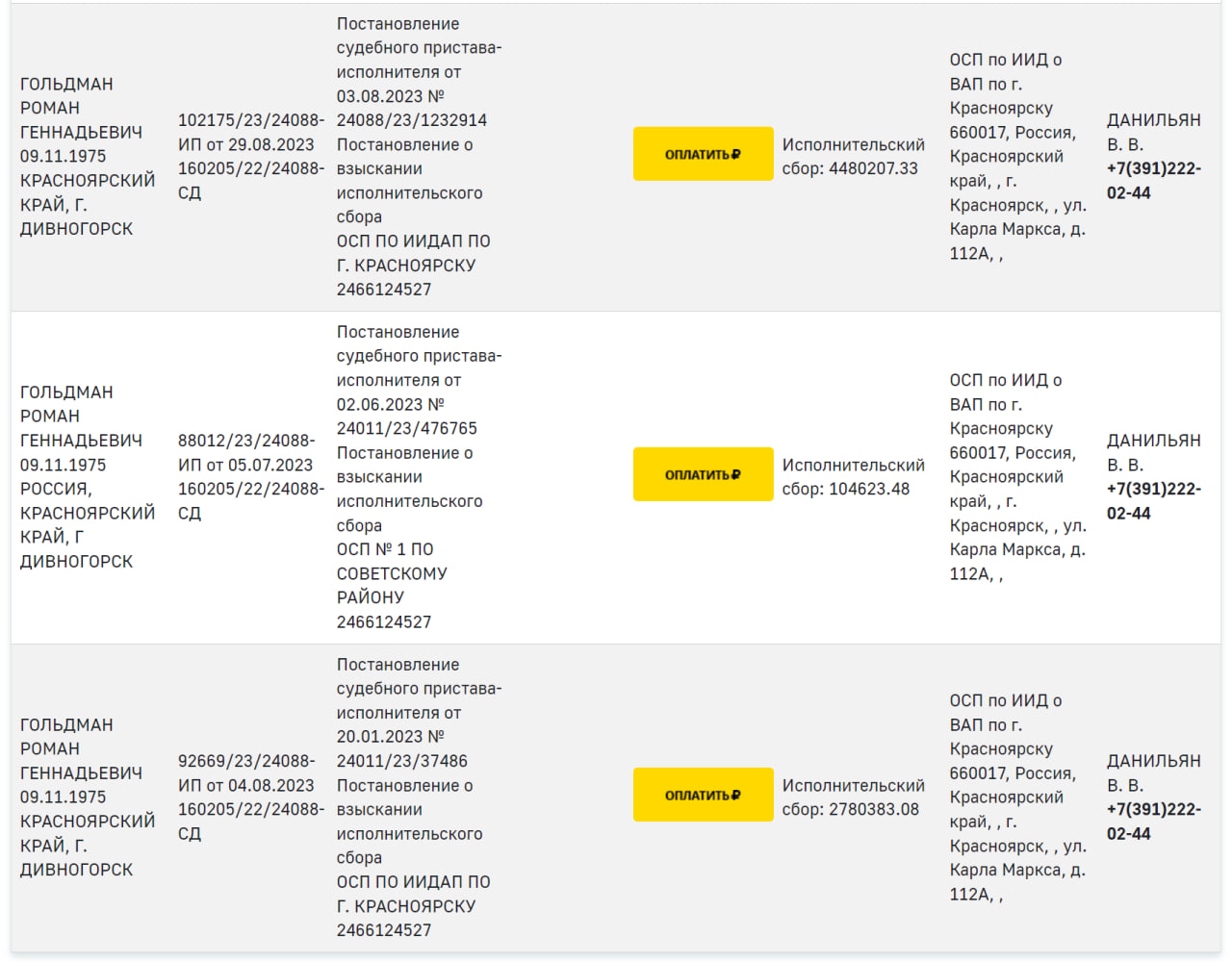

Исполнительные производства по алиментам Романа Гольдмана

Вся эта информация была доступна до дефолта УК Голдман Групп и могла быть использована инвесторами в качестве тревожных сигналов по эмитенту, т.к. появилась в открытом доступе до дефолта УК Голдман Групп. Как связано девиантное поведение бенефициара эмитента и его кредитные риски? Формально никак. Но здравый смысл подсказывает, что если ключевой бенефициар компании и отдельные эмитенты внутри группы систематически нарушают действующее законодательство, то риск дальнейших нарушений находится на повышенном уровне.Уже после технического дефолта УК Голдман групп в СМИ появилась информация о лишении Романа Гольдмана депутатских полномочий, о заведении на него уголовного дела о мошенничестве в особо крупном размере и т.д. Но эта информация появилась уже постфактум и не могла быть учтена владельцами облигаций для принятия своевременных инвестиционных решений.Потребительский кооператив

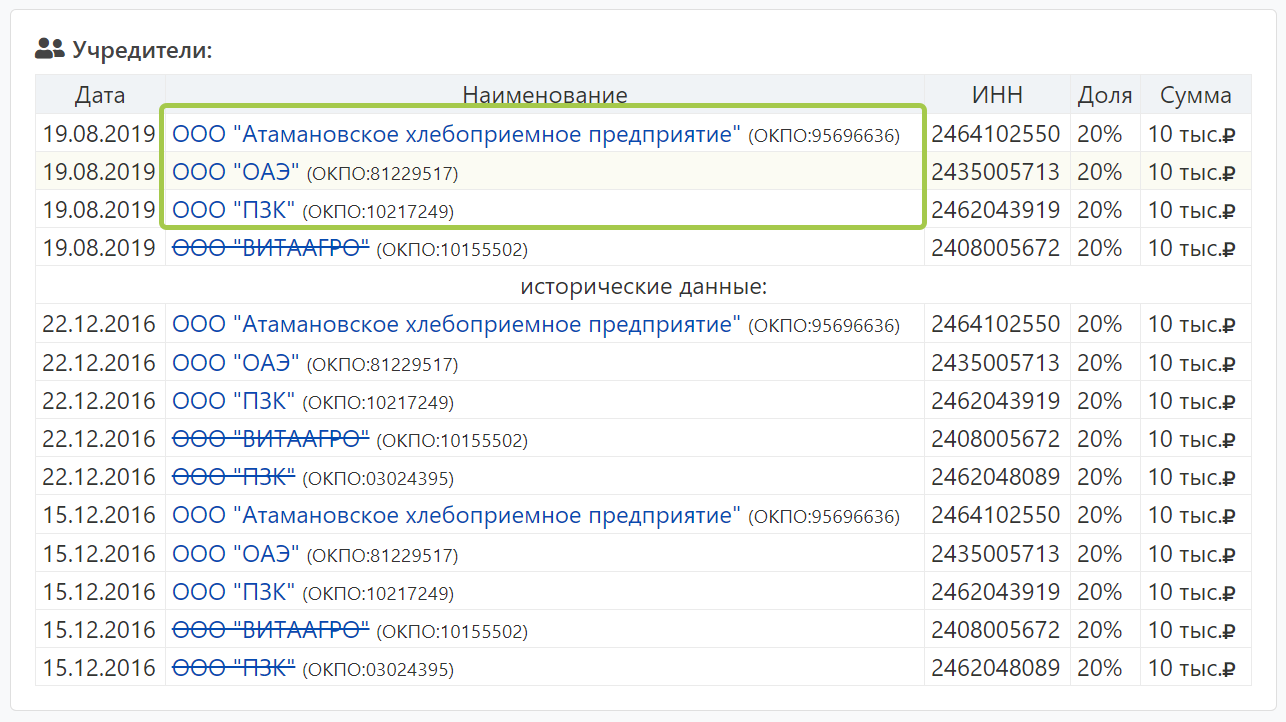

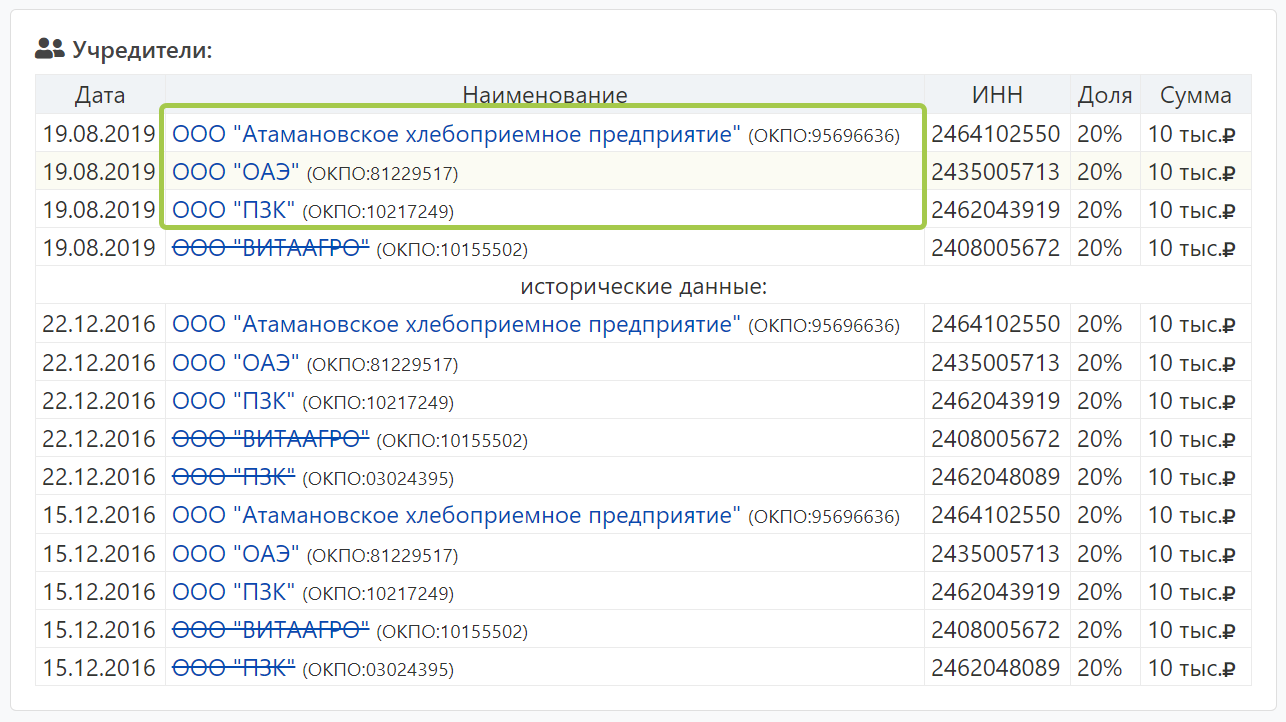

Отдельно следует подсветить историю с потребительским кооперативом АгроВклад. 14 ноября начал разворачиваться скандал с закрытием офисов этой организации и невыплатой процентов по вкладам пайщикам. Чем закончится эта история, пока не ясно. Но для держателей облигаций эмитентов из контура Голдман Групп важны как минимум 2 обстоятельства этой истории:1. Учредителями СКПК «АгроВклад» являются компании, входящие в контур консолидации УК Голдман Групп (включая ОАЭ). Соответственно, данная организация юридически является частью группы компаний.

Данные об учредителях СКПК «АгроВклад»

2. Актуальная долговая нагрузка АгроВклада точно не известна, т.к. организация не публикует свою отчетность, однако по базам данных видно, что на конец 2021 года заемные средства кооператива составляли уже 1,8 млрд. руб. и росли в среднем на 400 млн. в год последние 4 года. Таким образом, на момент закрытия его долговая нагрузка, скорее всего, составляла уже примерно 2-2,5 млрд. руб.При этом в контуре консолидации отчета МСФО УК Голдман Групп СКПК Агровклад не фигурирует. Вопрос о том, положено ли включать в контур консолидации группы явно принадлежащий ей СКПК, на наш взгляд, однозначного ответа не имеет. При определенных условиях обосновать невключение такой юридической формы в контур бухгалтерской консолидации можно. Тем не менее, наличие в группе компаний еще одного юр.лица с долговой нагрузкой около 2 млрд. рублей является существенным фактом, который должен был быть отражен хотя бы в примечаниях к отчетности и аудиторском заключении, что вновь ставит ребром вопрос о квалификации и ответственности аудитора. Также этот факт должен был попасть в поле зрения рейтингового агентства и найти свое отражение в оценке уровня долговой нагрузки и кредитной устойчивости.

Пайщики кооператива «Агро Вклад» на встрече с главой краевой полиции, Источник: dela.ru

Данная ситуации позволяет предполагать, что эмитент заранее скрыл часть существенной информации, что ввело в заблуждение инвесторов и, возможно, рейтинговое агентство. В такой ситуации инвесторам, конечно, было крайне сложно адекватно оценить кредитные риски.Резюме:Подводя итог, можно сказать, что эмитент подавал рынку множество тревожных сигналов, по которым была возможность предвидеть надвигающийся дефолт и снизить кредитные риски в собственном портфеле. К таким сигналам можно отнести:· Установление дефолтного кредитного рейтинга за 6 месяцев до дефолта, а затем досрочное прекращение действия кредитного рейтинга со стороны эмитента;· Технический дефолт одного из эмитентов группы за полгода до основного дефолта;· Многочисленный фрод в отчетности эмитентов группы;· Отрицательный денежный поток по группе компаний, замаскированный выплатами государственной поддержки;· Откровенно дефолтный эмитент в составе группы (ОАЭ), годами существовавший на внешней поддержке (со стороны государства и других компаний группы);· Стремительно нарастающие судебные иски к эмитентам группы в 2023 году;· Девиантное поведение собственника и нарушения законодательства со стороны компаний группы.Почему же инвесторы месяцами игнорировали все эти сигналы? До последнего момента котировки бумаг эмитентов группы (ТД Мясничий, ИС Петролеум, ОАЭ) находились в районе 95-100% от номинала. Видимо, бдительность инвесторов усыпила положительная кредитная история эмитента. 7 выпусков облигаций уже было погашено. Оставшиеся выпуски ТД Мясничий, ОАЭ и ИС Петролеум были самортизированы на 60-90%. Инвесторы просто не поверили, что эмитент уйдет в дефолт на выплате последние 10% долга. А он все же ушел.На российском рынке ВДО лучше не надеяться на эмитента. За всеми эмитентами ВДО нужно регулярно и пристально следить, а при поступлении множественных тревожных сигналов снижать кредитные риски.Материал подготовили:Алексей Ребров, к.соц.н., член АВО, соавтор канала CorpBonds,Илья Винокуров, член совета АВО,Александр Рыбин, член совета АВО, автор канала Манька Аблигация ))27.12.2023

3 Комментария

Элвис Пресли28 декабря 2023, 12:35Какая милота! АВО хорошо поработала. Но поздно+1

Элвис Пресли28 декабря 2023, 12:35Какая милота! АВО хорошо поработала. Но поздно+1 Товарищ Инвестор28 декабря 2023, 18:30Хорошая работа! Спасибо!0

Товарищ Инвестор28 декабря 2023, 18:30Хорошая работа! Спасибо!0