"Война" только начинается

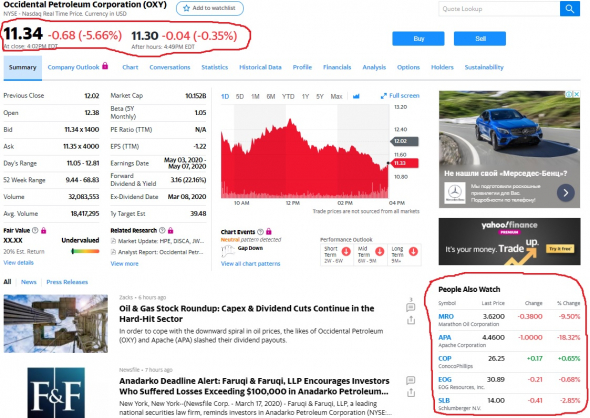

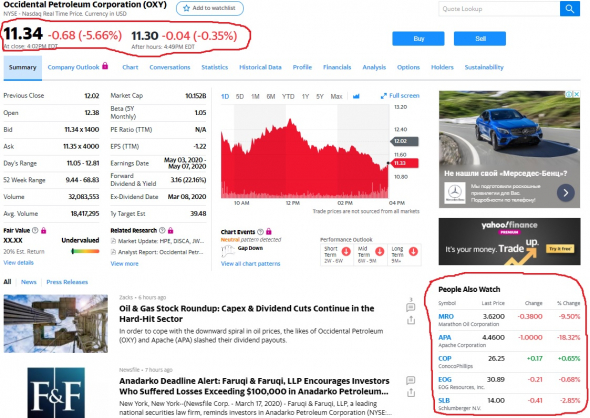

Вырос S&P500? Вырос, но как там отдельные компании, в-частности, сланцевики? А вот как

Что это значит? А то что вирус лишь предлог для начала «войны» за сужающийся спрос на нефть. А все «войны» заканчиваются «призом» победителям в виде «территорий» и «контрибуциями». В нашем случае — это захват рынков сбыта нефти в странах импортерах.

Со временем этот кризис назовут «сланцевым» по аналогии с «доткомами» и «ипотечным». Что это значит? Это значит, что не стоит рассчитывать на цены на нефть выше 40$ до тех пор, пока не последует череда банкротств сланцевых компаний со переходом наиболее «живой» их части в руки таких компаний, как Коноко, Шеврон и(или) Эксон. Пока этого не произойдет и о новых максимумах фондовых рынков можно забыть, любые отскоки — это повод либо продать «ненужное» на росте, либо встать в шорт после прохождения локального максимума, либо встать в лонг в самом начале роста от минимумов чисто спекулятивно. Рубль, понятное дело, будет находится в режиме «американских горок» а-ля 2015-2016. Ну а когда эта череда банкроств пойдет и вокруг будет «все пропало!», вот тогда и надо смотреть на долгосрочные покупки именно наших акций, в первую очередь нефтегаза, которому уже никакие американские санкции будут не страшны, потому что «нефтедоллар» либо исчезнет, как класс, либо возродится через ОПЕК++, где будут договариваться о сокращении добычи Россия, Саудовская Аравия и США (последняя в лице нефтяных гигантов, перечисленных выше). А может и Сауди Арамко лучше купить тогда, если риал к тому времени будет отвязан от доллара: у саудитов в этом случае шансов на бОльшие территории лучше. Бразилию и Нигерию не советую, а казахская нефть давно в китайских руках, туда не пустят. Сроки до банкротств? Если смотреть «по старому, по олдскульному», то октябрь 2020-март 2021, но мир ускоряется, так что все может произойти быстрее.

Может ли «сланцевый» кризис привести к «Великой депрессии-2»? Может, если ситуация с банкротствами сланцевиков будет отдана «невидимой руке рынка». Но мне кажется гораздо вероятнее сработает «инстинкт самосохранения», кто бы не был президентом США.

Авто-репост. Читать в блоге

>>>