комментарии А. Г. на форуме

-

Уже и не так страшно

Уже и не так страшно

Индекс Мосбиржи в марте всего -10,6%. Но я бы посмотрел, что будет в начале апреля. Все-таки конец квартала не показатель, всем (и тут, и там) надо «поправить» показатели. Если до 10 апреля не упадем, то будет сигнал на Докупку.

Авто-репост. Читать в блоге >>> Моя волатильность на RI перешагнула из высокой в кризисный уровень

Моя волатильность на RI перешагнула из высокой в кризисный уровень

В 2008-м это произошло 10 сентября.

Авто-репост. Читать в блоге >>>

«Война» только начинается

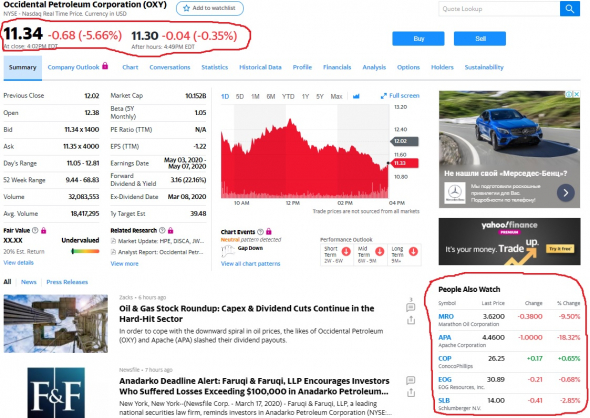

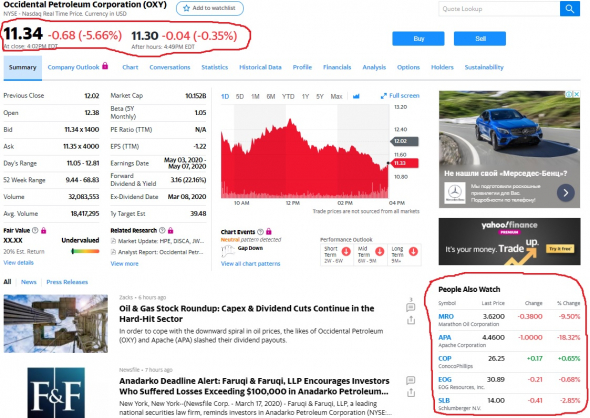

Вырос S&P500? Вырос, но как там отдельные компании, в-частности, сланцевики? А вот как

Что это значит? А то что вирус лишь предлог для начала «войны» за сужающийся спрос на нефть. А все «войны» заканчиваются «призом» победителям в виде «территорий» и «контрибуциями». В нашем случае — это захват рынков сбыта нефти в странах импортерах.

Со временем этот кризис назовут «сланцевым» по аналогии с «доткомами» и «ипотечным». Что это значит? Это значит, что не стоит рассчитывать на цены на нефть выше 40$ до тех пор, пока не последует череда банкротств сланцевых компаний со переходом наиболее «живой» их части в руки таких компаний, как Коноко, Шеврон и(или) Эксон. Пока этого не произойдет и о новых максимумах фондовых рынков можно забыть, любые отскоки — это повод либо продать «ненужное» на росте, либо встать в шорт после прохождения локального максимума, либо встать в лонг в самом начале роста от минимумов чисто спекулятивно. Рубль, понятное дело, будет находится в режиме «американских горок» а-ля 2015-2016. Ну а когда эта череда банкроств пойдет и вокруг будет «все пропало!», вот тогда и надо смотреть на долгосрочные покупки именно наших акций, в первую очередь нефтегаза, которому уже никакие американские санкции будут не страшны, потому что «нефтедоллар» либо исчезнет, как класс, либо возродится через ОПЕК++, где будут договариваться о сокращении добычи Россия, Саудовская Аравия и США (последняя в лице нефтяных гигантов, перечисленных выше). А может и Сауди Арамко лучше купить тогда, если риал к тому времени будет отвязан от доллара: у саудитов в этом случае шансов на бОльшие территории лучше. Бразилию и Нигерию не советую, а казахская нефть давно в китайских руках, туда не пустят. Сроки до банкротств? Если смотреть «по старому, по олдскульному», то октябрь 2020-март 2021, но мир ускоряется, так что все может произойти быстрее.

Может ли «сланцевый» кризис привести к «Великой депрессии-2»? Может, если ситуация с банкротствами сланцевиков будет отдана «невидимой руке рынка». Но мне кажется гораздо вероятнее сработает «инстинкт самосохранения», кто бы не был президентом США.

Авто-репост. Читать в блоге >>>

А. Г., сланцевая нефть вовсе не является самой дорогой, сначала с рынка должна уйти нефть с глубинных месторождений на шельфе. В США уже думают о введение таможенных пошлин на импорт нефти, которые сохранят на плаву сланцевую добычу.

Владимир Ставицкий,

Глубинная нефть является дорогой только из-за разработки, работающие скважины — дешевы. А сланцевая нефть требует каждый раз новых скважин и в этом ее дороговизна. Конечно никто не будет бурить новые глубинные скважины, как и сланцевые. Но это означает невозврат долгов сланцевиками, так как гиганты, типа Эксона или Шеврона, найдут резервы.

«Война» только начинается

Вырос S&P500? Вырос, но как там отдельные компании, в-частности, сланцевики? А вот как

Что это значит? А то что вирус лишь предлог для начала «войны» за сужающийся спрос на нефть. А все «войны» заканчиваются «призом» победителям в виде «территорий» и «контрибуциями». В нашем случае — это захват рынков сбыта нефти в странах импортерах.

Со временем этот кризис назовут «сланцевым» по аналогии с «доткомами» и «ипотечным». Что это значит? Это значит, что не стоит рассчитывать на цены на нефть выше 40$ до тех пор, пока не последует череда банкротств сланцевых компаний со переходом наиболее «живой» их части в руки таких компаний, как Коноко, Шеврон и(или) Эксон. Пока этого не произойдет и о новых максимумах фондовых рынков можно забыть, любые отскоки — это повод либо продать «ненужное» на росте, либо встать в шорт после прохождения локального максимума, либо встать в лонг в самом начале роста от минимумов чисто спекулятивно. Рубль, понятное дело, будет находится в режиме «американских горок» а-ля 2015-2016. Ну а когда эта череда банкроств пойдет и вокруг будет «все пропало!», вот тогда и надо смотреть на долгосрочные покупки именно наших акций, в первую очередь нефтегаза, которому уже никакие американские санкции будут не страшны, потому что «нефтедоллар» либо исчезнет, как класс, либо возродится через ОПЕК++, где будут договариваться о сокращении добычи Россия, Саудовская Аравия и США (последняя в лице нефтяных гигантов, перечисленных выше). А может и Сауди Арамко лучше купить тогда, если риал к тому времени будет отвязан от доллара: у саудитов в этом случае шансов на бОльшие территории лучше. Бразилию и Нигерию не советую, а казахская нефть давно в китайских руках, туда не пустят. Сроки до банкротств? Если смотреть «по старому, по олдскульному», то октябрь 2020-март 2021, но мир ускоряется, так что все может произойти быстрее.

Может ли «сланцевый» кризис привести к «Великой депрессии-2»? Может, если ситуация с банкротствами сланцевиков будет отдана «невидимой руке рынка». Но мне кажется гораздо вероятнее сработает «инстинкт самосохранения», кто бы не был президентом США.

Авто-репост. Читать в блоге >>>

А. Г., сланцевая нефть вовсе не является самой дорогой, сначала с рынка должна уйти нефть с глубинных месторождений на шельфе. В США уже думают о введение таможенных пошлин на импорт нефти, которые сохранят на плаву сланцевую добычу.

Владимир Ставицкий,

Глубинная нефть является дорогой только из-за разработки, работающие скважины — дешевы "Война" только начинается

"Война" только начинается

Вырос S&P500? Вырос, но как там отдельные компании, в-частности, сланцевики? А вот как

Что это значит? А то что вирус лишь предлог для начала «войны» за сужающийся спрос на нефть. А все «войны» заканчиваются «призом» победителям в виде «территорий» и «контрибуциями». В нашем случае — это захват рынков сбыта нефти в странах импортерах.

Со временем этот кризис назовут «сланцевым» по аналогии с «доткомами» и «ипотечным». Что это значит? Это значит, что не стоит рассчитывать на цены на нефть выше 40$ до тех пор, пока не последует череда банкротств сланцевых компаний со переходом наиболее «живой» их части в руки таких компаний, как Коноко, Шеврон и(или) Эксон. Пока этого не произойдет и о новых максимумах фондовых рынков можно забыть, любые отскоки — это повод либо продать «ненужное» на росте, либо встать в шорт после прохождения локального максимума, либо встать в лонг в самом начале роста от минимумов чисто спекулятивно. Рубль, понятное дело, будет находится в режиме «американских горок» а-ля 2015-2016. Ну а когда эта череда банкроств пойдет и вокруг будет «все пропало!», вот тогда и надо смотреть на долгосрочные покупки именно наших акций, в первую очередь нефтегаза, которому уже никакие американские санкции будут не страшны, потому что «нефтедоллар» либо исчезнет, как класс, либо возродится через ОПЕК++, где будут договариваться о сокращении добычи Россия, Саудовская Аравия и США (последняя в лице нефтяных гигантов, перечисленных выше). А может и Сауди Арамко лучше купить тогда, если риал к тому времени будет отвязан от доллара: у саудитов в этом случае шансов на бОльшие территории лучше. Бразилию и Нигерию не советую, а казахская нефть давно в китайских руках, туда не пустят. Сроки до банкротств? Если смотреть «по старому, по олдскульному», то октябрь 2020-март 2021, но мир ускоряется, так что все может произойти быстрее.

Может ли «сланцевый» кризис привести к «Великой депрессии-2»? Может, если ситуация с банкротствами сланцевиков будет отдана «невидимой руке рынка». Но мне кажется гораздо вероятнее сработает «инстинкт самосохранения», кто бы не был президентом США.

Авто-репост. Читать в блоге >>> Ну и что гэп?

Ну и что гэп?

Ликвидные акции в рублях -2%, максимум, (часть малоликвидов вообще не среагирует, смотрим на Яндекс и энергетику), Си и -1% не «перешибет». Интересно, РИ пробьёт февральский минимум чуть ниже 150000 или нет? Нет, низкую волатильность короновирусом не возьмёшь, тут что-то посерьёзнее надо.

А с точки зрения дневных трендов и хорошо, что не торговали, набрали бы Си в лонг «на всю котлету» вчера при +1,5-2%%, а сегодня «бац, и вторая смена».

Авто-репост. Читать в блоге >>> Последние данные о короновирусе

Последние данные о короновирусе

Провинция Хубей: заразившихся 31728 умерших 974 выздоровевших 2258

Китай вне Хубея: 10927 42 1919

Мир вне Китая: 471 2 42

Итого в % к болеющим

Хубей: умерших 3.1% выздоровевших 7.1%

Китай вне Хубея: 0.4% 17.6%

Мир вне Китая: 0.4% 8.9%

Вывод.

1. Показатели смертности и выздоровления от вируса в Китае вне Хубея и в мире вне Китая статистически близки.

2. Смертность в Китае вне Хубея и в мире вне Китая статистически близка смертности от обычного гриппа.

Авто-репост. Читать в блоге >>> Статанализ с "полей короновируса"

Статанализ с "полей короновируса"

Новые данные

Провинция Хубей: заражённых 19665, умерших 549, выздоровевших 671

Китай без провинции Хубей: 8367, 14, 661 (у обычного гриппа примерно такая же статистика)

Вне Китая 257,2 (1 Гонконг, 1 Филлипины),9

Какие новые выводы можно сделать из новых цифр по сравнению со сделанными ранее?

1. Ситуация в Хубее продолжает оставаться «стабильно тяжелой», но рост выздоравливающих стабильно превосходит рост смертности.

2. Скорость распространения вируса в Китае за пределами Хубея резко упала, в остальном мире остается по прежнему низкой.

3. Скорости смертности и выздоровления не изменились, как в Хубее, так и в Китае вне его (вне Китая статистика недостаточна). При этом вне Хубея скорость выздоровления значительно превосходит рост смертности.

Авто-репост. Читать в блоге >>> Продолжаем анализ статистики короновируса

Продолжаем анализ статистики короновируса

Напомню данные на конец дня 31.01.2020

Провинция Хубей: заражённых 7153, умерших 249, выздоровевших 169

Китай без провинции Хубей: 4068, 10, 83 (у обычного гриппа примерно такая же статистика)

Вне Китая 153,0,0

А это опубликовано сегодня

Провинция Хубей: 11177 (+56.3%), 350 (+40.6%), выздоровевших 295 (+74.6%)

Китай без провинции Хубей: 6099 (+49.9%), 11 (+10%), 224 (+169.9%)

Вне Китая 183 (+19.6%),1 (н/д),0 (н/д)

Какие достоверные статистические выводы (с вероятностью ошибки меньше 0,05) можно сделать из этих цифр?

1. Скорость заражения в Хубее и в Китае вне его статистически неотличимы.

2. Рост умерших в Хубее существенно выше, чем в Китае вне его.

3. Рост выздоравливающих в Хубее существенно ниже, чем в Китае вне его.

4. Рост заражения вне Китая существенно ниже, чем в Китае.

Авто-репост. Читать в блоге >>> Из свежей статистики коронавируса

Из свежей статистики коронавируса

Провинция Хунань: заражённых 7153, умерших 249, выздоровевших 169

Китай без провинции Хунань 4068, 10, 83

Вне Китая 153,0,0

Что бы это значило?

Авто-репост. Читать в блоге >>> S&P500/M2 у "опасной черты"

S&P500/M2 у "опасной черты"

Приближается к уровню, с которого начался кризис-2008

Авто-репост. Читать в блоге >>> ЛЧИ: спекулянты и «соплежевалка»

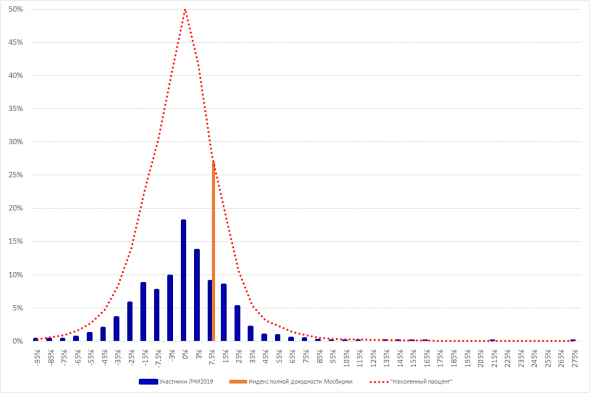

ЛЧИ: спекулянты и «соплежевалка»Как я уже писал раньше, после того, как биржа предприняла ряд шагов, делающих конкурс не интересным для рекламы брокеров и hftшников, результаты ЛЧИ стали хорошо отражать реальные результаты частных спекулянтов на российском финансовом рынке и, в-частности, развеивают миф о 95% спекулянтов, сливающихся «под нуль». В то же время они подтверждают и ряд неутешительных выводов о спекуляциях.

Какое распределение результатов дает нам основная номинация? А вот какое по срезу на утро 16 декабря (не думаю, что несколько дней внесли существенные изменения в сложившуюся картину)

«Накопленный процент» слева от нуля показывает % участников с убытком больше значения на оси абсцисс, представляющего из себя среднюю точку интервала доходностей, а справа от нуля % участников с прибылью больше значения на оси абсцисс.

Что мы видим на приведенной картинке? То, что мода распределения доходностей участников находится около нуля. Это подтверждает и среднее -1.04% и медиана +0.04% результатов участников. Таким образом, мы можем констатировать, что без учета брокерских комиссий спекуляции на отрезке в 3 месяца действительно являются «игрой с нулевой суммой». Видимо с учетом брокерских комиссий, не отражаемых в статистике ЛЧИ, та же торговля является «игрой со слабо отрицательной суммой».

Авто-репост. Читать в блоге >>> 10.12.2019 был исторический минимум волатильности на Si

10.12.2019 был исторический минимум волатильности на Si

Совсем Si «укатали» :(. Спасибо ФРС, немного отскочили. А RI идет на рекорд среднегодового минимума.

Авто-репост. Читать в блоге >>> "Вангуем кризис"

"Вангуем кризис"

Надо понимать одну ПРОСТУЮ вещь с точки зрения будущего курса рубля: пока нефть находится в «коридоре» 3200-4500 руб. за баррель никуда мы «из танка» не денемся

На картинке портфель 55% доллар и 45% евро. Может доллар сильно вырасти даже при нефти 3200-4500 руб. за баррель? Может, если вырастет к евро, но портфель останется в том же коридоре. А может и сильно упасть, если евро сильно вырастет к доллару.

А когда сильно вырастет доллар при несильных колебаниях евро-доллара? Если нефть будет ниже 3200 руб. не проколом, а всерьез. Какой у нас сейчас курс? Ну 63.5-64. Сколько должна стоить нефть, чтобы при курсе 63.5 стать меньше 3200 руб.? 3200/63.5=50.4$

Как видите, можно и укрепить рубль слегка при нефти 62$*63.5 руб.=3937 руб. Только кому это выгодно? Разве что ЦБ с его «таргетированием инфляции», но ЦБ у нас «вне рынка» с конца 2014-го, чтобы не говорили «конспирологи». Ну еще есть спрос-предложение, но собственно мы его влияние и видим на вышеприведенной картинке.

Авто-репост. Читать в блоге >>>

Мультисистема и ЛЧИ

Мультисистема и ЛЧИ

Никогда не смотрел за этой акцией, но результаты ЛЧИ заставили посмотреть. И что мы видим

Перед нами очевидный манипулируемый неликвид в течении нескольких месяцев перед(!) ЛЧИ. И как такую бумагу могли допустить к конкурсу?!!! На месте организаторов я бы не позорился, снял бы эту бумагу с конкурса и аннулировал по ней все результаты.

PS. Я ни в чем не обвиняю участников: воспользоваться чужой манипуляцией — это тоже искусство, только очевидно, что это не повторяемо.

Авто-репост. Читать в блоге >>> Мультисистема и ЛЧИ

Мультисистема и ЛЧИ

Никогда не смотрел за этой акцией, но результаты ЛЧИ заставили посмотреть. И что мы видим

Перед нами очевидный манипулируемый неликвид в течении нескольких месяцев перед(!) ЛЧИ. И как такую бумагу могли допустить к конкурсу?!!! На месте организаторов я бы не позорился, снял бы эту бумагу с конкурса и аннулировал по ней все результаты.

PS. Я ни в чем не обвиняю участников: воспользоваться чужой манипуляцией — это тоже искусство, только очевидно, что это не повторяемо.

Авто-репост. Читать в блоге >>> Торговать против "толпы" - это правильно?

Торговать против "толпы" - это правильно?

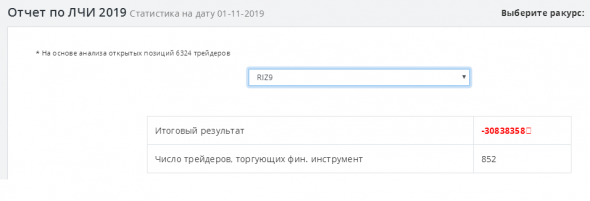

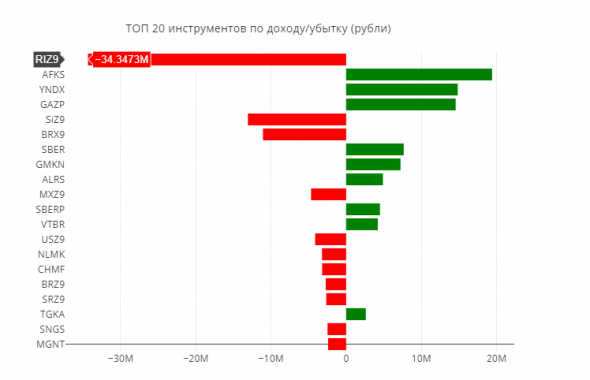

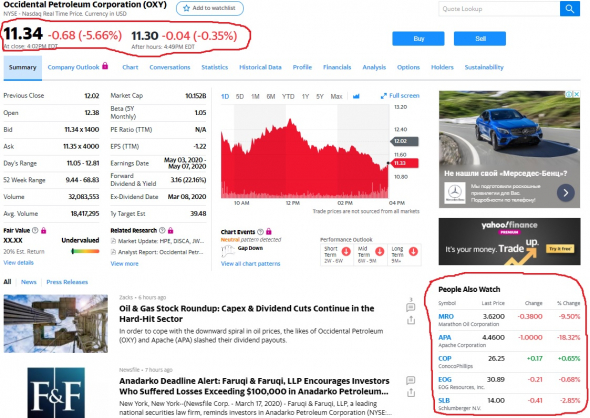

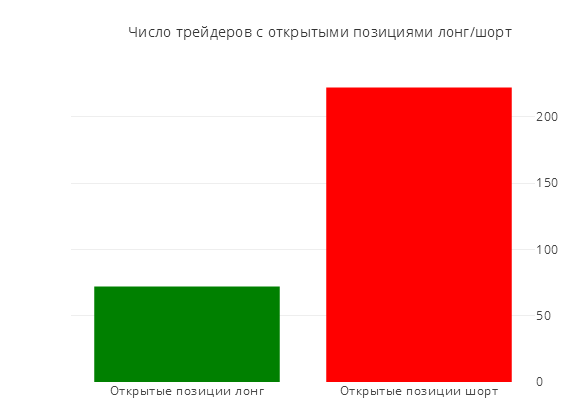

Существует мнение, что против «толпы» торгуют «контртрендовики», т.е. те, кто продает на росте и покупает на падении финансового инструмента. Однако статистика ЛЧИ с очень интересного сайта , до которого я добрался, говорит об обратном: «толпа» — это те, кто встает против движения

Вот открытые позиции по RIZ9 участников

Вот число участников по позициям

Авто-репост. Читать в блоге >>> Волатильность в Si рядом с минимумами с 2008-го года

Волатильность в Si рядом с минимумами с 2008-го года

Собственно график

Авто-репост. Читать в блоге >>>