Блог им. AMCapital |Перспективы Цифровых Финансовых Активов

- 03 июля 2023, 17:14

- |

За ЦФА будущее потому, что они выгодны как инвесторам, так и эмитентам. ЦФА будет становиться все больше, и на рынке будут появляться оригинальные ранее неизвестные инвестиционные возможности. Раскроем мысль подробнее:

В чем ценность ЦФА для инвестора?

1. Они позволяют убрать лишних контрагентов (брокеров, менеджеров, клиринговые центры и депозитарии), которые съедают дополнительные комиссии, а также связанные с контрагентами риски. Теперь права собственности, обязательства и требования по финансовым активам фиксируются в реестрах при помощи смарт-контрактов, исключая человеческий фактор.

2. Они расширяют линейку доступных для инвестиций активов и снижают порог входа. С ЦФА могут стать возможна покупка токенизированной версии урана или плутония, например.

В чем ценность ЦФА для эмитента?

Выпуск ЦФА происходит значительно быстрее и легче, чем выпуск обычных ценных бумаг. К дебютному выпуску облигаций готовятся год, а к последующим — по три месяца; дебютный выпуск ЦФА займет 3 месяца, а последующие — не более 2 недель.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. AMCapital |Комиссии за оплату цифровым рублем будут в разы ниже остальных

- 20 июня 2023, 12:05

- |

Банк России предложил установить комиссию для магазинов за прием к оплате цифровых рублей на уровне не более 0,3%. Для сравнения: тарифы для магазинов за прием к оплате банковских карт в среднем составляют 2,5%, а за использование Системы Быстрых Платежей (СБП) составляют 0,7%, в отдельных случаях — 0,4%.

За чей счет карусель щедрости?

— За счет Центрального Банка, который сам создает всю инфраструктуру для цифрового рубля.

Цены в магазинах станут ниже?

— Не надейтесь, просто теперь вместо банков, остаточная прибыль будет оседать у производителей и ритейлеров.

Можно забыть про кэшбеки

— Кэшбеки формируются как раз из этой достаточно большой комиссии банка. Кто будет платить кэшбеки по цифровому рублю? Разве что сам ЦБ, ну или ритейлеры.

А есть еще неочевидные подводные камни?

— Коммерческие банки потеряют значительную часть своего дохода, которую они сейчас формируют за счет комиссий на платежи. Терять они будут до 50 млрд рублей в год чистого дохода. В ведении банков останутся скорее всего только кредиты, накопительные счета и тд. Что означает, проценты по кредитам могут вырасти.

( Читать дальше )

Блог им. AMCapital |Как можно вывести доллары из России?

- 19 июня 2023, 12:49

- |

Комментарий носит исключительно образовательный характер и не является рекомендацией к каким-либо нарушающим закон действиям.

Перед этим нужно ответить самому себе на вопросы: «Зачем?» и «Сколько?»

💵Наличкой

Согласно закону, через границу разрешено провезти с собой наличную иностранную валюту в сумме, не превышающей $10,000 (по курсу ЦБ РФ на дату вывоза) на одного человека. Это немного, даже если подрядить на это всю семью. А еще это неудобно, да и откровенно говоря не нужно.

💳SWIFT-перевод в валюте на зарубежный счет

Но ведь от SWIFT нас отключили? Не совсем, точнее — не совсем все банки. Например, Газпромбанк, Райффайзенбанк, ЮниКредит Банк и еще несколько не отключили по разным причинам. Но в условиях санкций SWIFT это все равно непросто, дорого и не всегда заканчивается успехом:

— Перевод будет идти долго, так как иностранные банки тщательнее проверяют отправителя и получателя перевода;

— Перевод может быть отклонен;

— Перевод может зависнуть в середине пути, так как один из промежуточных финансовых посредников посчитал транзакцию подозрительной и заморозил ее;

( Читать дальше )

Блог им. AMCapital |Истории успеха стартапов и инвесторов в них. JD.com и Capital Today

- 01 июня 2023, 18:01

- |

В 2006 году основатель китайской компании электронной коммерции JD.com Ричард Лю искал инвестиции в размере $2 миллионов. Для этого он обратился в китайскую инвестиционную компанию Capital Today. Вместо $2 миллионов Capital Today решила инвестировать $10 миллионов. Это оказалось разумным шагом — когда JD.com стала публичной в 2014 году, эта доля стоила $2,4 миллиарда.

❔Рецепт успеха Capital Today

В 2006 году eBay только ушел из Китая после проигрыша в конкурентной борьбе за рынок с Taobao. После этого последовало десятилетие стабильного ежегодного роста на 25%+ китайской индустрии электронной коммерции, а продажи на этом рынке с 2007 по 2010 выросли с 56 млрд до 500 миллиардов юаней. Именно на этой почве была выкована огромная победа для инвесторов JD.com.

JD.com не нужно было уничтожать уже разросшиеся Alibaba и Taobao; он мог занять лишь небольшой процент рынка и все равно принести огромную прибыль инвесторам. Поэтому когда Ричард Лю обратился в Capital Today за помощью, представив свое видение «интернет-ритейлера с полным спектром услуг» с упором на логистику и попросил $2 миллиона, партнеры фонда решили выдать $10 млн.

( Читать дальше )

Блог им. AMCapital |Венчурный ажиотаж на ИИ стартапы продолжается. Не поздно ли поучаствовать?

- 26 мая 2023, 17:31

- |

Венчурные инвесторы и крупные корпорации, включая Microsoft и Google, продолжают проявлять неослабевающий интерес к стартапам в области генеративного ИИ. Как раз тогда, когда нам показалось «Ну куда уж больше?», во вторник инвесторы вложили $700 миллионов в два стартапа в области искусственного интеллекта — Builder.ai и Anthropic — что сигнализирует о продолжении повального увлечения искусственным интеллектом, который доминировал на венчурных рынках с конца прошлого года.

— Лидирует по сборам компания Anthropic со своей моделью генеративного ИИ по имени Claude — это основной конкурент ChatGPT. Компания привлекла $450 миллионов в рамках серии C под руководством Spark Capital при участии Google, Salesforce Ventures, Sound Ventures, Zoom Ventures и других.

— Лондонская компания Builder.ai привлекла $более 250 миллионов в рамках серии D под руководством Qatar Investment, при участии Authority, Iconiq Capital, Jungle Ventures и Insight Partners.

С таким количеством объявленных крупных раундов, когда ажиотаж на пике, нужно задаться вопросом, действительно ли заявляющие об ИИ стартапы используют генеративный ИИ в своем бизнесе, и более того — предлагают уникальный подход, а не копию ChatGPT.

( Читать дальше )

Блог им. AMCapital |Истории успеха стартапов и инвесторов в них. Mercari и United Inc.

- 25 мая 2023, 17:15

- |

В ходе IPO в июне 2018 года стартап Mercari привлек $1,2 млрд, в результате чего его оценка составила $3,7 млрд. Это сделало Mercari первым технологическим стартапом-единорогом и проложило путь другим стартапам. Японская компания United Inc. вложила $3 миллиона в раунд серии А в 2013 году, и всего через 5 лет ее доля стоила более $400 миллионов.

Рецепт успеха United Inc.

Основатель Mercari Синтаро Ямада был ветераном игровой индустрии, он уже продал свою первую компанию Zynga, о которой мы также писали. Ямада придумал идею Mercari после того, как путешествовал по миру и понял, что даже самые бедные люди имеют сотовые телефоны. Идея была в том, чтобы создать простое в использовании приложение-маркетплейс бюджетных товаров с уникальной системой доставки, которая позволяла бы отправлять товары анонимно из местных магазинов. Местные инвесторы, вроде United Inc. понимали, что в этом есть нечто особенное., чего не понимали иностранные инвесторы.

Они не понимали, что скромность бюджетов отдельных пользователей компенсируется их огромным количеством, не понимали они и местной специфики.

( Читать дальше )

Блог им. AMCapital |Эпоха IPO ушла? Только не на Ближнем Востоке

- 12 мая 2023, 13:55

- |

Согласно данным отчета EY MENA IPO Eye за первый квартал 2023, активность IPO в странах Ближнего Востока и Северной Африки в первые три месяца года оставалась высокой, несмотря на более слабые глобальные настроения.

Во всем мире в первом квартале 2023 года было проведено в общей сложности 299 IPO с привлечением $21,5 млрд, что на 61% меньше чем за аналогичный период прошлого года. Тем не менее регион MENA показал намного более живую динамику, чему поспособствовали различные стимулирующие инициативы правительств. В регионе состоялось 10 IPO, которые собрали в общей сложности $3,4 млрд, что представляют собой снижение количества IPO на 33% и снижение их стоимости на 14% по сравнению с первым кварталом 2022 года.

Результативность

В конце квартала акции 6 из 10 прошедших IPO компаний показали положительную доходность по сравнению с их ценой IPO, при этом Presight Al Holding PLC добилась наибольшего прироста в 146,3%. Крупнейшим в регионе и в мире IPO за минувший квартал стал выход на биржу ценных бумаг Абу-Даби (ADX) компании ADNOC Gas PLC, которая привлекла $2,5 млрд. Это уже шестая компания в группе компаний ADNOC (Abu Dhabi National Oil Company), которая проводит IPO.

( Читать дальше )

Блог им. AMCapital |Американская инфляция говорит о том, что ФРС прекратит повышение

- 10 мая 2023, 16:54

- |

Сегодня 10 мая в 15:30 по Мск вышли данные по апрельской инфляции в США. Данные показали: м/м = +0.4% (ожид +0.4% / пред +0.1%); г/г = +4.9% (ожид +5% / пред +5%) и базовый CPI = +5.5% г/г (ожид +5.5% / пред +5.6%).

На прошлой неделе ФРС повысила ставку на 0.25 пунктов, при этом отказавшись от продолжения риторики о необходимости дальнейшего повышения, что многие участники финансового мира сочли позитивным сигналом к смене политики. Председатель ФРС Пауэлл по классике сказал, что комитет будет ориентироваться на новые данные в принятие решений о дальнейшем повышении. И вот вышли главные данные, на которые ориентируется ФРС — инфляция.

Многие участники рынка в основном смотрят на показатель Inflation Rate YoY, который привязан к индексу потребительских цен и показывает их изменение за год, но регуляторы больше смотрят на показатель Core Inflation Rate YoY — это базовая инфляция, которая отражает долгосрочную тенденцию изменения уровня цен. И тот и другой снизились, но незначительно.

( Читать дальше )

Блог им. AMCapital |Крах банковской системы США опять на пороге?

- 05 мая 2023, 17:00

- |

Неопределенность продолжает нависать над банковской отраслью США и Европы, несмотря на заверения финансовых регуляторов и банкиров, что худшее позади, и банковская система остается сильной. На этой неделе акции региональных банков испытали резкое снижение после банкротства First Republic Bank и последующей продажи его JPMorgan — это было второе по величине банкротство банка в истории США и третье банкротство кредитора среднего размера за два месяца. Падение банковских акций усилилось после решения ФРС о повышении ключевой ставки еще на 0.25 пунктов.

Кто следующий?

Акции PacWest упали на 51% после того, как они признали, что рассматривают возможность выставления себя на продажу.

TD Bank Group и First Horizon Corp. в четверг заявили, что отменили запланированное слияние, сославшись на регулятивные препятствия. Также в четверг Western Alliance опубликовал отдельное заявление, в котором опроверг опубликованную в The Financial Times статью о том, что банк рассматривает возможность продажи — его акции упали на 38%. Они могут быть следующими.

( Читать дальше )

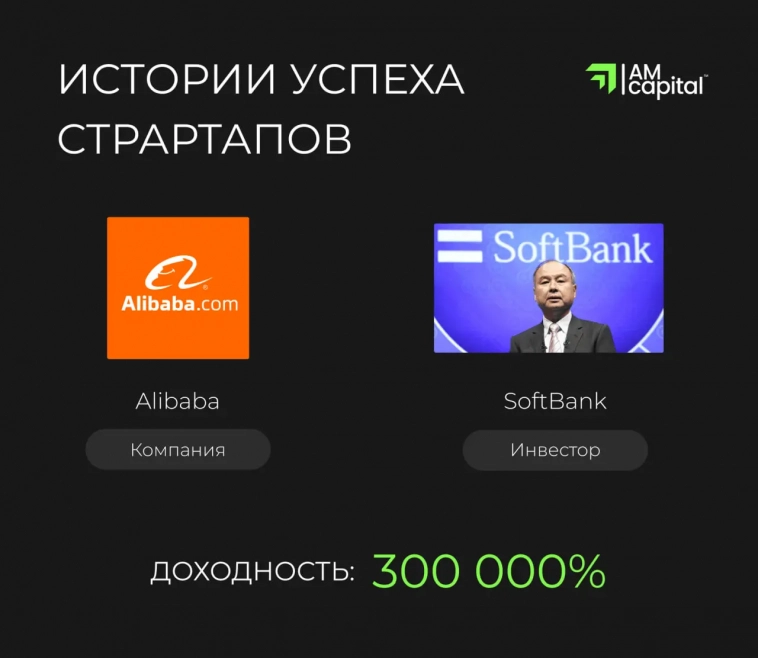

Блог им. AMCapital |Истории успеха стартапов и инвесторов в них. Alibaba и SoftBank

- 04 мая 2023, 16:52

- |

В 2014 году Alibaba продала акций на $22 миллиарда долларов, что было и остается крупнейшим IPO за всю историю. Капитализация компании перед стартом публичных продаж оценивалось в $167,6 млрд, однако дебют на публичном рынке дал Alibaba рыночную капитализацию в $231 млрд. В 2000 году японский телекоммуникационный гигант SoftBank инвестировал $20 миллионов долларов в покупку 34% акций Alibaba, на момент IPO доля SoftBank в компании оценивалась в более чем $60 млрд.

Рецепт успеха SoftBank и Масаёси Сон

Когда Softbank инвестировал, у Alibaba толком не было бизнес модели и доходности. Масаёси Сон, основатель SoftBank, принял решение инвестировать, потому что знал, что Интернет вот-вот изменит Китай, как он уже изменил Японию и Соединенные Штаты. В 1999 году он встретился с 20 потенциальными китайскими интернет-предпринимателями и в конечном итоге выбрал одного из них для инвестирования. Его звали Джек Ма. «Я инвестировал, руководствуясь своим чутьем» — сказал Сон.

Крах доткомов в 2000 году уничтожил до 99% рыночной капитализации SoftBank и почти 90% собственного капитала Масаёси Сона, но Китай и в частности Alibaba кризис почти не затронул, и доля в Alibaba позволила Сону и Softbank продолжать брать долги для финансирования операций и приобретений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс