Рассматривая отчёт Мостотреста по РСБУ за 2017, держал в уме вопрос: сможет ли компания с полученной мегаприбыли выплатить мегадивиденды. В ходе анализа появились сильные сомнения.

С одной стороны, отличные финансовые результаты. Подросла выручка и сильно выросла чистая прибыль, с 3,5 до 8,5 млрд. С другой стороны, анализ баланса и денежных потоков вызывает вопросы.

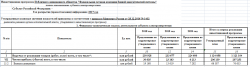

Баланс. Сильно выросла дебиторская задолженность (с 40 до 72 млрд), в ставнении с чистой прибылью всего в 8,5 млрд это серьёзная сумма. Заглянул в предыдущие отчёты – раньше дебиторка была на порядок меньше (5-10 млрд). Просроченная дебиторка как была 10 млрд, так и осталась. Плюс резерв по сомнительным долгам подрос почти на 1 млрд и составил почти 6 млрд. Учитывая специфику отрасли, в этом вижу достаточно большие риски. Вместе с дебиторкой выросла и кредиторская задолженность, с 71 до 82 млрд, и что совсем нехорошо – кратно выросла просроченная кредиторка – с 1 до 4 млрд. Нет денег для своевременной оплаты подрядчикам? Долг растёт. Займы выросли с 13,5 до 21 млрд, причём это в основном банковские кредиты.

ОДДС. Операционный поток был в прошлом году +4 млрд, в 2017 стал минус 16 млрд. За счёт выдачи займов на 71 млрд, в основном «своим» на 63 млрд. Здесь есть нюанс, выдачу-возврат займов и получение процентов по ним Мостотрест отражает в операционной деятельности, хотя обычно это в финансах или в инвестициях. Но если убрать из операционной деятельности эти займы, будет ещё хуже: 2016 – плюс 10 млрд, 2017 – минус порядка 20 млн. Картина не радужная. Инвестиционные операции добавили пессимизма (-0,6 млрд против +2,9, причём это за счёт неполучения в 2017 доходов от участия в других организациях). Финансовые операции, которые состоят в основном из получения и возврата займов, картину не сгладили и при выплаченных дивидендах 5,3 млрд общий денежный поток составил минус 15 млрд.

При таких вводных хорошая дивидендная доходность представляется уже маловероятной. Максимум выплат дивидендов был 3 млрд, причём выплата не очень кореллирует с чистой прибылью: в 2013 при ЧП 2,3 млрд на дивы отдали 2, в 2014 при ЧП в 6 млрд на дивы ровно те же 2.

Считаю, что наиболее вероятна выплата суммы 3 млрд, как в последние 2 года. За вычетом промежуточных 2,4 млрд – 0,6 млрд, на бумагу скромных 2 рубля.

Посмотрим на реакции рынка. В начале ноября вышла новость о промежуточных дивидендах и о прибыли за 3 кв по РСБУ 9 млрд. Цена доехала на этом на 167. Дивидендный гэп пока не закрыли. Судя по отчётности РСБУ, 4 квартал ничего не добавил к чистой прибыли за год, видимо поэтому рынок на годовой отчёт никак не отреагировал. Плюс добавляет неясность с возможной продажей компании обратно Ротенбергу.

Перспективы компании не очень понятны.

1. Компанией пока владеет НПФ, который заинтересован в извлечении прибыли из вложений путём дивидендов. Пока компанией владел Ротенберг, на дивиденды выплачивались по 2 млрд в год. НПФ поднял планку и два года платили 3 млрд. Что будет при обратной смене собственника, неясно.

2. Ротенберг уже под санкциями. Как повлияют санкции на компанию? Возможно, что никак.

3. Заканчивается большой контракт по строительству Крымского моста. Что дальше? Есть тема со строительством моста на Сахалин, вполне вероятно, что его отдадут Ротенбергу, это будет большой позитив для компании.

4. Настораживает нарастание дебиторки. В заказчиках госкомпания. Что будет при бюджетном дефиците? Вполне возможно, что придётся тот же сахалинский мост строить за счёт собственных и заёмных средств.

5. Выборы прошли так, как надо компании.

Я заходил в бумагу год назад, после отчёта, тогда цена была в районе 100. Сейчас за 150 бумага при непонятных перспективах и отраслевых рисках уже не так интересна. Считаю, что в целом бумага краткосрочную идею пока отыграла (рост курсовой стоимости +50% и дивиденды +18%) и думаю о выходе. Ждём отчёта по МСФО и результатов первого квартала, сделки по обратной продаже компании и особенно новостей о новых проектах.