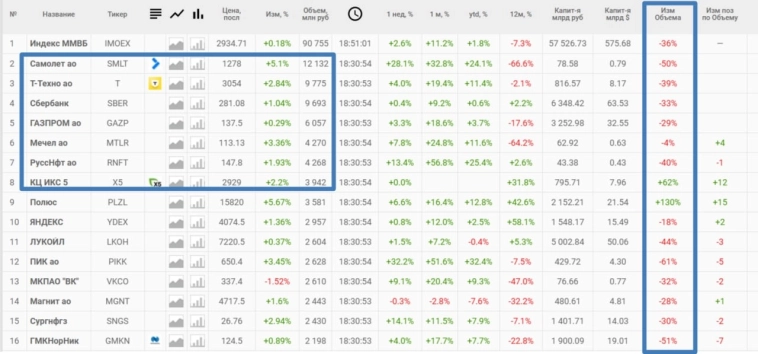

Безыдейный боковик в индексе продолжается 10-ый день.

Вышли данные по инфляции, годовая растёт,

реакции также никакой уже.

Это хорошо или плохо ?

Я вот не понимаю.

Годовая же увеличивается?

Караул или нет?

Рынок не знает, что ему делать дальше.

Интересно, что про курс доллара и про нефть теперь забыли совершенно, все смотрели и пытались делать вид, что торгуют инфляцию и ставку.

Ну и созвона ждали и ждут, переговоров и еще всего ждут, очаровавшись чуть ли не снятием санкций.

Разочарование может быть диким и мощным.

Облигации сливают уже который день, и это явно не для того, чтобы переложить в акции эти деньги.

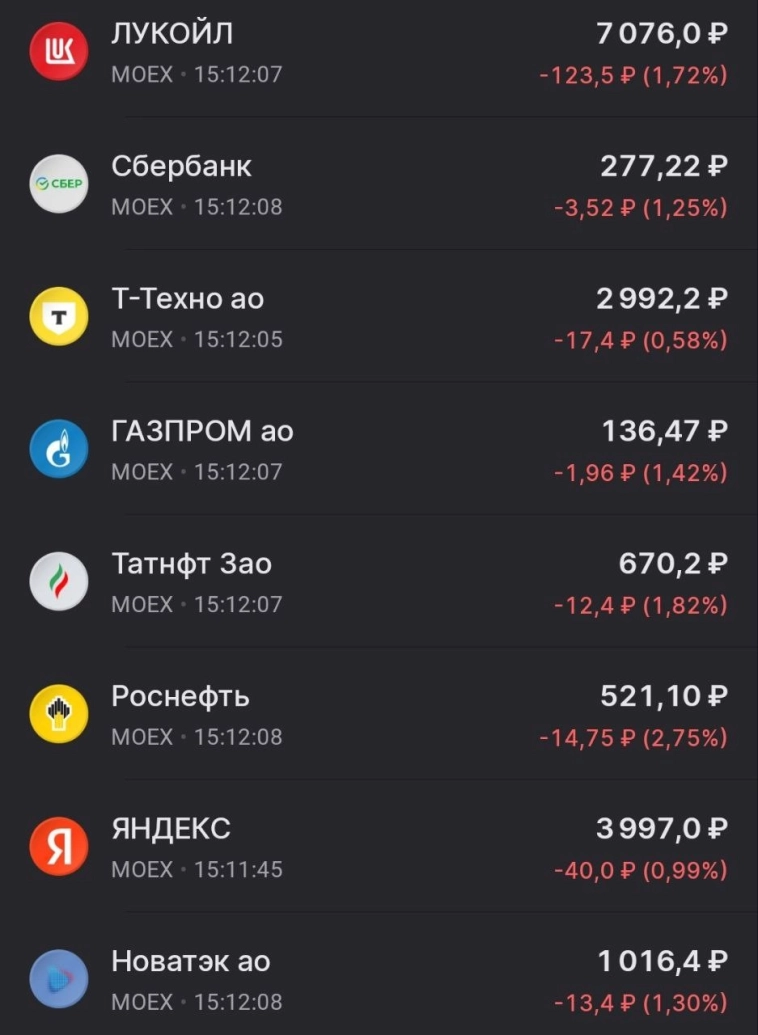

При этом многие акции уже достаточно долгое время в нормальном нисходящем тренде торгуются.

AROMATH — едко и метко о фондовом рынке.

Авто-репост. Читать в блоге >>>