Блог компании ЦентроКредит |Ожидания дефицита базовых металлов

- 20 января 2022, 13:36

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Ключевой основой рынка базовых металлов за последние 18 месяцев были устойчивые условия совокупного дефицита. Теперь мы ожидаем продолжения этих фундаментальных тенденций в 2022 году — дефицит по всем ключевым видам рафинированных металлов. Мы предполагаем глобальный дефицит рафинированной меди в этом году на уровне 190 — 200 тыс. тонн. Рассматривая ситуацию на рынке никеля, мы ожидаем дефицит в 30 – 35 тыс. тонн. В то же время на рынке цинка мы предполагаем дефицит в 370 – 380 тыс. тонн. В первую очередь это связано с тенденциями роста спроса в прошлом году, а также сокращением поставок материалов в результате европейского энергетического кризиса, особенно на рынке цинка. Масштаб сокращений производства, объявленных в Европе во второй половине четвертого квартала, оказал значительное влияние на балансы данного металла в первом полугодии 2022 года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Блог компании ЦентроКредит |Обзор рынков газа

- 26 ноября 2021, 21:00

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

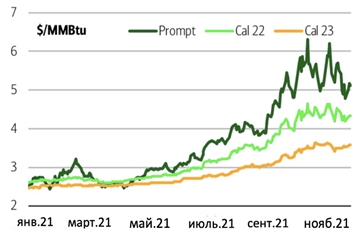

США: После роста до максимума в 6,31 доллара за баррель в начале октября цены на природный газ в США начали снижаться, в настоящее время они торгуются на уровне около 5 долларов за баррель.

Цены на газ (в британских тепловых единицах)

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 24 ноября 2021, 11:29

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Снижение на российском рынке

Неделя на российском рынке началась с ощутимого снижения. Этому послужили эскалация напряжения на украинской границе и введение локдаунов в ряде стран.

На прошлой неделе Австрия ввела полный локдаун и обязательную вакцинацию. На фоне новостей, касаемо введения новых локдаунов и антиковидных ограничений Германии, Чехии, Нидерландов и Словакии, а также опасений о замедлении роста спроса на нефть, цены на данное сырье снизились на более чем 3%. Однако, стоит отметить, что спрос продолжает оставаться на довольно высоком уровне.

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 16 ноября 2021, 19:02

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Отчетности и дивиденды

• Совет Директоров компании “Магнит” вынес решение о размере выплат дивидендов. Доходность составит 4,34%. Дивидендные выплаты ожидаются 31 декабря.

• “Алроса” представила финансовую отчетность по МСФО за 3 квартал 2021 года. Мы отмечаем хороший свободный денежный поток и сокращение долга.

• “Русагро” представила хорошую финансовую отчетность по итогам 3 квартала 2021 года. На фоне этого бумага продолжает расти.

• “Роснефть” также представила финансовую отчетность по итогам 3 квартала 2021 года.

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 09 ноября 2021, 17:06

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Новости рынков

• Состоялось заседание ОПЕК+. Решение по добыче нефти не было изменено.

• Состоялось заседание ФРС. Сворачивание экстренного стимулирования начнется в ноябре. Изначальными этапами станут сокращение выкупа активов на 15 миллиардов долларов в месяц. Ключевую ставку было решено оставить без изменений.

• 12 ноября станет известно, какие компании войдут в индекс MSCI.

• Китайский девелопер “Evergrande” продолжает постепенно выплачивать по своим обязательствам. Однако, многие другие китайские компании находятся на грани неликвидности.

• Бразильский цифровой банк “Nubank” выходит на IPO. Его стоимость может достигнуть 55 млрд долларов.

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 03 ноября 2021, 13:34

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ОТЧЕТНОСТИ

• “ИНТЕР РАО” также продемонстрировала отчетность по РСБУ по итогам 3 кварталов. Финансовые показатели увеличились.

• В 3 квартале “ВТБ” обновил рекорды финансовых показателей по МСФО. Ожидаются дивиденды в размере 50% от чистой прибыли.

• “Сбербанк” представил отчетность по МСФО за 3 квартал. Финансовые показатели значительно возросли.

• “Магнит” также продемонстрировал финансовые показатели по итогам 3 квартала. Наши ожидания оправдались и показатели значительно увеличились.

• “РОССЕТИ” представили отчетность по итогам 9 месяцев. Сумма чистого убытка практически не изменилась.

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 26 октября 2021, 17:12

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

События (рынки)

• ФРС планирует начать сворачивание экстренного стимулирования в ноябре.

• Мы предполагаем наличие дефицита на рынке угля Китая. Власти ввели верхнюю границу установки цен на уголь, которая превышает текущие цены.

Ожидаемые отчетности:

• Мы ожидаем хорошую отчетность “Магнита” и выплату высоких полугодовых дивидендов. Ожидаемая годовая доходность составляет 9,5%.

• 27 октября ожидается финансовая отчетность “ВТБ”. Мы предполагаем высокие показатели по итогам 9 месяцев.

Отчетности

• “Группа X5” представила хорошую отчетность по итогам 9 месяцев. Однако, доля электронного бизнеса в общей выручке практически не изменилась.

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 19 октября 2021, 20:24

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

• Компания “Северсталь” представила финансовую отчетность за 3 квартал. Показатели возросли в соответствии с нашими ожиданиями. Также были рекомендованы дивиденды, доходность которых составит 5,44%.

• В этом месяце также ожидаются отчетности “ММК” и “НЛМК”. Мы ожидаем хорошие финансовые показатели “НЛМК”. Однако, наши ожидания по отчетности “ММК” снизились.

• Акции “Русала” продолжают возрастать на фоне роста цен на алюминий. Мы предполагаем, что в ноябре компания попадет в индекс MSCI, также как и корпорация “ПИК”. Существуют сомнения по поводу прохождения “ММК” в индекс, все же мы предполагаем, что этого не произойдет.

• Корпорация “Лукойл” представила отчетность по итогам 3 квартала. Показатели возросли, однако, незначительно.

• Олег Тиньков рассчитался с налоговой США. Риски продажи теперь отсутствуют. Также возрастает и прибыль компании. На фоне этого бумага выглядит хорошо.

• Акции “Петропавловска” возрастают на фоне озвученных планов о восстановлении производства.

• Продолжается рост цен на сталь, цена проката возрастает, как в России, так и в Турции. Это может стать позитивом для финансовой деятельности металлургических компаний.

• Цены на газ продолжают колебаться от 1000 до 1300$. Несмотря на это, мы позитивно настроены в отношении Газпрома и ожидаем высокие дивиденды летом 2022 года.

• Цены на уголь продолжают возрастать. Это несомненно является позитивом для таких компаний, как “Евраз”, “Распадская” и “Мечел”. Мы ожидаем значительный рост показателей в отчетности “Мечел” и хорошие показатели “Евраза” в ноябре. Распадская уже предоставила отчетность по итогам 3 квартала, финансовые показатели продемонстрировали рост.

• На энергетическом форуме был выдвинут вопрос о внесении дивидендов в тариф для “Россетей”. Данная поправка станет позитивом для владельцев акций.

( Читать дальше )

Блог компании ЦентроКредит |Состояние повышенной тревожности.

- 08 октября 2021, 13:17

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

В последние 2 недели настроения на фондовом рынке изменились в сторону ухудшения. Поводы для беспокойства возникают по поводу целого ряда довольно не связанных между собой оснований, однако их можно сгруппировать на: 1) риски более серьезного и продолжительного инфляционного давления, что уже приводит к пересмотру сроков ожидаемого ужесточения монетарной политики ФРС и другими ЦБ и: 2) риски замедления экономического роста, во много связанные с замедлением в Китае.

Среди факторов, способных оказать повышательное давление на инфляцию следует выделить:

• Засухи и неурожай в Бразилии (в частности сахара, апельсинов и кофе);

• Ожидаемая нехватка азотных удобрений (многие производства в мире останавливаются из-за высоких цен на газ), которая так же грозит плохим урожаем и дефицитом продовольствия;

• Остановки промышленных предприятий, в том числе в агросекторе, в Китае из-за ограничений на потребление электроэнергии. Этот кризис начался недавно, у него есть целый комплекс причин, и пока сложно сказать, как долго он продлится и каков будет масштаб последствий. Однако, учитывая факт того, что власти долгое время не повышали (а понижали) тарифы на электроэнергию для промышленных предприятий, и сейчас готовы их пересмотреть, можно ожидать заметного повышения цен и конечной продукции.

• Задержки сроков морских (и не только) перевозок и рост их стоимости;

• Все еще присутствующий дефицит полупроводников;

• Высокие темпы роста цен на покупку и аренду недвижимости в США (которая имеет большой вес в расчете инфляции в этой стране)

( Читать дальше )

Блог им. CCB |Новости российского и зарубежного рынков

- 07 октября 2021, 16:48

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

• Цены на уголь продолжают возрастать и бить рекорды. Это позитивно сказывается на финансовой деятельности компаний “Евраз” и “Мечел”.

• Цены на нефть остаются на высоком уровне на фоне возрастающих цен на газ и уголь. В соответствии с этим, стоимость акций “Газпрома” вновь достигла исторического максимума.

• В конце месяца будут опубликованы отчетности множества компаний по итогам 3 квартала 2021 года. Мы акцентируем внимание на отчетности Магнита. Мы также ожидаем хорошие отчетности “ММК”, “Северстали” и “НЛМК”.

• У компании “Русал” есть все шансы в ноябре попасть в индекс MSCI.

• В компании “Петропавловск” ожидаются изменения. Главный акционер корпорации, возможно, продаст свои активы.

• Олег Тиньков урегулировал вопросы с налогами в США. Сумма, которую ему будет необходимо выплатить, составляет 500 млн долларов. • Произошло собрание ФРС. Было озвучено, что сворачивание экстренного стимулирования, возможно, начнется в ноябре.

• Китай продолжает оказывать поддержку корпорации “Evergrande”. Осуществляются вливания ликвидности в рынок и государственные компании получают задачи по выкупу частей корпорации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал