Saudi Aramco отчитались за 2020 год

Вышел отчёт главного нефтяного конкурента РФ из-за которого плохо спит глава Роснефти — Saudi Aramco, одной из крупнейших компаний мира (выше по капитализации только Apple). Коротко по результатам за 2020 год:

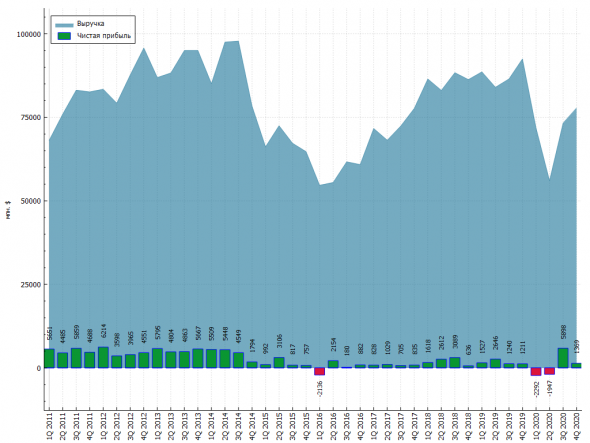

• чистая прибыль снизилась 44% г/г до 50 млрд $.

• CAPEX порезали на 18% до 27 млрд $, в 2021 планируют увеличить до 35 млрд $.

• FCF упал 37% до 49 млрд $.

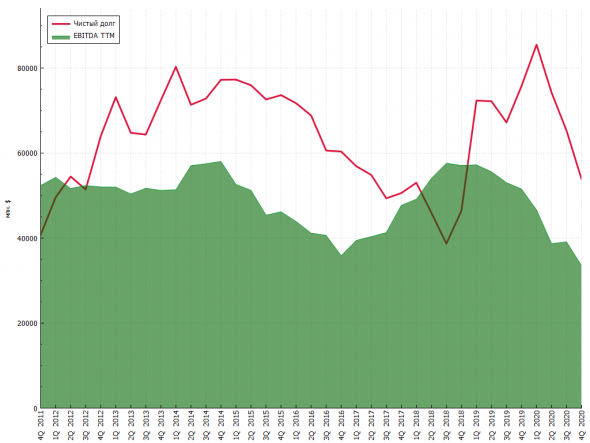

• дивидендов выплатили 75 млрд $ (получается в долг).

• средний объем добычи за 2020 был 9.2 млн баррелей в сутки. Возможности добычи (которые показывали в апреле 20 года) — 12.1 млн баррелей в сутки.

• наращивают объем добычи газа и переработки нефти. Хотят стать крупнейшими в нефтепереработке путем реорганизации Downstream.

Вывод: теперь понятно, какая из нефтяных компаний практически не пострадала от COVID-19. По сути управляют картелем ОПЕК+, являясь магами-волшебниками, которые могут установить как отрицательные, так и запредельно высокие цены на нефть.

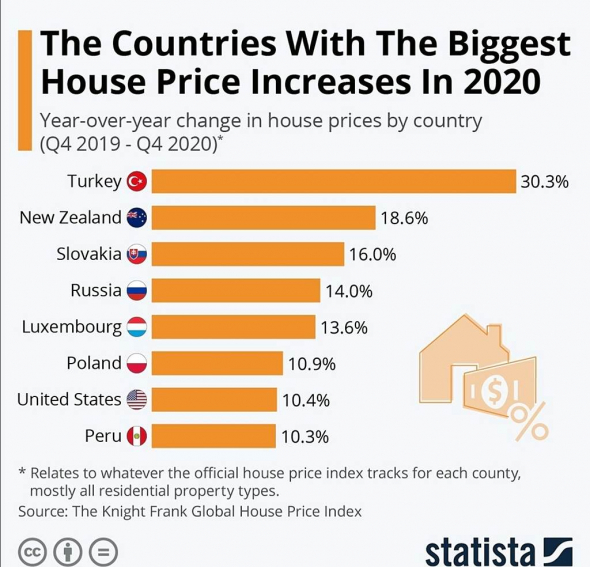

Вероятно в ближайшее время spo saudi aramco на европейских, китайских или американских биржах, это давний план наследного принца, но для этого нужны высокие цены на нефть. Еженедельные инфовбросы про хуситов и их атаки на сауди арамко этому пока благоволят.

Авто-репост. Читать в блоге

>>>