Сравнительный анализ

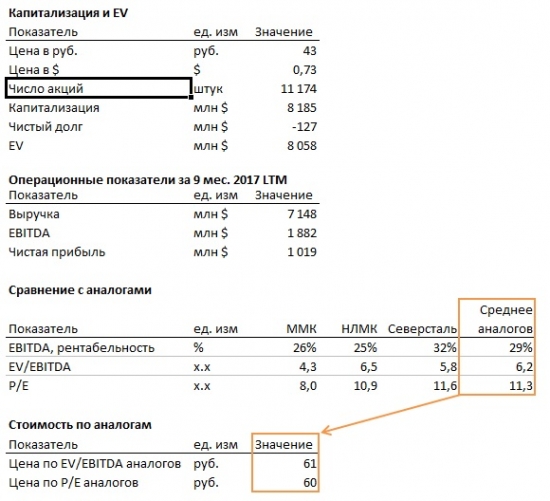

Выбирая себе в портфель бумаги промышленных компаний заинтересовала ММК. На первый взгляд акция показалась недооцененной. P/E составляет всего лишь 8,0 (учитывая отрицательный Net Debt, хорошую 26% EBITDA маржу, а также более высокие мультипликаторы аналогов P/E=10,9).

К тому же компания в 2017 г. начала направлять не менее 50% свободного денежного потока на дивиденды, что потенциально может обеспечить высокую дивидендную доходность (при падение затрат на обслуживание долга и инвестиционных затрат).

Объемы производства ММК с учетом текущих мощностей на максимуме

Согласно данным отчета ММК за 9 мес. 2017 наблюдался незначительный рост объемов производства продукции компании по сравнению с 9 мес. 2016 г.:

При этом наблюдается почти 100%-ная загрузка мощностей ММК.

Как я понимаю дальнейшее увеличение производства возможно только за счет приобретения/обновления мощностей.

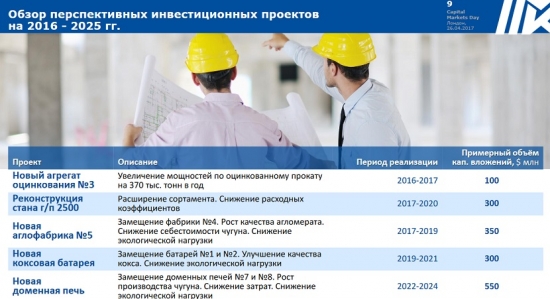

Инвестиционная программа не предполагает значительного прироста мощностей в 2018

Инвест. программа предполагает несущественный рост мощности в 2018 г., а именно увеличение мощности по оцинкованному прокату на 370 тыс. т, что при текущих ценах и объемах производства может повысить выручку только на 3%.

Пессимизм в прогнозируемых ценах на сталь в 2018 г.

Согласно отчету ММК за 9 мес. 2017 г. выручка компании увеличилась на ~37% по сравнению с 9 мес. 2016 г. в основном за счет роста цен на товарную металлопродукцию на $150 или ~36% (см. Пресс-релиз по итогам 9 мес. 2017 г.).

Что будет с ценами в 2018 г.?

Ассоциация Worldsteel (включает 160 компания, отвечающих за 85% мирового производства стали) ожидает падение темпов роста потребления стали в 2018 г. По прогнозам ассоциации реальный рост мирового спроса на сталь составит лишь 1,6% по сравнению с оценкой в 2,8% за 2017 г.

Прогнозируемое падение темпов роста мирового спроса связано с несколькими причинами:

- Китай (мировой лидер по производству стали) закрыл большую часть устаревших и нелегальных индукционных печей, что приведет к отсутствию роста потребления в 2018 г.

- Снижение прогноза по спросу на сталь в Индии (3ья по объемам потребления страна) до 4,4% в 2017 и на 5,7 процента в 2018, по сравнению с апрельскими прогнозами в 6,1% и 7,1%

- По данным Julius Baer: "Сокращение производства в Китае в зимний период оказывает большее, чем ожидалось, давление на рынок стали, запасы которой уже упали до многолетних минимумов. Мы сохраняем осторожный взгляд на рынок и ожидаем снижение спроса на металл в течение 2018 года, тогда как на рынке железной руды будет сохраняться избыточное предложение"

+ мультипликаторы ниже аналогов

+ хорошая дивидендная политика

+ отрицательный чистый долг.

+ цены, привязанный к доллару

- Высокая загрузка мощностей и отсутствие потенциала роста объемов производства в натуральном выражении в 2018 г. (инвест. программа предполагает несущественный рост мощности в 2018 г.)

- Наибольшим риском является ожидание мирового падения спроса на сталь и, как следствие, падения цен на сталь, которые в последнее время показывали очень существенный рост и находятся на высоком уровне.