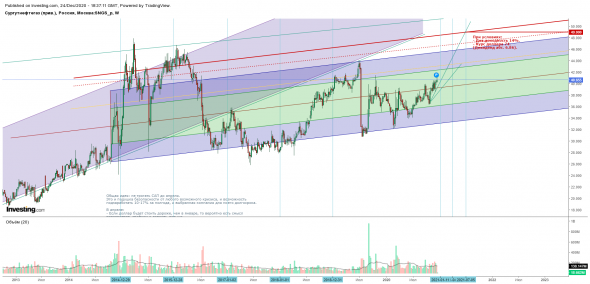

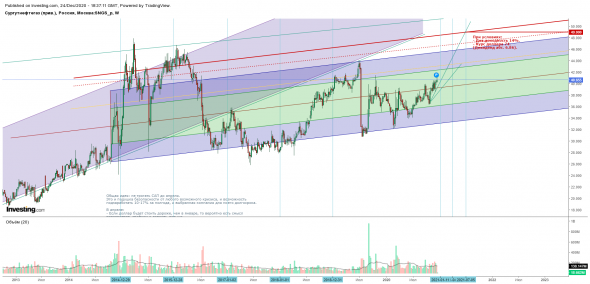

СурПреф этюд-перспектива.

Мои расчеты по СурПрефам представленные графически:

Не претендую на то, что моя формула абсолютно верна (тем более старая давала значения немного ниже), но она дает значения достаточно близкие к тем, что прогнозируют остальные источники.

Как вводные взял курс доллара в 74 рубля (считаю, что диапазон 73-75 на 31 декабря наиболее вероятен, и решил взять среднее из него), другой вводной взял дивидендную доходность в 14%. Ранее в «тучные» годы див. доходность ниже 17% не падала, НО тогда и ставки ЦБ были значительно выше, и дивдоходность остальных компаний-лидеров повыше. Кроме того (14%+2.5%) (минимальный, и пока ожидаемый в 2022м) /2 = 8.25% годовых (+ не надо ждать года).

Для подобных вводных максимум получился на уровне ~49 за бумагу (Дивиденд: 6,86 ₽).

Что может еще позитивно повлиять на цену?

1. Рост курса доллара в оставшуюся неделю (каждый рубль к цене доллара по моим расчетам равно увеличению див.доходности ~0.77%).

Авто-репост. Читать в блоге

>>>