Блог им. Foudroyant |Сейчас самое время собирать долгосрочный инвестиционный портфель

- 02 октября 2022, 10:54

- |

Почему-то многие инвесторы сейчас паникуют, распродают свои портфели и бегут из страны.

А я вот наоборот, решил с сентября 2022 года направлять 50% прибыли от алготрейдинга на создание многолетнего инвестиционного портфеля. Сейчас его можно собрать по очень хорошим ценам. Давно к этому готовился, но по высоким ценам, во время всеобщей радости от бурного роста, брать не хотел. И вот настало время низких цен — время действовать. Будет ещё падать — отлично: буду собирать по ещё более хорошим ценам.

Продам, когда снова везде начнут бродить стада случайно разбогатевших распальцованных хомяков, с понтом заявляющих, что алготрейдинг не нужен, нужно просто покупать и держать. Но не раньше, чем через 3 года.

Блог им. Foudroyant |15-летний боковик на СП500

- 02 сентября 2021, 09:31

- |

Берём логарифмический график СП500...

Так-так-так, что же мы видим?

Опа: 15-летний боковик 1998-2014 гг.

Вот бы поговорить с инвесторами в «Купи и держи», которые начали инвестировать в Америку в 1998 году и закончили до 2014 года.

Довольны ли они своими результатами?

Что они думают о стратегии «Купи и держи»?

Блог им. Foudroyant |Что хотел сказать комментатор?

- 27 августа 2021, 09:20

- |

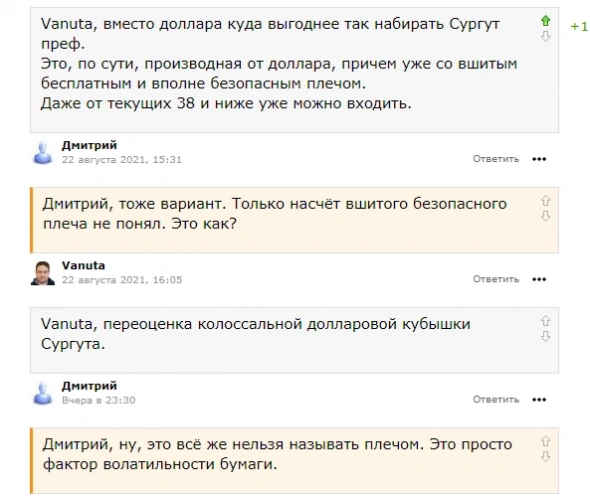

На скринах ниже моя переписка с одним из комментаторов. Он мне что-то объясняет. Чувствую, что что-то интересное, но не могу понять.

У кого есть педагогический дар, объясните понятным языком.

( Читать дальше )

Блог им. Foudroyant |Индикатор Шадрина

- 10 августа 2021, 16:54

- |

А ведь у нас теперь есть новый индикатор, вроде «Анти-Вася» — «индикатор Шадрина».

Как понять, что большая коррекция близка?

Следите за Шадриным!

Если он начал «инвестировать на плечи»(что?!), увеличивая их всё больше и больше - значит инвесторы-долгосрочники расслабили булки, и им скоро вставят.

Блог им. Foudroyant |Начался цикл повышения ставок в России?

- 24 июля 2021, 10:40

- |

Что-то у меня возникли подозрения, что в России начался цикл повышения ставок.

Если это так, то скоро начнётся многолетний медвежий рынок?

А это значит:

1. Все инвесторы смогут докупиться по ценам в 2-3 раза ниже текущих.

2. Смогут закупаться по низким и постоянно снижающимся ценам несколько лет подряд.

3. Доходность дивидендных бумаг вырастет.

4. Среднюю цену в портфельных пакетах акций удастся сместить вниз в разы.

5. Можно будет докупиться на дне, а через год — ещё раз, на следующем дне, а ещё через год — на следующем, по ещё более вкусным ценам.

Спешите воспользоваться возможностями!

Блог им. Foudroyant |Как ломаются алготрейдеры

- 06 июля 2021, 10:44

- |

По итогам 2020 и половины 2021 года стала понятна наилучшая стратегия для этого «пилящего» роста: «купи и держи», без стопов и без шортов. Конечно же, понятна она стала задним числом.

И конечно же, как только большинство приспособится к такой торговле, рынок поменяется и сольёт всех, кто торгует без стопов и шортов.

Но речь не об этом. А о том, что многие трейдеры (в том числе алгоритмисты) оказались разочарованы своими результатами по сравнению с «купи и держи» за этот отрезок времени. И стали «переходить в инвесторы» или менять свои стратегии на «купи и молись» в стиле «Пульса».

То, что так сделали интуитивисты, это понятно. Они вообще склонны отклоняться от своих же правил.

Но, к удивлению, это стали делать и многие из тех, у кого есть формализованные стратегии. Не буду называть по именам, но мне попадались соответствующие комментарии.

Это как раз тот случай, когда робот не спасает от тильта.

Когда трейдер умом понимает, что всё нормально и менять ничего не надо — а надо лишь переждать — но всё равно не может удержаться:

( Читать дальше )

Блог им. Foudroyant |Девушки и "Хомячий рай"

- 13 марта 2021, 13:42

- |

Помню, что в конце 2017-го года на сайтах знакомств была такая тенденция: в довольно большом количестве анкет, девушки в кружевных трусах, по виду не обременённые интеллектом, указывали в качестве своих интересов криптовалюты и криптотрейдинг. Тогда я подумал: «Ну всё, скоро обвал крипты».

А сейчас пошла новая тенденция: точно такие же девушки в точно таких же анкетах на тех же сайтах всё чаще указывают в качестве своих интересов инвестиции на фондовом рынке и трейдинг! И теперь я снова понимаю — конец «хомячьего рая» близок.

Инвесторы, берегите карманы.

Блог им. Foudroyant |О перераспределении капитала между активами

- 07 января 2021, 15:45

- |

Многие используют такое правило управления капиталом:

«Если в каком-то инструменте появился тренд, то перераспределить в пользу этого инструмента капитал из других инструментов. Если в какой-то акции повысили дивиденды, то набрать её побольше».

Но разве в этом есть смысл? Ведь мы не знаем, продлится ли этот тренд после того, как мы увеличим лимиты. И не повысят ли так же дивиденды завтра в остальных бумагах, в которых мы лимиты уменьшили.

Наверное, лучше всё же держать равный объём во всех позициях, независимо от того, какая там волатильность в последние дни и недели и какие там дивиденды. Это стратегически более верно.

Кто не согласен — обоснуйте.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс