В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 237 440,10 руб.

- Результат за неделю +80 578,50 руб.

- Доходность портфеля: +179,68%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

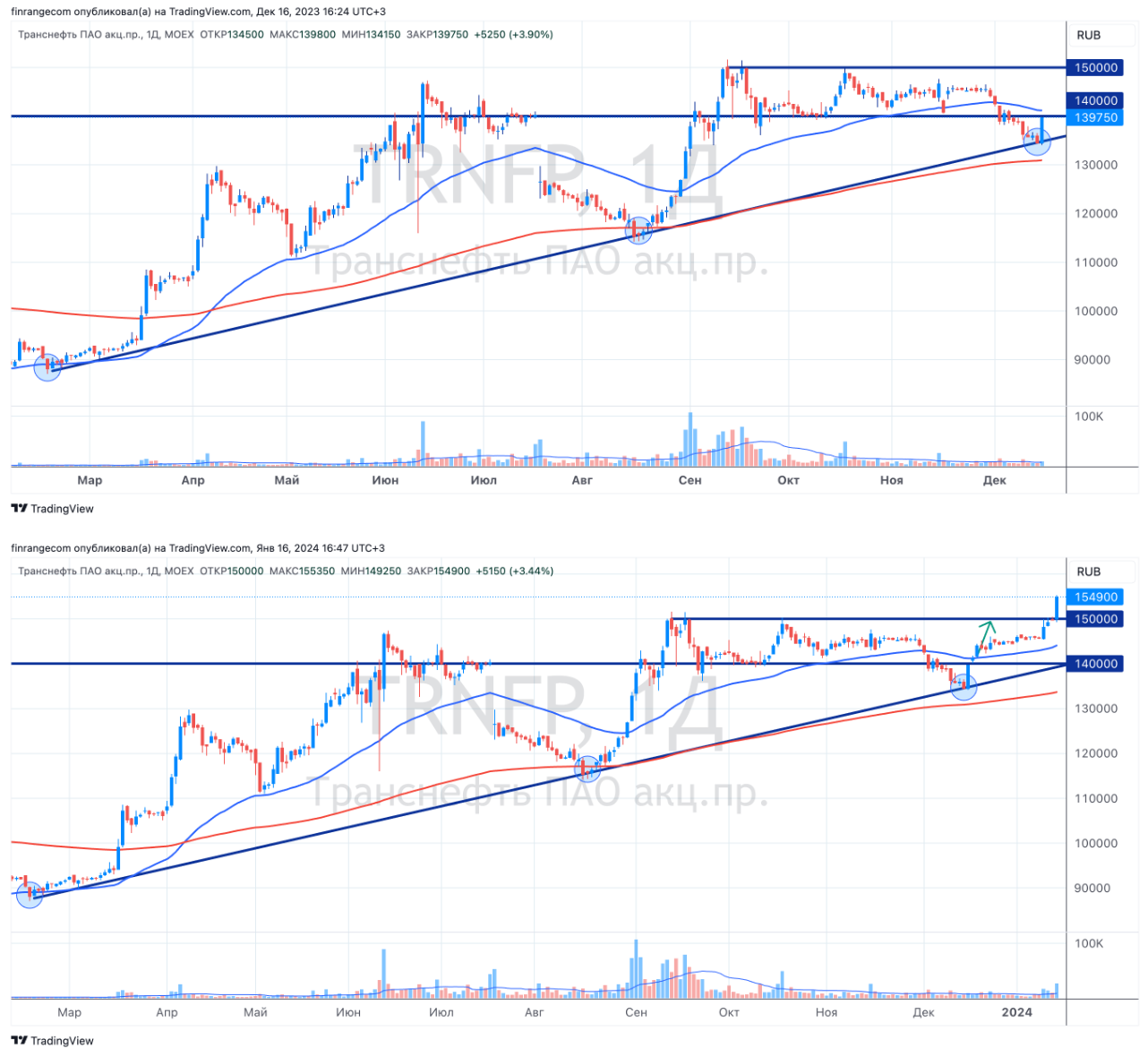

Эта неделя вышла более удачной, чем предыдущая. Шорт, открытый на прошлой неделе начал реализовываться. Акции почти до нашей цели. Также, к бумажной прибыли привели привилегированные акции Сургутнефтегаза, которые вышли из зоны консолидации. Но, большую прибыль принесли акции Группы Астра, которые в пятницу выросли более чем на 5,5% на новостях о предстоящей публикации отчёта. Покупали их на неделе на пробое уровня сопротивления.

Авто-репост. Читать в блоге >>>