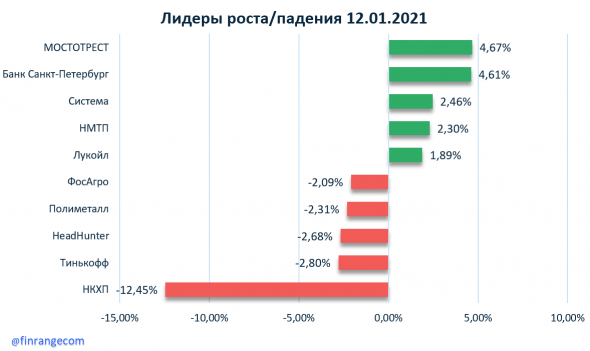

АФК Система удваивает дивиденды. Менеджмент компании сообщил, что по итогам 2020 г. может уводить дивиденды по сравнению с 2019 г. Кроме этого, по словам директора по связям с инвесторами Николая Минашина, Система сейчас разрабатывает новую дивидендную политику, которую планирует принять до конца 2021 г.

Дополнительную поддержку котировкам компании оказала информация о создании крупной фармкомпании на базе активов Бинофарм, которая занимается производством вакцины от коронавируса. На фоне этого акции Системы продолжают рост, подбираясь к локальным максимумам. #AFKS

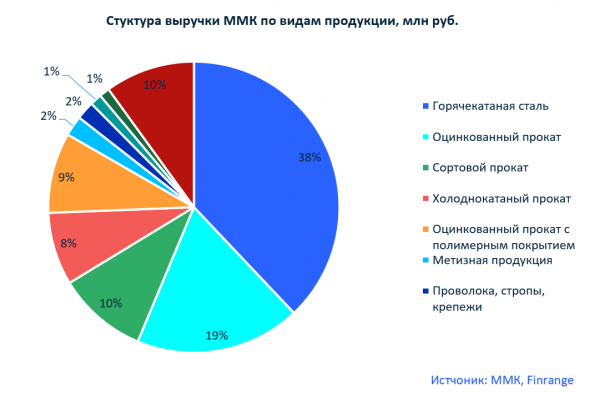

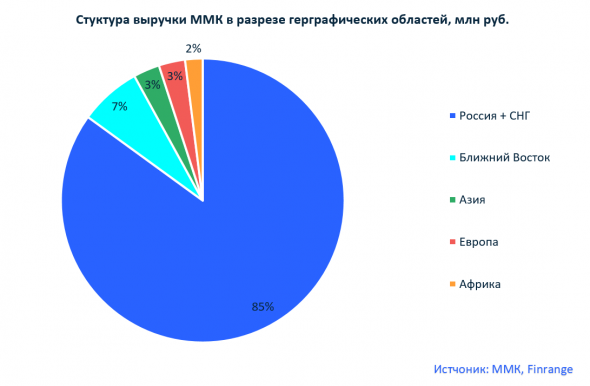

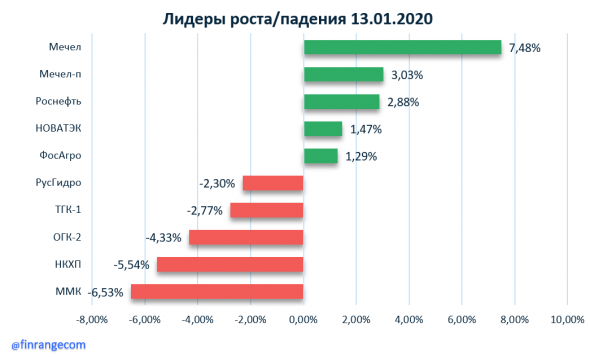

Операционные результаты ММК за 2020 г. Производство стали по итогам года сократилось на 7,1% по сравнению с 2019 г. – до 11,6 млн тонн на фоне плановой реконструкции стана 2500, о котором мы писали ранее. Объём выплавки чугуна снизился на 6,7% – до 9,3 млн тонн.

Но основанная причина снижения производства – это принятые карантинные меры, связанные распространением коронавируса, которые также оказали давление на продажи. Таким образом, продажи товарной металлопродукции в 2020 г. сократились на 5%. В итоге ММК хуже всех отчиталась об операционных результатах. #MAGN

Авто-репост. Читать в блоге >>>