SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Мир в экономике

Экономика для тех, кто не спит. Коррупция и Приватизация

- 12 июня 2021, 01:23

- |

0:00 экономика для тех, кто не спит 0:39 «три кита» коррупции 6:27 наших налогов ни на что не хватит?!

10:00 иностранный капитал и приватизация 12:40 хорошая приватизация 14:40 безработные гос. компаний

17:28 заинтересованность государства в приватизации

10:00 иностранный капитал и приватизация 12:40 хорошая приватизация 14:40 безработные гос. компаний

17:28 заинтересованность государства в приватизации

- комментировать

- Комментарии ( 0 )

торги Biogen после решения (при закрытом NY) и после открытия NY

- 07 июня 2021, 22:22

- |

записал с экрана терминал Альфы, как проходили сегодня торги Биоген-ом до новости, после объявления (18:00 мск):

Тут важно отметить, что в казино участвовать и не нужно было, пару минут после новости можно было купить по цене лишь на 10%-15% выше закрытия пятницы.

при этом, торги в США уже были закрыты, открылись в 20:30. В видео так же показал этот момент — на СПБbiib подрастал ещё с 20:26, но с открытия в США резко рванула до $430. Тогда же я увидел обновление котировок и в google.finance.

Тут важно отметить, что в казино участвовать и не нужно было, пару минут после новости можно было купить по цене лишь на 10%-15% выше закрытия пятницы.

при этом, торги в США уже были закрыты, открылись в 20:30. В видео так же показал этот момент — на СПБbiib подрастал ещё с 20:26, но с открытия в США резко рванула до $430. Тогда же я увидел обновление котировок и в google.finance.

Забытые экономисты России. Борис Бруцкус о национализации и социализме

- 01 июня 2021, 22:21

- |

по иронии судьбы, я узнал о Бер Давидовиче Бруцкусе в 2017 году. На него ссылался один из видных экономистов второй половины 20 века в своём труде о Невозможности социализма.

Тогда я понял, что забытые на 70 лет гуманитарные науки, когда-то процветали в России.

Люди должны знать, что многие профессионалы предвидели катастрофу ещё до Октябрьского переворота.

изначально планировал аудиокнигу сделать, но потом решил добавить несколько диаграмм/картограмм.

0:32 особенность русской революции 1:29 принципы Аграрной реформы социалистов 3:02 Национализация земли 6:17 изъятие ренты у крестьян

7:01 бесплатная раздача земли 10:05 переход всей земли государству 14:33 распоряжение землей государством 20:43 Аграрное перенаселение 29:47 Переселенцы и община 32:53 Равнение в скудности 36:36 Земельный кредит – «петля» 41:55 Будущее и роль интеллигенции

Тогда я понял, что забытые на 70 лет гуманитарные науки, когда-то процветали в России.

Люди должны знать, что многие профессионалы предвидели катастрофу ещё до Октябрьского переворота.

изначально планировал аудиокнигу сделать, но потом решил добавить несколько диаграмм/картограмм.

0:32 особенность русской революции 1:29 принципы Аграрной реформы социалистов 3:02 Национализация земли 6:17 изъятие ренты у крестьян

7:01 бесплатная раздача земли 10:05 переход всей земли государству 14:33 распоряжение землей государством 20:43 Аграрное перенаселение 29:47 Переселенцы и община 32:53 Равнение в скудности 36:36 Земельный кредит – «петля» 41:55 Будущее и роль интеллигенции

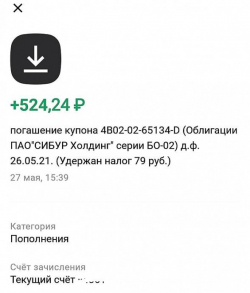

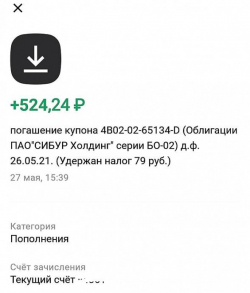

Купоны должны приходить на текущий счёт!

- 27 мая 2021, 16:04

- |

продолжение поста

Только что на текущий счёт мне пришёл купон по облигациям Сибур БО-02. Что важно, на текущий счёт.

С этих денег уже уплачен налог, и теперь я сам решу куда их направить: реинвестировать или прогулять.

Если бы деньги приходили на брокерский, то вторая опция была бы недоступна.

Так как при выводе брокер удержал бы сумму НДФЛ по сделкам за 2021 год.

То же самое и с дивидендами по акциям с ММВБ и иностранным с СПБ (дивиденды приходят на текущий валютный счёт).

У меня брокер Альфа-банк, что бы сделать так же нужно в личном кабинете подать поручение с текстом:

Только что на текущий счёт мне пришёл купон по облигациям Сибур БО-02. Что важно, на текущий счёт.

С этих денег уже уплачен налог, и теперь я сам решу куда их направить: реинвестировать или прогулять.

Если бы деньги приходили на брокерский, то вторая опция была бы недоступна.

Так как при выводе брокер удержал бы сумму НДФЛ по сделкам за 2021 год.

То же самое и с дивидендами по акциям с ММВБ и иностранным с СПБ (дивиденды приходят на текущий валютный счёт).

У меня брокер Альфа-банк, что бы сделать так же нужно в личном кабинете подать поручение с текстом:

Прошу перечислять дивиденды и купоны в рублях по ценным бумагам, учитываемым на моих счетах ДЕПО в Депозитарии АО «АЛЬФА-БАНК» на мой текущий счет №, открытый в АО «АЛЬФА- БАНК»

Идеи, на которых я ничего не заработал=потерял. 2019/20

- 22 мая 2021, 15:39

- |

стараюсь только на тему инвест идей писать, а получается, что таких постов лишь треть. А ведь именно они должны быть основой smart-lab

Здесь я опишу идеи, которые озвучил в своем блоге, но или они оказались плохими или я сам не смог ими воспользоваться

( Читать дальше )

Здесь я опишу идеи, которые озвучил в своем блоге, но или они оказались плохими или я сам не смог ими воспользоваться

- главная неудача 2020 — потеря 4% депо в идее с шортом RCL, DAl и LUV. Это лето 2020. Надеялся, что долгосрочные инвесторы продолжат выходить из акций круизов-авиаперевозчиков, но рынок оценил риски банкротсв в отрасли ниже, а ожидания восстановления туризма выше.

- 4 ноября Lyft vs Uber, я выбрал Lyft, но первым пошёл в рост Uber (до $48). и я вышел из первого (около $29). Сейчас Lyft строит $52. а вот Uber по-прежнему $48.

- YNDX и NVDA 22.10.19. В Яндексе я потерял немного на шорте, а вот из Nvidia вышел очень рано, взяв около 30%. Сейчас он в 2 раза дороже стоит.

- идея 2018-2020 с оптоволокном и стримингом. Держал под неё

( Читать дальше )

Альфа-директ для чайников. Продал $, купил облигации.

- 05 мая 2021, 19:53

- |

На smart-lab много профессионального контента, в котором, подчас, разобраться можно лишь вспомнив школьную программу по экономике. (ха-ха)

А это видео-пост для тех, кто только знакомится с рынком и, в частности, с покупкой-продажей валюты и облигаций на ММВБ.

Сегодня я решил продать часть долларов США и купить на вырученные рубли корпоративных облигаций.

( Читать дальше )

А это видео-пост для тех, кто только знакомится с рынком и, в частности, с покупкой-продажей валюты и облигаций на ММВБ.

Сегодня я решил продать часть долларов США и купить на вырученные рубли корпоративных облигаций.

( Читать дальше )

Crocs оценили в $6,5 млрд. Идеи для "держать" дальше

- 27 апреля 2021, 21:05

- |

если вспомнить о тех, кто держит акции crox с прежнего пика цены — с 2007 года, то сейчас они могут зафиксировать +40%. Неплохо за 13 лет?

Я держу с пика прошлого года, брал около $30, сегодня часть зафиксировал.

Главная- рост популярности бренда и то, что Крокс больше не про лето — он про все сезоны, все возрасты и даже больше!

0:00 Crocs в google finance 3:30 больше, чем пляжная обувь

5:03 польза от лояльности к бренду 7:14 Crocs в Инстаграм, рост упоминаний

9:55 Новая идея в акциях Crocs 12:00 буду держать дальше

а так, жду капу бизнеса в $10 млрд

в видео часто упоминаю свой «дневник» в Телеграм, где весь год писал о Кроксах(и о других активах, менее успешных, мягко говоря)

Мир в экономике

Я держу с пика прошлого года, брал около $30, сегодня часть зафиксировал.

Главная- рост популярности бренда и то, что Крокс больше не про лето — он про все сезоны, все возрасты и даже больше!

0:00 Crocs в google finance 3:30 больше, чем пляжная обувь

5:03 польза от лояльности к бренду 7:14 Crocs в Инстаграм, рост упоминаний

9:55 Новая идея в акциях Crocs 12:00 буду держать дальше

а так, жду капу бизнеса в $10 млрд

в видео часто упоминаю свой «дневник» в Телеграм, где весь год писал о Кроксах(и о других активах, менее успешных, мягко говоря)

Мир в экономике

Как вывести деньги с брокерского мимо 13% с помощью облигаций

- 26 апреля 2021, 11:09

- |

исходные данные: На счету много ликвидных акций и прибыли в рублях, а год только разгорается. 13% лучше отдать в декабре, чем в мае, верно?

Брокер начисляет купоны и дивиденды сразу на текущий счёт в банке. (здесь писал об этом, Альфа ответила, что у неё есть. БКС тоже так делает)

задача: вывести часть прибыли так, что бы брокер не удержал накопленный НДФЛ

решение:

1) ищем ликвидные облигации по ближайшей выплате купона.

На смарт-лаб можно отфильтровать по этой дате, каждые две недели по какому-нибудь ОФЗ выплаты.

2) покупаем в день отсечки облигации, автоматически с нашего счёта (брокерского) удерживается НКД.

Покупаем за счёт маржинальных средств, т.е. ликвидные акции остаются в залог. (у Альфабанк таких почти 200 на весну 2021)

( Читать дальше )

Брокер начисляет купоны и дивиденды сразу на текущий счёт в банке. (здесь писал об этом, Альфа ответила, что у неё есть. БКС тоже так делает)

задача: вывести часть прибыли так, что бы брокер не удержал накопленный НДФЛ

решение:

1) ищем ликвидные облигации по ближайшей выплате купона.

На смарт-лаб можно отфильтровать по этой дате, каждые две недели по какому-нибудь ОФЗ выплаты.

2) покупаем в день отсечки облигации, автоматически с нашего счёта (брокерского) удерживается НКД.

Покупаем за счёт маржинальных средств, т.е. ликвидные акции остаются в залог. (у Альфабанк таких почти 200 на весну 2021)

( Читать дальше )

Развлечение для мозга. Каузальные схемы (полезная штука в инвестициях)

- 25 апреля 2021, 16:34

- |

видео 3 минуты (озвучиваю задачу, даю время на принятие решения и так далее), для тех, кому удобнее текст: на смарт-лаб он есть, там же и результаты опроса, которые показал в видео.

Будет классно, если вы ответите тоже

( Читать дальше )

Будет классно, если вы ответите тоже

( Читать дальше )

клиентам Альфа-директ. Рац предложение по дивам/купонам. Поддержите?

- 22 апреля 2021, 10:11

- |

есть предложение, написать в Альфу с просьбой ввести услугу: перечисление дивидендов/купонов сразу на текущий счёт, а не брокерский (где средства готовы для реинвестирования).

Мне бы хотелось самому решать куда эти средства направить, так как с них уже уплачен НДФЛ. Если выводить их с брокерского, то Альфа удержит НДФЛ по закрытым сделкам с акциями и другими инструментами. Мне оно не надо в начале года

Как вам идея? — о возможности реализации уже общался с Альфадиректом 2 года назад. Они тогда сказали, что всё зависит от запросов клиентов по этой теме. Может запросим?

писать лучше сюда: support@alfadirect.ru

мой текст такой: «добрый день, прошу ввести услугу зачисления дивидендов и купонного дохода с долговых бумаг сразу на текущий счёт в банке. С этих средств налог удерживается сразу, мне будет удобнее перевести их на брокерский счёт самостоятельно, если решу реинвестировать эти средства. Спасибо»

Мне бы хотелось самому решать куда эти средства направить, так как с них уже уплачен НДФЛ. Если выводить их с брокерского, то Альфа удержит НДФЛ по закрытым сделкам с акциями и другими инструментами. Мне оно не надо в начале года

Как вам идея? — о возможности реализации уже общался с Альфадиректом 2 года назад. Они тогда сказали, что всё зависит от запросов клиентов по этой теме. Может запросим?

писать лучше сюда: support@alfadirect.ru

мой текст такой: «добрый день, прошу ввести услугу зачисления дивидендов и купонного дохода с долговых бумаг сразу на текущий счёт в банке. С этих средств налог удерживается сразу, мне будет удобнее перевести их на брокерский счёт самостоятельно, если решу реинвестировать эти средства. Спасибо»

теги блога Мир в экономике

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- валюта

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- депозит

- дивиденды

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- наблюдение

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- приватизация

- психология

- рейтинг

- Риски

- Роснефть

- Россия

- рубль

- сбербанк

- социализм

- СПБ биржа

- статистика

- сша

- тарифы

- трейдер

- трейдинг

- учебник

- форекс

- шорт

- экономика

- экономика России

- эксперимент

- экспорт