ru.investing.com/analysis/article-200278453

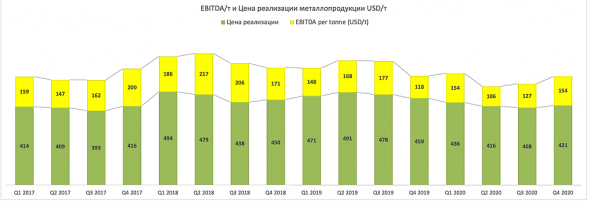

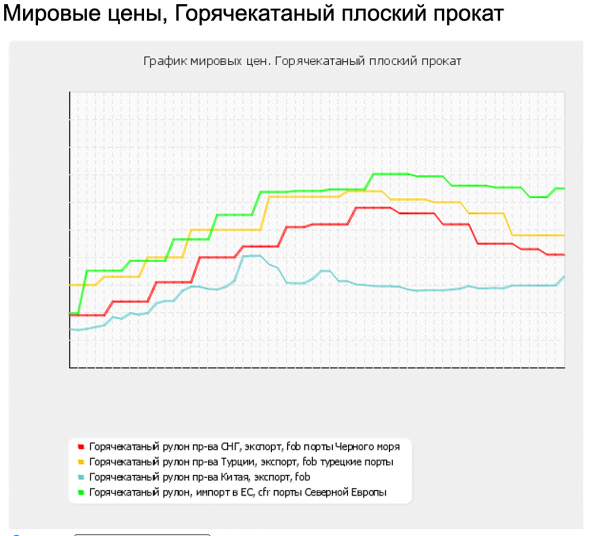

Экспортные цены на г/к сталь на базисе FOB Чёрное море ожидаемо снизились с рекордных 770 до 690 $/т. Но и такие уровни не закладываются рынком. По нашим оценкам, консенсус закладывает ~ 530-550 $/т в течение 2021 года.

Так, согласно нашим расчётам, мультипликаторы и доходности получаются следующими:

— ММК: 3,3-3,7x EV/EBITDA 21-22E (против исторического 4,0-4,5х); Дивидендная доходность 21-22E ~ 15,5-16,8%.

Константин Лебедев, рынок живет будущим--оценками на 3-9 месяцев вперед,

поскольку — ты приличный исследователь, а все три компании бросились

уделять хорошее внимание высокомаржинальной продукции и эффективности

своего производства — посмотри их текущие проекты по этой тематике

и как это среднесрочно проявится в доходах

znak, Снижение себестоимости кеш-кост сляба, это всего лишь один из факторов. И это нельзя рассматривать в отрыве от других. Например от роста выручки и кредиторской задолженности и мультипликаторов и общей информационной повесткой в РФ. Вообще, а это довольно большой объем информации и местами субъективен, например прогнозы от руководства компаний

Константин Лебедев, это важнейший фактор — поскольку в долгосрочном плане

медленно и последовательно выдавливает западных производителей с мирового

рынка черной металлургии и позволяет наращивать нашу долю

znak, у них — на западе себестоимость--- энергия, тепло и зарплаты

все растет — и они потихоньку уступают свою долю рынка, в том числе

и нашему производителю

znak, Никто так просто из развитых экономик не отдает свою долью рынка в отличии от банановых республик в коем числе РФ.

Константин Лебедев, ты тут не прав у наших очень хорошая высокомаржинальная

продукция пример — металлочерепица и прочие с порошковыми покрытиями

некоторые наши современные линии иногда ставятся раньше чем подобные на западе

и подумай что там будет через 4 года с теми технологическими компаниями --

которые убыточны более 5 лет и более по ebitda ( а не операц прибыли )

при ставках- не 0-0.25 проц как сегодня а ставках 2-2.25 процента--- все деньги вернутся в реальный и особо в высокомаржинальный сектор — эта тенденция уже

начинается сейчас когда ничинается длинный сырьевой цикл а экономики мира

только оживают и начинают разгон

znak, Вы тут так же берете только один из факторов

1. Конкурентные преимущества, но не учитываете политические факторы позволяющие закрыть любой импорт в тех объемах, которые наносят вред экономике или проще уровню жизни этих стран.

2. Тут все сложно и перекликается с пузырем доткомов и новым супер циклом на сырьевых рынках, остается только верить, что условной запад в очередной раз не считирит(не усидит на двух стульев) и не обрушит свой фондовый рынок в котором до 90% населения участвует, при таком событи президент не будет переизбран на второй срок. Поэтому этот момент будет им лично максимально возможно оттягиваться.

Константин Лебедев, зайди в википедию — почитай про странный аттрактор

посмотри --там есть видео-- как далеко и почему разбегаются близкие

точки в фазовом пространстве — сразу начнещь мыслить не на уровне хаоса

и предметно--- главное начнешь взрослеть как исследователь

znak, Хаос, он в головах инвесторов, которые пытаются угадать куда пойдет цена, завтра, через неделю, месяц и год и так далее. В место того, что бы эти знания использовать, что бы увидеть оптимальные точки вход и с премией купить «хорошую» компанию себе в пенсионный портфель. Где вы будете разделять ценности этой компании с вашими ценностями.

PS Кто бы в Норильске не в пресс туре, тот никогда бы не купил акции ГМК «Норильский никель». Там адище и череда аварий подтверждает это.

Константин Лебедев, давай за работу

а то тут недавно morgan stanley — понизил рекоменд по гмк норникель

а длинный сырьевой цикл — это как минимум 20 лет

при вероятно средних ценах на медь в предлах 6000, на никель-- в пределах 14000

и на палладий-- вероятно в пределах 1400- 1500 за унцию--- пусть оценит

дисконтированный свободный денежный поток в компанию за этот период

поскольку--это считает у них конкретный аналитик--- то и рассказать

и раскрыть формулу и параметры оценки нужно, а мы могли с его параматризацией

и моделью поспорить ---слабовато как то