Дивиденды2017. Финишная прямая.Почти все СД компаний по вопросам проведения ГОСА состоялись Почти все размеры дивидендов известны. Многие интриги этого года разрешились. В частности о дивидендах госкомпаний.

Уже известно какие госкомпании выплатят дивиденды в размере 50% по МФСО, как предполагал Минфин в конце 2016 года

«Аэрофлот», «АЛРОСА», Русгидро

Уже известно какие госкомпании отбились от выплат дивидендов в размере 50% по МФСО

СД «Газпрома» предложило провести выплату дивидендов на прошлогоднем уровне, заявив, что компания должна финансировать крупные инвестиционные проекты. Эту инициативу публично поддержал президент Владимир Путин, заявив, что почти половина его прибыли в размере 951 млрд рублей по МСФО за 2016 год была «бумажной», поскольку отражала изменения валютных курсов и движение валюты. В результате «Газпром» направит на дивиденды 20% от прибыли.

«Роснефть» так же добилась выплат по прошлогоднему 35% коэффициенту. Думаю, что не последним аргументом явилось то, что в бюджет РФ в прошлом году уже поступили средства Роснефти за приобретение 50% пакета Башнефти. Кроме того, компания не является непосредственно контролируемой государством, поэтому вообще под эту норму не попадает.

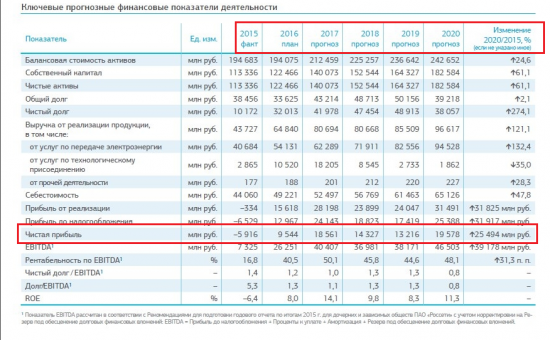

ФСК ЕЭС направила на дивиденды 50% чистой прибыли по РСБУ, скорректированной на неденежные статьи

С учётом промежуточных выплат, «Россети» направят на выплаты владельцам обыкновенных акций 5% прибыли по МСФО.

ОАК не будет выплачивать дивиденды из-за убытка

Ростелеком 46% по РСБУ или 32% ЧП по МФСО

Неопределенность по правилам начисления дивидендов в госкомпаниях возрасла не только из-за лоббирования госкомпаниями своих инвестпроектов и интересов, но и новой фишки этого года: перерасчетом размера самой ЧП на так называемые «Бумажные статьи»

Рассчитать их обычному инвестору практически не возможно, так как здесь у госкомпаний огромный простор для творчества, поэтому об увеличенных гос дивидендах в 2018 году нужно будет говорить с большой осторожностью и ТОЛЬКО при наличии дополнительных аргументов, кроме решения правительства и включения их в бюджет. В следующем году инвесторы будут с бОльшей осторожностью относиться к инициативе Минфина увеличить выплаты акционерам, тем более, что нет определённости по размеру дивидендов и у самого правительства. Цитирую:

1 июня. FINMARKET.RU — Требование к государственным компаниям о выплатах дивидендов, исходя из 50% от чистой прибыли, носит, скорее, дисциплинирующий характер, но для ряда нефтегазовых компаний оно не подходит, так как несет риски снижения налоговых выплат, заявил вице-премьер РФ Аркадий Дворкович в интервью «России 24».

«Дивиденды — это не самоцель, это, прежде всего, вопрос эффективности самих государственных активов. Активы должны приносить отдачу», — сказал он.

«Но нужно понимать, что для государства, как для собственника, отдача проявляется в двух вещах, а если говорить более широко, то даже в трех: это дивиденды, это капитализация и это налоги, которые платят компании. В отличие от частных акционеров, где есть только две составляющие, государство должно смотреть на третью составляющую — на налоги, причем на весь эффект налогов, и какое влияние они оказывают на экономику, а не только на сами компании. Поэтому по каждой компании мы анализируем инвестпрограмму, смотрим, насколько текущие вложения являются важнее или наоборот являются менее важными, чем выплаты немедленные дивидендов, как это повлияет на капитализацию компании и на налоги для всей экономики», — отметил А.Дворкович.

«Мы убедились, что излишние дивидендные требования к отдельным нефтегазовым компаниями могут привести к снижению налоговых поступлений, снижению объемов добычи и к проблемам в экономике в целом. Поэтому приняли иные решения, исходя из этого комплексного подхода», — добавил вице-премьер.

"Но нужно понимать, что решение о 50% выплатах — это, скорее, дисциплинирующее решение. Мы хотели показать, что есть некий общий бенчмарк, стандарт, на который мы ориентируемся, но из-за интересов всей страны мы готовы принимать иные решения, обосновывая это детально и проходя несколько шагов обсуждений. И только будучи уверенными, что снижение дивидендов принесет общую пользу всех стране", — отметил чиновник.

И так, радужные планы по дивидендам госкомпаний в последующие годы отменяются.

Осталась последняя неделя, когда СД российских компаний будут определяться с рекомендациями по дивидендам на ГОСА.

Интересных СД по размеру дивидендов осталось всего два: Полюс и Мечел.

И если по Полюсу ситуация более-менее ясна, цитирую:

МОСКВА, 31 мая /ПРАЙМ/. «Полюс» выплатит акционерам за 2017-2019 годы по 30% от EBITDA или по 550 миллионов долларов за каждый год, следует из сообщения Polyus Gold International Limited (PGIL).

Размер выплат будет зависеть от того, насколько большой будет EBITDA. Так, если сумма 30% от EBITDA будет выше, чем 550 миллионов долларов, то компания проведет выплату по данной схеме. Если 30% от EBITDA будет ниже, то компания выплатит акционерам по 550 миллионов долларов за каждый год.

Предполагаемая схема выплат дивидендов за 2020-2021 года практически аналогичная: 30% от EBITDA за каждый год или по 650 миллионов долларов.

«Минимальные годовые выплаты дивидендов компанией всем акционерам на 2017-2021 годы в размере 30% от показателя EBITDA за весь год, рассчитанного на основе отчета по МСФО, или по 550 миллионов долларов за каждый 2017, 2018 и 2019 годы и по 650 миллионов долларов за каждые 2020 и 2021 годы. Дивиденды будут выплачиваться раз в полгода», — следует из релиза.

После 2021 года дивиденды будут выплачены в соответствии с существующей дивидендной политикой компании, которая предусматривает выплату дивидендов в размере 30% от скорректированной EBITDA, при условии, что отношение чистого долга к скорректированному показателю EBITDA компании будет ниже 2,5x.

Из этой цитаты понятно, что дивиденд будет примерно 250 рублей, что для меня не так уж и интересно. Пришлось расстаться с пакетом Полюса.

По Мечелу ситуация более неопределённая и занимательная.

Когда банки-кредиторы отпускали «Мечел» на ковенантные каникулы в 2013 г., одним из условий был мораторий на выплату дивидендов до тех пор, пока долговая нагрузка компании не снизится до 3 (по итогам 2013 г. отношение чистого долга к EBITDA было 11,7).

После этого «Мечел» сможет платить владельцам обыкновенных акций до 60% чистой прибыли, а привилегированных — до 20%.

А до тех пор по условиям кредитов «Мечел» может выплачивать не более $245 000 дивидендов на привилегированные акции. «Мечел» будет выплачивать минимальные дивиденды на префы, чтобы они не стали голосующими, говорил тогда вице-президент «Мечела» по финансам Станислав Площенко.

На конец 2016 г. долговая нагрузка Мечела в терминах net debt/EBITDA LTM составила 6.9х. Несмотря на высокий уровень долговой нагрузки, компания может осуществлять обслуживание долга за счет собственных денежных потоков: EBITDA за 2016 год превысила процентные расходы в 2 раза

На прошедшей неделе появились новости о благожелательном отношении двух из трёх банков-кредиторов, на которые приходится 75% долга Мечел, к выплате дивидендов. Цитирую Сбербанк ;

С.-ПЕТЕРБУРГ, 2 июн /ПРАЙМ/. Сбербанк поддерживает выплату «Мечелом» дивидендов за 2016 год, это улучшает структуру активов группы в целом, сообщил журналистам первый зампред правления крупнейшего российского банка Максим Полетаев.

Размер чистого долга «Мечела» перед Сбербанком, по его словам, составляет 49 миллиардов рублей.

Генеральный директор «Мечела» Олег Коржов в среду сообщил, что «Мечел» продолжает переговоры с банками-кредиторами о возможности выплаты дивидендов по итогам 2016 года. Первый зампред правления ВТБ Юрий Соловьев ранее на ПМЭФ говорил, что банк поддерживает выплаты акционерам за прошлый год.

«Компания уже в лучшем состоянии. В принципе, там более или менее все нормально. Мы уже перестали быть крупным кредитором, если ВТБ поддерживает, и мы самым внимательным образом посмотрим. Мы пока не обсуждали. На прошлой неделе приняли, в среду мы принимали решение по „Мечелу“, техническое достаточно», — сказал Полетаев, отвечая на вопрос о том, поддерживает ли Сбербанк выплату компанией дивидендов.

Цитирую ВТБ:

Банк ВТБ поддерживает выплату дивидендов компанией «Мечел», сообщил первый зампред госбанка Юрий Соловьев на пресс-конференции в рамках Петербургского международного экономического форума (ПМЭФ).

«Мы поддерживаем выплату дивидендов. Акционеры должны что-то получить за стойкость и верность», — заявил он.

Соловьев напомнил, что в первом квартале 2017 года компания показала хорошие финансовые результаты — прибыль в размере 13,9 млрд руб. В 2016 году «Мечел» получил первую прибыль за пять лет — 7,1 млрд руб.

Осталось получить согласование ещё у Газпромбанка. Здесь ситуация самая интересная, ведь именно у Газпромбанка сейчас находится личный долг самого Зюзина. Газпромбанк выкупил его у МДМ-банка в 2014 году.

Решение Газпромбанк должен принять на следующей неделе.

Возможный расчетный дивиденд около 10 рублей. Судя по котировкам, фр считает, что дивиденды выплатить всё-таки разрешат.

С азартом следим за развитием событий.

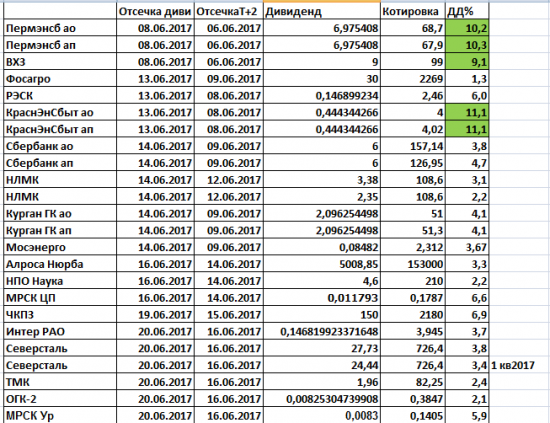

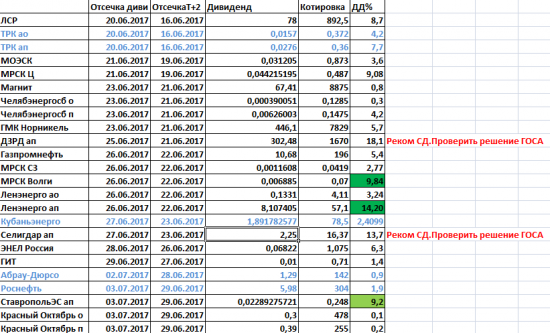

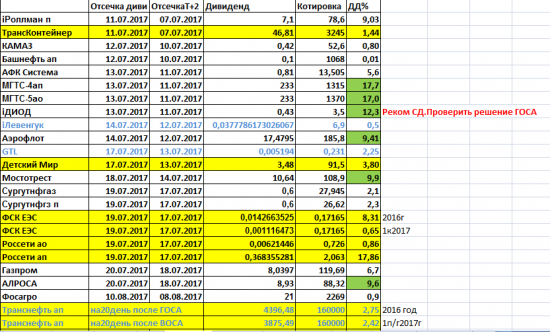

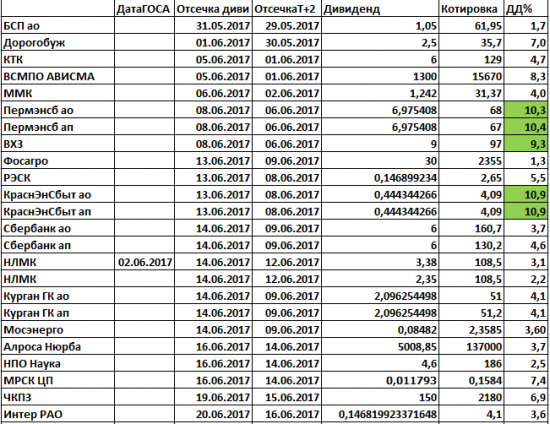

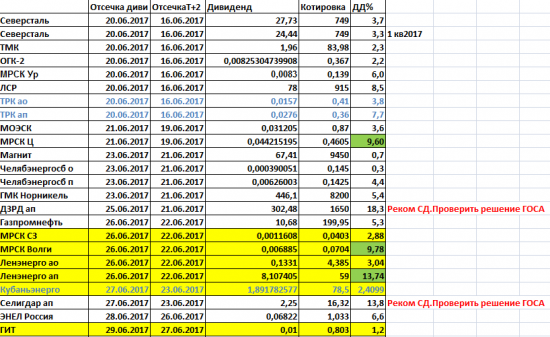

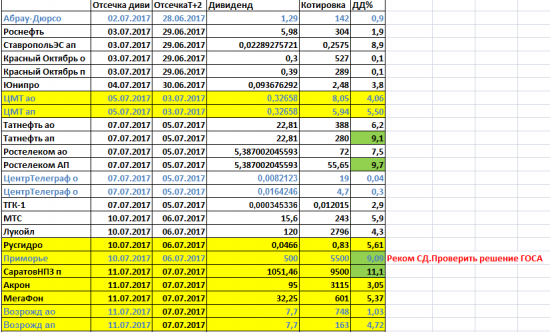

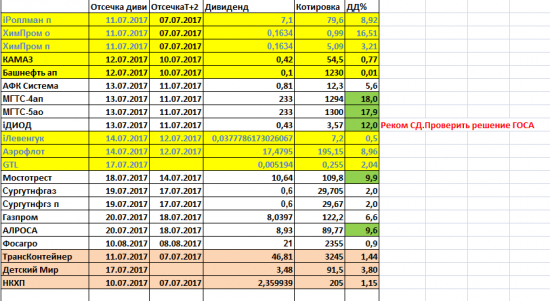

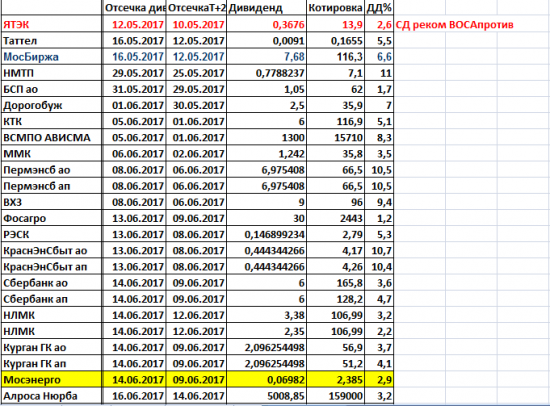

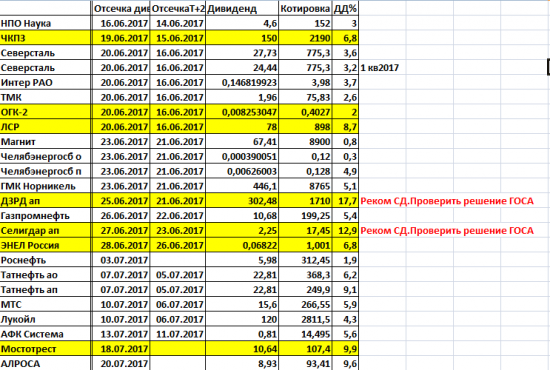

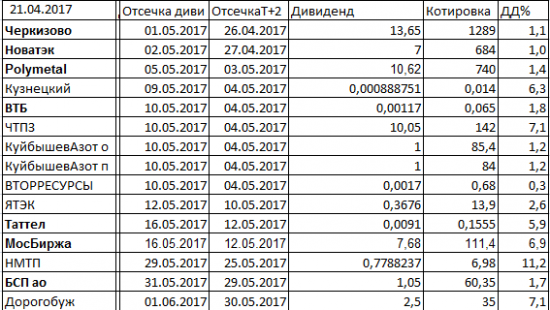

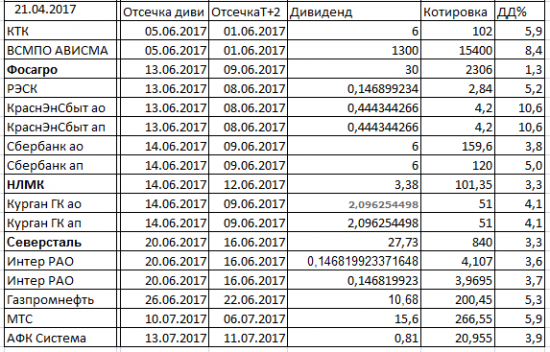

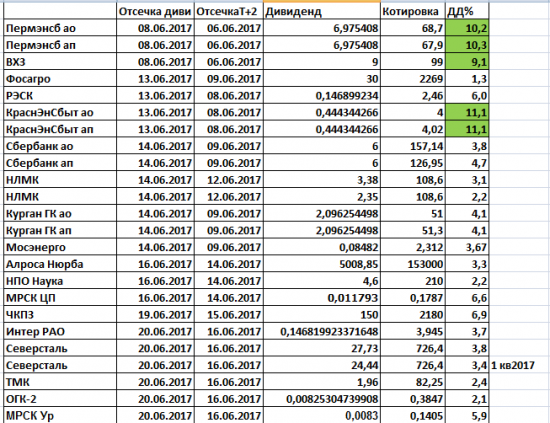

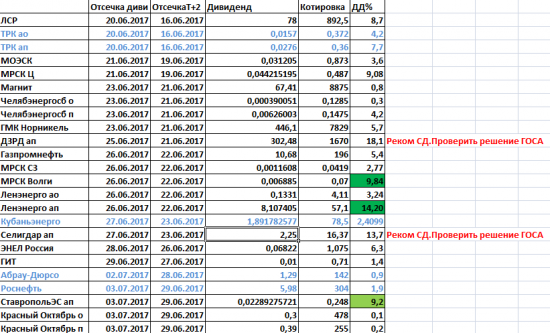

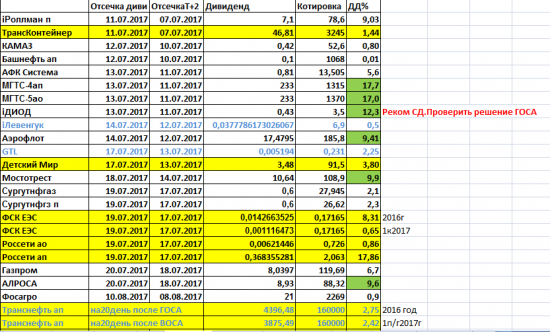

Не предполагала выкладывать дивидендные таблицы, но в разделе Дивиденды 2017 http://smart-lab.ru/dividends/ нет некоторых позиций. Их я выделила в таблицах синим цветом шрифта.

Желтый фон: СД предложили дивиденды на прошедшей неделе

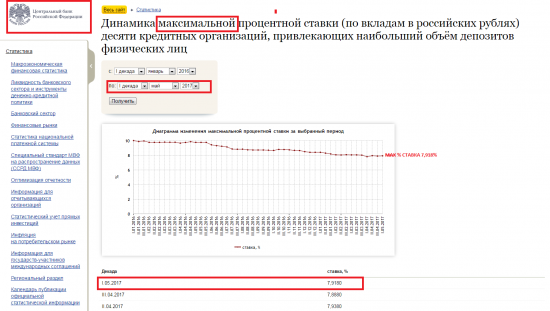

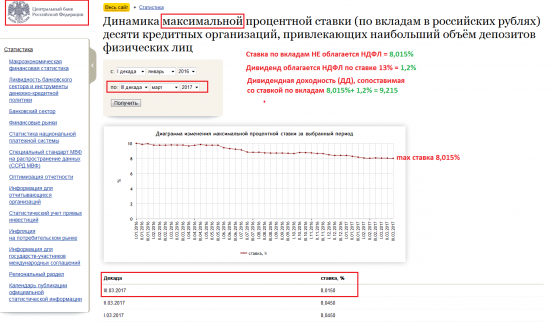

Зелёный фон: ДД свыше максимальной ставки топ-10 банков

Транснефть отличилась в очередной раз: дату отсечки под дивиденды указали вот так своеобразно, как я продублировала в таблице. Конкретного числа в решении СД нет.

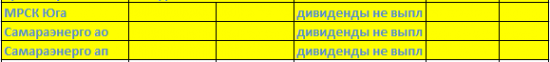

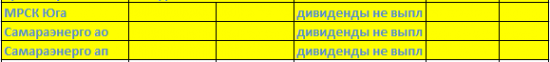

В таблице Дивиденды 2017 на СЛ есть ожидания, что будут дивиденды по Самараэнерго и МРСК Юга.

СД компаний приняли решения не выплачивать дивиденды.

И ещё.

Руководство Школы Мосбиржи предложило мне подготовить и провести вебинар на тему Рубежи акционера.

Предложение и тема для меня оказались неожиданными и новыми. А поскольку мне нравится набирать и истематизировать новые знания, я с большим интересом работаю над этим вебинаром.

Он планируется 13 июня, сразу после праздничных выходных.https://red-circule.com/courses/394

Будем рассматривать ситуацию владения пакетами акций в ПАО с двух точек зрения: мажоритария и миноритария.

Будем рассматривать какие права и возможности даёт владение акционеру 1 акцией, пакетом из 1% акций, и дальше по нарастющей 5%… 10% … 30%… 50%....95%. Как выглядят покупки таких размеров пакетов с точки зрения мажоритария и миноритария

Будем рассматривать, когда и при каких условиях возникает обязанность крупного владельца акций выставить добровольное или обязательное предложение о покупке акций миноритарным акционерам

Будем рассматривать на реальных примерах с цифрами, как мажоритарии уходят от необходимости выставлять оферту.

Будем рассматривать, как формируется цена акций для такого выкупа и почему она бывает ниже рыночных котировок, а бывает выше рыночных котировок.

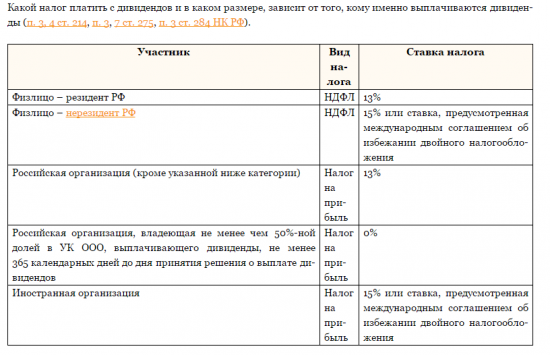

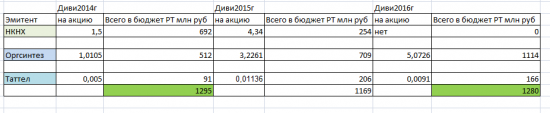

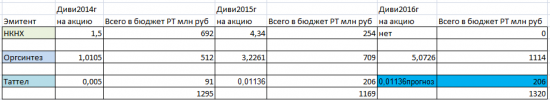

Будем рассматривать вопросы налогообложения дивидендов мажоритария и как они влияют на возможность выплатить дивиденды.

Будем рассматривать, что такое сквиз аут и как он работает.

Будем рассматривать, почему при определённых долях владения у акционеров возникает неодолимая потребность платить дивиденды

Рассматривать все аспекты будем на основании законодательной базы РФ и на интересных, реальных примерах российского фондового рынка.

Мне очень интересно и полезно готовить этот вебинар. Я систематизировала свои знания по этим вопросам, подобрала много интересных примеров компаний рфр и значительно углубила свои знания по этому блоку информации. Всё это мы будем рассматривать на вебинаре

Удачной вам дивидендной охоты!