комментарии Марэк на форуме

-

08.02.2019 15:00

08.02.2019 15:00

ПАО «КМЗ»

Решения совета директоров (наблюдательного совета)

1. Общие сведения

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование): Публичное акционерное общество «Ковровский механический завод»

2.2.Результаты голосования по вопросам о принятии решений:

Вопрос № 1 повестки дня: «О выплате генеральному директору ПАО «КМЗ» 50% целевого значения вознаграждения по итогам работы Общества за год»: решение принято единогласно.

Вопрос № 2 повестки дня: «Об утверждении организационной структуры ПАО «КМЗ»: решение принято единогласно.

2.3.Содержание решений, принятых советом директоров (наблюдательным советом) эмитента:

По вопросу № 1 повестки дня: «О выплате генеральному директору ПАО «КМЗ» 50% целевого значения вознаграждения по итогам работы Общества за год»:

1. Учитывая выполнение ключевых показателей эффективности (КПЭ) Общества за 2018 год на уровне не ниже 70,946 %, выплатить генеральному директору ПАО «КМЗ» Ахмадышеву Владимиру Борисовичу в срок до 15.02.2019 года вознаграждение по итогам работы Общества за год в размере 50 % целевого значения вознаграждения, рассчитанного пропорционально времени, отработанному Ахмадышевым Владимиром Борисовичем в должности генерального директора ПАО «КМЗ».

По вопросу № 2 повестки дня: «Об утверждении организационной структуры ПАО «КМЗ»:

2. Утвердить организационную структуру ПАО «КМЗ (прилагается).

2.4. Дата проведения заседания совета директоров эмитента, на котором приняты соответствующие решения: 08 февраля 2019 года.

2.5. Дата составления и номер протокола заседания совета директоров (наблюдательного совета) эмитента, на котором приняты соответствующие решения: 08 февраля 2019 г., Протокол № 454.

www.e-disclosure.ru/portal/event.aspx?EventId=uK659oJ3e0SH69k53wsFvQ-B-B Прибыль мсфо 2018г: 29,266 млрд руб (падение в 2,5 раза г/г)

Прибыль мсфо 2018г: 29,266 млрд руб (падение в 2,5 раза г/г)

Полюс (ранее Полюс Золото) – мсфо

133 561 119 акций http://fs.moex.com/files/12122 №23

Free-float 16%

Капитализация на 30.05.2018г: 714,886 млрд руб

Общий долг на 31.12.2016г: 368,825 млрд руб

Общий долг на 31.12.2017г: 333,560 млрд руб

Общий долг на 30.09.2018г: 379,355 млрд руб

Общий долг на 31.12.2018г: 387,146 млрд руб

Выручка 2016г: 163,273 млрд руб

Выручка 9 мес 2017г: 115,291 млрд руб

Выручка 2017г: 158,683 млрд руб

Выручка 9 мес 2018г: 133,082 млрд руб

Выручка 2018г: 184,692 млрд руб

Валовая прибыль 2016г: 102,346 млрд руб

Валовая прибыль 9 мес 2017г: 71,966 млрд руб

Валовая прибыль 2017г: 100,294 млрд руб

Валовая прибыль 9 мес 2018г: 85,646 млрд руб

Валовая прибыль 2018г: 117,347 млрд руб

Операционная прибыль 2016г: 90,816 млрд руб

Операционная прибыль 9 мес 2017г: 62,053 млрд руб

Операционная прибыль 2017г: 84,699 млрд руб

Операционная прибыль 9 мес 2018г: 72,204 млрд руб

Операционная прибыль 2018г: 96,601 млрд руб

Прибыль 2015г: 62,297 млрд руб

Прибыль 9 мес 2016г: 60,382 млрд руб

Прибыль 2016г: 95,263 млрд руб

Прибыль 1 кв 2017г: 29,159 млрд руб

Прибыль 6 мес 2017г: 34,960 млрд руб

Прибыль 9 мес 2017г: 56,702 млрд руб

Прибыль 2017г: 72,191 млрд руб

Прибыль 1 кв 2018г: 13,789 млрд руб

Прибыль 6 мес 2018г: 21,627 млрд руб

Прибыль 9 мес 2018г: 31,272 млрд руб

Прибыль 2018г: 29,266 млрд руб – Р/Е 24,4

http://www.e-disclosure.ru/portal/files.aspx?id=7832&type=4

http://polyus.com/ru/investors/disclosure/ifrs-financials/ Bank of America объявляет квартальные дивиденды по обыкновенным и привилегированным акциям

Bank of America объявляет квартальные дивиденды по обыкновенным и привилегированным акциям

CHARLOTTE, N.C. — Jan. 30, 2019 — Bank of America Corporation объявляет о том, что Совет директоров объявил о регулярном ежеквартальном дивиденде по обыкновенным акциям Bank of America в размере $0,15 на акцию, подлежащим выплате 29 марта 2019 года акционерам, зарегистрированным по состоянию на конец рабочего дня 1 марта 2019 года.

Совет директоров также объявил о выплате регулярных ежеквартальных денежных дивидендов в размере $1,75 на акцию по 7-процентным кумулятивным привилегированным акциям серии B. Дивиденды подлежат выплате 25 апреля 2019 года акционерам, зарегистрированным по состоянию на конец рабочего дня 11 апреля 2019 года.

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-newsArticle&ID=2385456#fbid=4Z0Y6Wo85rC

Bank of America объявил дивиденды по привилегированным акциям

CHARLOTTE, N.C.—Jan. 8, 2019—Bank of America Corporation объявляет о том, что Совет директоров утвердил выплату регулярных денежных дивидендов по размещенным депозитарным акциям и следующих серий привилегированных акций:

Series of Preferred Stock Dividend Record Date Payment

Floating Rate Non-Cumulative, Series E $0.25556 January 31 February 15

Floating Rate Non-Cumulative, Series F $1000.00 February 28 March 15

Adjustable Rate, Series G $1000.00 February 28 March 15

6.625% Non-Cumulative, Series W $0.4140625 February 15 March 11

Preferred Stock, Series X $31.25 February 15 March 5

Preferred Stock, Series 1 $0.216051 February 15 February 28

Preferred Stock, Series 2 $0.21446 February 15 February 28

Preferred Stock, Series 4 $0.25556 February 15 February 28

Preferred Stock, Series 5 $0.25556 February 1 February 21

Preferred Stock, Series AA $30.50 March 1 March 18

Preferred Stock, Series DD $31.50 February 15 March 11

Preferred Stock, Series FF $29.375 March 1 March 15

6.000% Preferred Stock, Series GG $0.375 February 1 February 19

Каждая серия привилегированных акций, кроме Серии F и Серии G, представлена депозитарными акциями. Выплаты дивидендов производятся ежеквартально по каждой серии привилегированных акций, кроме Серии X, Серии AA, Серии DD, Серии FF и Серии GG.

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-newsArticle&ID=2382634#fbid=4Z0Y6Wo85rC Bank of America увеличивает программу выкупа акций на $2,5 млрд

Bank of America увеличивает программу выкупа акций на $2,5 млрд

CHARLOTTE, N.C. — Feb. 7, 2019 — Bank of America Corporation сегодня объявила об увеличении своей программы выкупа обыкновенных акций на дополнительные $2,5 млрд, которые должны быть выкуплены к 30 июня 2019 года.

Ранее компания объявила о планах 28 июня 2018 года выкупить обыкновенные акции на сумму $20,0 млрд с 1 июля 2018 года по 30 июня 2019 года, а также выкупить акции для погашения акций, присужденных в соответствии с планами вознаграждения, основанными на акциях, в течение того же периода, которые оцениваются примерно в $0,6 млрд.

Совет директоров компании одобрил дополнительные выкупы, которые в совокупности компенсировали увеличение нормативного капитала в результате продажи некоторых непрофильных активов в 2018 году. Совет Федеральной резервной системы утвердил дополнительные выкупы.

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-newsArticle&ID=2386714#fbid=4Z0Y6Wo85rC Саратовэнерго

Саратовэнерго

Тип Обыкновенная

Номинал 0,02 руб

4 865 127 996 акций http://www.saratovenergo.ru/filedownload.php?file=3454 стр.6-7

Капитализация на 11.02.2019г: 698,63 млн руб

Тип Привилегированная

Номинал 0,02 руб

1 493 316 000 акций

Капитализация на 11.02.2019г: 136,19 млн руб

Общий долг на 31.12.2016г: 3,222 млрд руб

Общий долг на 31.12.2017г: 3,393 млрд руб

Общий долг на 31.12.2018г: 3,283 млрд руб

Выручка 2016г: 18,390 млрд руб

Выручка 9 мес 2017г: 15,595 млрд руб

Выручка 2017г: 21,508 млрд руб

Выручка 1 кв 2018г: 6,049 млрд руб

Выручка 6 мес 2018г: 11,579 млрд руб

Выручка 9 мес 2018г: 17,565 млрд руб

Выручка 2018г: 23,676 млрд руб

Прибыль 2015г: 18,29 млн руб

Прибыль 9 мес 2016г: 12,53 млн руб

Прибыль 2016г: 3,67 млн руб

Прибыль 1 кв 2017г: 1,52 млн руб

Прибыль 6 мес 2017г: 8,29 млн руб

Прибыль 9 мес 2017г: 9,14 млн руб

Прибыль 2017г: 7,12 млн руб

Прибыль 1 кв 2018г: 4,16 млн руб

Прибыль 6 мес 2018г: 7,39 млн руб

Прибыль 9 мес 2018г: 9,38 млн руб

Прибыль 2018г: 7,27 млн руб – Р/Е 114,8

http://www.saratovenergo.ru/aktsioneram-i-investoram/bukhgalterskaya-otchetnost/

http://www.e-disclosure.ru/portal/files.aspx?id=3346&type=3

Fitch Ratings: Russian Tax Reform Won't Hamper Oil & Gas Profit Generation

Fitch Ratings: Российская налоговая реформа не помешает получению прибыли от нефти и газа

08 Feb 2019 06:29 AM ET

Ссылка на отчет (ы) Fitch Ratings: Нефть и газ России: рост прибыльности на фоне пересмотра налогообложения

Fitch Ratings: Нефть и газ России: рост прибыльности в условиях пересмотра налогообложения

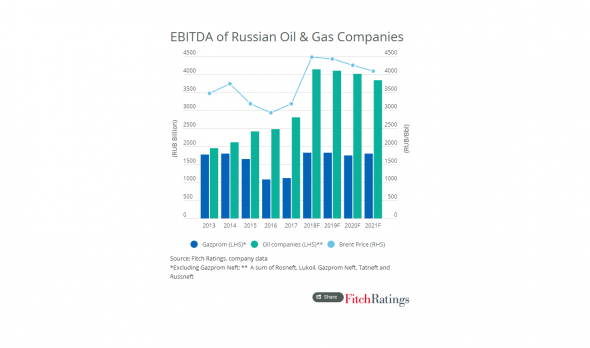

FitchRatings-Moscow/London-08 February 2019: Мы ожидаем, что российские нефтегазовые (O & G) компании продолжат генерировать сильную прибыль и денежные потоки в 2019-2021 гг., Говорится в новом отчете Fitch Ratings. Налоговая проверка российского правительства, скорее всего, окажет лишь незначительное негативное влияние на сектор добычи, но смешанное влияние на сектор переработки.

Мы ожидаем, что российские нефтегазовые компании сообщат о впечатляющем росте EBITDA в рублях в среднем на 50% в годовом сопоставлении в 2018 году, что обусловлено ростом цен на нефть и снижением курса рубля. Средние цены на нефть достигли рекордно высокого уровня в рублевом выражении в 2018 году, и мы ожидаем, что они мало изменятся в 2019 году. Наши ожидания сильной среднесрочной прибыли были включены в наш рейтинг для российских производителей нефти и газа, и мы прогнозируем, что они будут устойчивыми скромное среднее кредитное плечо около 1х в 2019-2021 гг.

Активная инфограмма https://infogram.com/russian-oil-and-gas-rur-denominated-ebitda-1hxr4zl09r1q6yo

В российском нефтегазовом секторе проводится налоговая реформа, так называемый «налоговый маневр», в соответствии с которым экспортная пошлина (ED, введенная в 1992 г.), уплачиваемая с нефти и нефтепродуктов, вывозимых из России, будет постепенно снижаться в 2019–2023 гг., Пока она не будет отменена в 2024. Более высокий налог на добычу полезных ископаемых (НДПИ) полностью компенсирует снижение ED, делая снижение EBITDA нейтральным.

Однако добывающие компании будут платить $0,4-$0,5 за баррель добываемой нефти, если экспортные нетбэки на бензин и дизельное топливо превысят внутренние цены на определенную сумму. Это незначительно увеличит общую налоговую нагрузку российского сектора добычи. Мы полагаем, что снижение EBITDA на 3% по сравнению с 2018 г., вероятно, если цена на нефть марки Brent превысит $65 за баррель в 2019 г. из-за изменений в структуре налогообложения. Это незначительно сократит прибыль производителей нефти, в то время как интегрированные нефтяные компании будут компенсировать этот новый налог более высокой EBITDA в своем сегменте переработки.

Начиная с 2019 года, правительство ввело экспериментальный налог на дополнительный доход (TAI), который взимается с ограниченного числа месторождений нефти и газа, а также с ED (если применимо) и сниженной НДПИ. TAI основан на прибыли и предназначен для стимулирования развития новых месторождений и увеличения объемов добычи на новых участках. Это должно принести пользу, как производителям, так и государственному бюджету, поскольку уровни добычи нефти могут снизиться в течение следующего десятилетия в отсутствие налогообложения на основе прибыли. Область действия TAI может быть расширена до большего числа полей, в зависимости от первоначального результата испытания.

Влияние «налогового маневра» на сектор переработки будет зависеть от нескольких факторов. Российские нефтеперерабатывающие заводы в настоящее время пользуются значительным преимуществом более низкого среднего ED для нефтепродуктов по сравнению с ED для сырой нефти: например, нефтеперерабатывающий завод может платить на 50% меньшую пошлину за переработанный и экспортированный баррель нефти по сравнению с экспортированным баррелем нерафинированной нефти. Покупатели нефтепродуктов в России также выигрывают от присутствия ЭД, поскольку это снижает внутренние цены.

Влияние налоговых реформ на нефтеперерабатывающие заводы будет зависеть от их сложности и устойчивости регионального спроса к росту внутренних цен на топливо. «Маневр» сократит налоговые льготы для наименее сложных нефтеперерабатывающих заводов, повысит цены на нефтепродукты, но ограничит влияние на определенные группы потребителей, отменит налоговые льготы для стран, которые покупают российскую нефть и нефтепродукты по внутренним ценам, и поддержит отдаленные нефтеперерабатывающие заводы.

Наш отчет «Российская нефть и газ: растущая прибыльность в условиях налоговой перестройки» опубликован сегодня и доступен на сайте www.fitchratings.com или по ссылке ниже.

https://www.fitchratings.com/site/pr/10061764 ММК – мсфо

ММК – мсфо

11 174 330 000 акций http://fs.moex.com/files/12122 №26

Free-float 16%

Капитализация на 07.02.2019г: 491,112 млрд руб

Общий долг на 31.12.2016г: $1,790 млрд

Общий долг на 31.12.2017г: $2,427 млрд

Общий долг на 30.09.2018г: $2,217 млрд

Общий долг на 31.12.2018г: $2,196 млрд

Выручка 2016г: $5,630 млрд

Выручка 9 мес 2017г: $5,598 млрд

Выручка 2017г: $7,546 млрд

Выручка 1 кв 2018г: $2,055 млрд

Выручка 6 мес 2018г: $4,161 млрд

Выручка 9 мес 2018г: $6,252 млрд

Выручка 2018г: $8,214 млрд

Валовая прибыль 2016г: $1,813 млрд

Валовая прибыль 9 мес 2017г: $1,628 млрд

Валовая прибыль 2017г: $2,278 млрд

Валовая прибыль 1 кв 2018г: $633 млн

Валовая прибыль 6 мес 2018г: $1,355 млрд

Валовая прибыль 9 мес 2018г: $2,108 млрд

Валовая прибыль 2018г: $2,683 млрд

Прибыль 2016г: $1,111 млрд

Прибыль 1 кв 2017г: $241 млн

Прибыль 6 мес 2017г: $538 млн

Прибыль 9 мес 2017г: $814 млн

Прибыль 2017г: $1,189 млрд

Прибыль 1 кв 2018г: $279 млн

Прибыль 6 мес 2018г: $671 млн

Прибыль 9 мес 2018г: $1,072 млрд

Прибыль 2018г: $1,317 млрд (+11% г/г) – Р/Е 6

http://mmk.ru/for_investor/financial_statements/msfo/ НЛМК – мсфо

НЛМК – мсфо

5 993 227 240 акций http://fs.moex.com/files/12122 №18

Free-float 16%

Капитализация на 07.02.2019г: 952,923 млрд руб

Общий долг на 31.12.2016г: $3,929 млрд

Общий долг на 31.12.2017г: $4,350 млрд

Общий долг на 30.09.2018г: $4,132 млрд

Общий долг на 31.12.2018г: $4,110 млрд

Выручка 2016г: $7,636 млрд

Выручка 9 мес 2017г: $7,250 млрд

Выручка 2017г: $10,065 млрд

Выручка 1 кв 2018г: $2,794 млрд

Выручка 6 мес 2018г: $5,906 млрд

Выручка 9 мес 2018г: $9,033 млрд

Выручка 2018г: $12,046 млрд (+19% г/г)

Валовая прибыль 2016г: $2,562 млрд

Валовая прибыль 9 мес 2017г: $2,294 млрд

Валовая прибыль 2017г: $3,267 млрд

Валовая прибыль 9 мес 2018г: $3,271 млрд

Валовая прибыль 2018г: $4,366 млрд

Прибыль 2016г: $939 млн

Прибыль 1 кв 2017г: $322 млн

Прибыль 6 мес 2017г: $665 млн

Прибыль 9 мес 2017г: $1,023 млрд

Прибыль 2017г: $1,452 млрд

Прибыль 1 кв 2018г: $504 млн

Прибыль 6 мес 2018г: $1,086 млрд

Прибыль 9 мес 2018г: $1,734 млрд

Прибыль 2018г: $2,243 млрд (+54% г/г) – Р/Е 6,8

https://nlmk.com/ru/about/governance/regulatory-disclosure/financial-statements/

Магнит – мсфо

101 911 355 акций http://fs.moex.com/files/12122

Free-float 71%

Капитализация на 07.02.2019г: 410,703 млрд руб

Общий долг на 31.12.2016г: 258,839 млрд руб

Общий долг на 31.12.2017г: 267,018 млрд руб

Общий долг на 30.06.2018г: 268,377 млрд руб

Выручка 2016г: 1,075 трлн руб

Выручка 9 мес 2017г: 840,985 млрд руб

Выручка 2017г: 1,143.31 трлн руб

Выручка 1 кв 2018г: 288,561 млрд руб

Выручка 6 мес 2018г: 595,263 млрд руб (+7,2% г/г)

Выручка 9 мес 2018г: 905,374 млрд руб (+7,7% г/г)

Выручка 2018г: 1,237.02 трлн руб (+8,2%)

Прибыль 2016г: 54,409 млрд руб

Прибыль 1 кв 2017г: 7,543 млрд руб

Прибыль 6 мес 2017г: 20,748 млрд руб

Прибыль 9 мес 2017г: 27,672 млрд руб

Прибыль 2017г: 35,539 млрд руб

Прибыль 1 кв 2018г: 7,405 млрд руб

Прибыль 6 мес 2018г: 17,765 млрд руб (-14,4% г/г)

Прибыль 9 мес 2018г: 25,383 млрд руб (-8,3% г/г)

Прибыль 2018г: 33,812 млрд руб (-4,9% г/г) – Р/Е 12,1

http://ir.magnit.com/wp-content/uploads/Magnit_Press-Release_Unaudited-9M2018_22Oct2018_RUS_y.pdf

http://ir.magnit.com/ru/financial-reports-rus/ifrs-reports_2018/

ПАО «Магнит» Объявляет о Положительных Сопоставимых Продажах и почти 10% Росте Выручки в 4 Квартале 2018 года

Краснодар, 07 февраля 2019 г.: ПАО «Магнит», один из ведущих российских ритейлеров, представляет неаудированные результаты деятельности за 4 квартал и 2018 год в соответствии со стандартами МСФО

Комментарий Ольги Наумовой, генерального директора ПАО «Магнит»:

«Мы гордимся, что впервые за 2 года сопоставимые продажи компании стали положительными. Быстрый отклик покупателей на трансформацию, начатую полгода назад, помог нам увеличить выручку в 4 квартале почти на 10%.

Благодаря этим позитивным тенденциям и завершению формирования управленческой команды мы с уверенностью смотрим на 2019 год».

Ключевые операционные и финансовые показатели за 4 квартал и 12 месяцев 2018 года, млн. руб.:

http://ir.magnit.com/wp-content/uploads/Magnit_Press-Release_Unaudited-12M2018_07Feb2019_RUS_r.pdf

Peabody Energy Corporation – крупнейшая в мире частная угольная компания по объемам добычи и реализации. Деятельность компании сосредоточена в США, Австралии, Индонезии, Китае, Монголии, Индии. Из угля, добытого компанией, вырабатывается приблизительной 10% электроэнергии в США и около 3% электроэнергии по всему миру. На 31 декабря 2017 года Peabody контролировала 5,236 миллиарда тонн доказанных и вероятных запасов угля.

Компания основана в 1883 году с создания Peabody, Daniels & Company. Штаб-квартира располагается в Сент-Луисе, штат Миссури, США. По состоянию на 31 декабря 2017 года в компании работало 7 тысяч человек.

Peabody Energy Corp.

(NYSE: BTU)

$31,86 -0.19 (-0.59%)

Feb. 7, 2019

www.peabodyenergy.com/Investor-Info/Stock-Information/Stock-Quote

Peabody Energy Corporation

There were 114.5 million shares of the registrant’s common stock (par value of $0.01 per share) outstanding at October 29, 2018.

www.sec.gov/Archives/edgar/data/1064728/000106472818000043/btu_20180930-10q.htm

На 29 октября 2018 года в обращении находится 114 500 000 акций номиналом $0,01.

Капитализация на 07.02.2019г: $3,648 млрд

Общий долг на 31.12.2017г: $4,525 млрд

Общий долг на 30.09.2018г: $4,232 млрд

Общий долг на 31.12.2018г: $3,972 млрд

Продано 9 мес 2017г: 141,7 млн тонн угля

Продано 2017г: 191,5 млн тонн угля

Продано 9 мес 2018г: 140,5 млн тонн угля

Продано 2018г: 186,7 млн тонн угля

Выручка 2016г: $4,715 млрд

Выручка 9 мес 2017г: $4,062 млрд

Выручка 2017г: $5,579 млрд

Выручка 1 кв 2018г: $1,463 млрд

Выручка 6 мес 2018г: $2,772 млрд

Выручка 9 мес 2018г: $4,185 млрд

Выручка 2018г: $5,582 млрд

Убыток 2016г: $721,4 млн

Прибыль 1 кв 2017г: $120,2 млн

Прибыль 6 мес 2017г: $98,7 млн

Прибыль 9 мес 2017г: $328,7 млн

Прибыль 2017г: $693,3 млн

Прибыль 1 кв 2018г: $207 млн

Прибыль 6 мес 2018г: $323,4 млн

Прибыль 9 мес 2018г: $403,2 млн

Прибыль 2018г: $663,8 млн (-4,3% г/г) – Р/Е 5,5

www.peabodyenergy.com/

Peabody Energy Corporation – Dividend Date & History

Ex/Eff Date Amount Declaration Record Date Payment Date

10/30/2018 0.13 10/17/2018 10/31/2018 11/21/2018

8/1/2018 0.125 7/19/2018 8/2/2018 8/23/2018

5/18/2018 0.115 5/10/2018 5/21/2018 6/4/2018

2/15/2018 0.115 2/7/2018 2/19/2018 3/5/2018

www.nasdaq.com/symbol/btu/dividend-history

ST. LOUIS, Feb. 6 — Peabody (NYSE: BTU) объявила операционные и финансовые результаты за четвертый квартал 2018 года, включая выручку в размере $1,40 млрд, доход от продолжающейся деятельности, за вычетом налога на прибыль в размере $233,5 млн, чистый доход, относящийся к простым акционерам, в размере $252,6 млн, разводненная прибыль на акцию от продолжающихся операций составила $1,9, а скорректированная EBITDA— $273,7.

https://www.sec.gov/Archives/edgar/data/1064728/000106472819000005/btu8k20190206exh991.htm Прибыль 2018г: €11,550 млрд (+39% г/г). Финальные дивы €0,64.

Прибыль 2018г: €11,550 млрд (+39% г/г). Финальные дивы €0,64.

Total S.A.

(Euronext: FP)

€48,385 -0,395 (-0,81%)

07/02/2019 14:59 CET

www.euronext.com/products/equities/FR0000120271-XPAR/quotes

Total S.A.

December 31, 2018 total number of shares 2,640,602,007

www.total.com/sites/default/files/atoms/files/declaration_mensuelle_du_capital_ddv_31_decembre_2018.pdf

По состоянию на 31 декабря 2018 года в обращении 2 640 602 007 акций

Капитализация на 07.02.2019г: €127,449 млрд

Общий долг на 31.12.2016г: €129,404 млрд

Общий долг на 31.12.2017г: €128,594 млрд

Общий долг на 30.09.2018г: €143,679 млрд

Общий долг на 31.12.2018г: €138,648 млрд

Выручка 2016г: €149,743 млрд

Выручка 9 мес 2017г: €124,142 млрд

Выручка 2017г: €171,493 млрд

Выручка 1 кв 2018г: €49,611 млрд

Выручка 6 мес 2018г: €102,151 млрд

Выручка 9 мес 2018г: €156,868 млрд

Выручка 2018г: €209,363 млрд (+22% г/г)

Прибыль 2015г: €4,786 млрд

Прибыль 9 мес 2016г: €5,719 млрд

Прибыль 2016г: €6,206 млрд

Прибыль 1 кв 2017г: €2,779 млрд

Прибыль 6 мес 2017г: €4,806 млрд

Прибыль 9 мес 2017г: €7,569 млрд

Прибыль 2017г: €8,299 млрд

Прибыль 1 кв 2018г: €2,649 млрд

Прибыль 6 мес 2018г: €6,283 млрд

Прибыль 9 мес 2018г: €10,370 млрд

Прибыль 2018г: €11,550 млрд (+39% г/г) – Р/Е 11

www.total.com/en/investors/results-investor-presentations/results

www.total.com/en/investors

Total S.A. – Dividends

2018

4th Quarter €0,64

3rd Quarter €0,64

2nd Quarter €0,64

1st Quarter €0,64

Total dividends paid in 2018: €2,56

2017

4th Quarter €0,62

3rd Quarter €0,62

2nd Quarter €0,62

1st Quarter €0,62

Total dividends paid in 2017: €2,48

www.total.com/en/investors/shares-and-dividends/dividends

Текущая оценка акций BP занижена – Barclays

06 февраля 2019

Аналитики Barclays считают, что текущая оценка акций BP требует пересмотра.

BP восемь кварталов подряд опережала усредненные прогнозы, и текущая стоимость ее акций говорит лишь о том, как острожны инвесторы и как скупо они учитывают в цене перспективы преобразований в BP.

В Barclays считают, что BP, напротив, опережает целевые показатели, а прогнозы стали консервативными. Подтверждением прогресса BP в банке называют величину ее свободного денежного потока. У Barclays акциям BP присвоен рейтинг «выше рынка» с целевой стоимостью 700 пенсов.

Акции BP подорожали на 1,36% до 554,43 пенса. Минфин снизит покупки иностранной валюты в феврале на 72 млрд руб по сравнению с январем

Минфин снизит покупки иностранной валюты в феврале на 72 млрд руб по сравнению с январем

5 февраля 2019

Минфин направит в феврале на покупку иностранной валюты в резервы по бюджетному правилу 194 миллиарда рублей, говорится в сообщении на сайте министерства. Объем покупок валюты по сравнению с январем снижается почти на 72 миллиарда рублей.

Операции будут проводиться на открытом рынке с 7 февраля по 6 марта, каждый день министерство будет покупать иностранной валюты на 9,7 миллиарда рублей, указывается в сообщении www.minfin.ru/ru/press-center/?#

С 15 января по 6 февраля 2019 года Минфин ежедневно покупал валюты на 15,6 миллиарда рублей. Общий объем январских покупок составил 265,8 миллиарда рублей. В декабре Минфин анонсировал закупку валюты на 366,1 миллиарда рублей, в ноябре проводились покупки на 525,8 миллиарда рублей.

С августа 2018 года до середины января 2019 года Минфин покупал валюту напрямую из резервов Банка России, а не на открытом рынке. ЦБ отказался от покупок валюты для министерства на Мосбирже на этот срок из-за падения рубля и турбулентности на финансовом рынке. С 15 января 2019 года Банк России вернулся к регулярным покупкам на открытом рынке.

читать дальше на смартлабе Рейтинг банков по объему активов на 1 января 2019 года

Рейтинг банков по объему активов на 1 января 2019 года

vid1.rian.ru/ig/ratings/banki_05_01_19.pdf Чистая прибыль General Motors в 2018 г составила $8 млрд против убытка годом ранее

Чистая прибыль General Motors в 2018 г составила $8 млрд против убытка годом ранее

сегодня, 17:10

МОСКВА, 6 фев — ПРАЙМ. Чистая прибыль американского автогиганта General Motors (GM), приходящаяся на акционеров компании, по итогам 2018 года составила 8,014 миллиарда долларов против убытка в 3,864 миллиарда годом ранее, следует из отчетности компании.

Разводненная прибыль на акцию по итогам года составила 5,53 доллара против убытка в 2,6 доллара годом ранее. Общая выручка автогиганта при этом составила 147,049 миллиарда долларов, увеличившись на 1% в годовом выражении.

Чистая прибыль GM, приходящаяся на акционеров, в четвертом квартале 2018 года составила 2,044 миллиарда долларов против убытка в 5,151 миллиарда по итогам 2017 года. Разводненная прибыль на акцию составила 1,4 доллара против убытка в 3,65 доллара годом ранее. При этом аналитики прогнозировали показатель на уровне 1,22 доллара на акцию. Выручка автогиганта выросла на 1,8%, составив 38,399 миллиарда долларов.

При этом исключая единовременные выплаты, в частности, 7,3 миллиарда долларов налогов, а также 6,2 миллиарда, относящиеся к продаже Opel/Vauxhall французской группе PSA, скорректированная прибыль на акцию составила 1,65 доллара.

Продажи автомобилей за 2018 год составили 8,4 миллиона машин, что на 12,5% ниже в годовом выражении. В США было продано почти 3 миллиона автомобилей за год, в частности, 1 миллион кроссоверов. Средняя цена за автомобиль на этом рынке в 2018 году была рекордной для компании — 36 тысяч долларов. На замедляющемся рынке Китая GM в 2018 году продал 3,65 миллиона автомобилей.

GM выпускает легковые и грузовые автомобили в 30 странах, продает и осуществляет техобслуживание в 140 странах. Штаб-квартира концерна находится в Детройте (штат Мичиган).

1prime.ru/business/20190206/829689355.html

Equinor

(OSE: EQNR)

NOK 194.85 -4.7 (-2.36%) = $23

Feb.06, 2019

www.oslobors.no/ob_eng/markedsaktivitet/#/details/EQNR.OSE/overview

Equinor ASA (бывш. Statoil ASA)

Nominal value NOK 2.50

Issued shares 3,338,661,219

www.oslobors.no/ob_eng/markedsaktivitet/#/details/EQNR.OSE/data

Капитализация на 06.02.2019г: $76,789 млрд

Общий долг на 31.12.2016г: $69,431 млрд

Общий долг на 31.12.2017г: $71,214 млрд

Общий долг на 30.09.2018г: $74,113 млрд

Общий долг на 31.12.2018г: $69,519 млрд

Выручка 2016г: $45,873 млрд

Выручка 9 мес 2017г: $44,073 млрд

Выручка 2017г: $61,187 млрд

Выручка 1 кв 2018г: $19,776 млрд

Выручка 6 мес 2018г: $37,845 млрд

Выручка 9 мес 2018г: $57,155 млрд

Выручка 2018г: $79,953 млрд (+30% г/г)

Операционная прибыль 2016г: $80 млн

Операционная прибыль 9 мес 2017г: $8,588 млрд

Операционная прибыль 2017г: $13,771 млрд

Операционная прибыль 1 кв 2018г: $4,960 млрд

Операционная прибыль 6 мес 2017г: $8,795 млрд

Операционная прибыль 2018г: $20,137 млрд (+46% г/г)

Убыток 2015г: $5,169 млрд

Убыток 9 мес 2016г: $117 млн

Убыток 2016г: $2,902 млрд

Прибыль 1 кв 2017г: $1,064 млрд

Прибыль 6 мес 2017г: $2,500 млрд

Прибыль 9 мес 2017г: $2,022 млрд

Прибыль 2017г: $4,598 млрд

Прибыль 1 кв 2018г: $1,285 млрд

Прибыль 6 мес 2018г: $2,506 млрд

Прибыль 9 мес 2018г: $4,171 млрд

Прибыль 2017г: $7,538 млрд (+64% г/г) – Р/Е 10,2

www.statoil.com/

Equinor ASA – Dividend dates and payments

Quarter Dividend Announcement Ex-dividend Record Payment

Q4 2018 $0.26 06.02.2019 16.05.2019 20.05.2019 29.05.2019

Q3 2018 $0.23 25.10.2018 19.02.2019 20.02.2019 28.02.2019

Q2 2018 $0.23 26.07.2018 20.11.2018 21.11.2018 03.12.2018

Q1 2018 $0.23 25.04.2018 21.08.2018 22.08.2017 30.08.2018

Q4 2017 $0.2300 07.02.2018 16.05.2018 18.05.2018 30.05.2018

Q3 2017 $0.2201 26.10.2017 08.02.2018 09.02.2018 23.03.2018

Q2 2017 $0.2201 27.07.2017 01.11.2017 02.11.2017 15.12.2017

Q1 2017 $0.2201 04.05.2017 09.08.2017 10.08.2017 22 .09.2017

www.statoil.com/en/investors/our-dividend.html

Основная информация, касающаяся предлагаемого денежного дивиденда, подлежащего выплате Equinor за четвертый квартал 2018 года.

February6, 2019 06:51 CET

Предлагаемый размер дивидендов: $0,26.

Последний день с правами: 15 мая 2019 года в Oslo Børs и 16 мая 2019 года на Нью-Йоркской фондовой бирже

Экс-дата: 16 мая 2019 года в Осло Бёрс (фондовая биржа Осло) и 17 мая 2019 года в Нью-Йоркской фондовой бирже

Дата записи: 20 мая 2019

Дата оплаты: 29 мая 2019 года

Предлагаемая сумма дивидендов подлежит утверждению Годовым общим собранием 15 мая 2019 года.

https://www.equinor.com/en/news/2019-02-06-dividend-4q2018.html

February 6, 2019 — Equinor объявляет финансовые результаты за четвертый квартал и итоги всего 2018 года

Equinor сообщает о скорректированной прибыли в $4,4 млрд и $1,5 млрд после налогообложения в четвертом квартале 2018 года. Чистая операционная прибыль по МСФО составила $6,7, а чистая прибыль по МСФО $3,4 млрд.

Четвертый квартал и полный год характеризовались:

• Хорошие результаты и сильный денежный поток. Коэффициент чистой задолженности снизился до 22,2%

• Сильные эксплуатационные показатели. Рекордно высокий четвертый квартал и полный год производства

• Продолжение роста доходности на средний используемый капитал до 12%

• Коэффициент замены резерва (RRR) всегда был высоким и составлял 213%.

• Увеличение квартальных дивидендов на 13% до $0,26 на акцию, при условии одобрения годовым общим собранием

«Сильные операционные показатели и высокая производительность дали хорошие результаты и денежный поток за квартал со значительной волатильностью рынка. Мы обеспечили рост прибыли за весь год и ожидаем продолжения роста прибыли. После значительных улучшений в последние годы совет директоров предлагает увеличить квартальные дивиденды на 13% до $0,26 на акцию», — говорит Эльдар Сотре, президент и исполнительный директор Equinor ASA.

«Наше поколение денежных потоков было сильным во всем бизнесе. При невысокой цене на нефть в $71 за баррель мы получили органический свободный денежный поток, который за весь год превысил $6 миллиардов. Мы также провели несколько сделок по увеличению стоимости, укрепили наше финансовое положение и сократили коэффициент чистого долга с 29 до 22,2 процента», — говорит Сётре.

Скорректированная прибыль составила $4,4 млрд в четвертом квартале по сравнению с $4 млрд за тот же период в 2017 году. Скорректированная прибыль после уплаты налогов составила $1,5 млрд по сравнению с $1,3 млрд за аналогичный период прошлого года. Высокое производство по более высоким ценам способствовало увеличению. Из-за рыночных механизмов ценообразования значительное падение цен на нефть привело к отрицательному разовому эффекту с более высокой, чем обычно, разницей между ценами на реализованные жидкости и средним значением Brent Blend. Кроме того, более высокая геологоразведочная деятельность и более низкая прибыль от торговли нефтепродуктами и нефтепродуктами негативно повлияли на скорректированную прибыль. За весь год скорректированная прибыль составила $18 млрд, что на 42 процента больше, чем $12,6 млрд в 2017 году.

Чистая операционная прибыль по МСФО в четвертом квартале составила $6,7 млрд по сравнению с $5,2 млрд за аналогичный период 2017 года. Чистая прибыль по МСФО составила $3,4 млрд по сравнению с $2,6 млрд в четвертом квартале 2017 года. чистая прибыль составила $7,5 млрд по сравнению с $4,6 млрд в 2017 году.

«В 2018 году мы одобрили семь новых проектов, которые доставят более 1 миллиарда баррелей ресурсов в Equinor по средней цене безубыточности $14 и очень низким выбросам CO2. В этом квартале мы начали производство на Аасте Хэнстине, Осеберге Вестфланкене и Биг Фут, а также на солнечном заводе Apodi в Бразилии. Мы также выиграли тендер на аренду ветрового шельфа в штате Массачусетс в США», — говорит Сетре.

В четвертом квартале Equinor обеспечил общий объем добычи в 2170 млн. баррелей в день, увеличившись с 2134 млн. баррелей в день за тот же период в 2017 году. Увеличение произошло в основном из-за изменений в портфеле и новых скважин, особенно на суше в США. Новые поля, поступающие в поток, добавлены к увеличению. Ожидаемый естественный спад в дополнение к сокращению отбора газа частично компенсировал увеличение. Equinor обеспечил рекордное производство в 2018 году с ростом производства более чем на 2%.

По состоянию на конец 2018 года компания Equinor завершила 24 разведочных скважины с девятью коммерческими открытиями. Скорректированные расходы на геологоразведку в этом квартале составили $417 млн по сравнению с $271 млн в том же квартале 2017 года, в основном из-за более высокой сейсмической буровой активности.

Коэффициент замещения резервов (RRR) достиг рекордного максимума в 213% в 2018 году, в основном благодаря санкционированию новых месторождений, положительным пересмотрам и приобретениям. Соотношение запасов к производству (R/P) увеличилось с 7,6 до 8,7 лет.

Денежные потоки от операционной деятельности до налогообложения составили $27,6 млрд в 2018 году по сравнению с $21,0 млрд в 2017 году. Органические капитальные затраты составили $9,9 млрд за весь 2018 год. На конец года чистый долг перед использованным капиталом была снижена до 22,2%.

ПРОГНОЗ 2019

• Органические капитальные затраты на 2019 год оцениваются примерно в $11 миллиардов.

• Equinor намеревается продолжать наращивать свой большой портфель активов по разведке и оценивает общий уровень геологоразведочных работ на уровне около $1,7 млрд на 2019 год, исключая подписные бонусы

• Амвинор стремится сохранить единицу себестоимости в верхнем квартиле своей аналогичной группы.

• В период с 2019 по 2025 год ожидается рост производства за счет новых проектов, в результате чего CAGR составит около 3% (совокупный годовой темп роста).

• Производство за 2019 г. оценивается примерно на уровне 2018 г.

• Предполагается, что плановое техническое обслуживание сократит квартальную добычу примерно на 15 млн баррелей в день в первом квартале 2019 года. В целом, техническое обслуживание, по оценкам, сократит добычу собственного капитала примерно на 40 млн баррелей в день в течение всего 2019 года.

www.equinor.com/content/dam/statoil/documents/quarterly-reports/2018/q4-2018/equinor-financial-statements-and-review-q4-2018.pdf Роснефть - Отчет мсфо за 2018г. Прибыль 649 млрд руб (+119% г/г)

Роснефть - Отчет мсфо за 2018г. Прибыль 649 млрд руб (+119% г/г)Роснефть – мсфо

10 598 177 817 акций fs.moex.com/files/12122

Free-float 11%

Капитализация на 05.02.2019г: 4,541.32 трлн руб

Общий долг на 31.12.2016г: 7,335 трлн руб

Общий долг на 31.12.2017г: 8,045 трлн руб

Общий долг на 30.09.2018г: 8,364 трлн руб

Общий долг на 31.12.2018г: 8,486 трлн руб

Выручка 2016г: 4,988 трлн руб

Выручка 9 мес 2017г: 4,305 трлн руб

Выручка 2017г: 6,011 трлн руб

Выручка 1 кв 2018г: 1,722 трлн руб

Выручка 6 мес 2018г: 3,787 трлн руб (+35% г/г)

Выручка 9 мес 2018г: 6,073 трлн руб (+41% г/г)

Выручка 2018г: 8,238 трлн руб (+37% г/г)

Операционная прибыль 2016г: 655 млрд руб

Операционная прибыль 9 мес 2017г: 425 млрд руб

читать дальше на смартлабе

Прибыль 2018г: $9,578 млрд (+176% г/г)

Дивы $0,1025/акция или $0,615/ADS. Отсечка 15 февраля 2019г

BP plc

(LON: BP)

£p543.90 +23.80 (+4.58 %)

Market Open 13:01 GMT 05 Feb 2019

tools.bp.com/investor-tools/share-price

BPp.l.c.

На Q4 2018 в обращении находится 20 007 781 000 акций

https://www.bp.com/en/global/corporate/investors/information-for-shareholders/shares-in-issue-and-share-buybacks.html

Капитализация на 30.10.2018г: £108,822 млрд = $141,534 млрд

Общий долг на 31.12.2016г: $166,473 млрд

Общий долг на 31.12.2017г: $176,111 млрд

Общий долг на 30.09.2017г: $179,522 млрд

Общий долг на 31.12.2018г: $180,628 млрд

Выручка 2016г: $186,606 млрд

Выручка 9 мес 2017г: $174,560 млрд

Выручка 2017г: $244,582 млрд

Выручка 1 кв 2018г: $69,143 млрд

Выручка 6 мес 2018г: $146,050 млрд

Выручка 9 мес 2018г: $226,853 млрд

Выручка 2018г: $303,738 млрд

Прибыль 2014г: $11,251 млрд

Прибыль 2013г: $23,758 млрд

Прибыль 2014г: $4,003 млрд

Убыток 9 мес 2016г: $ 3,076 млрд

Убыток 2015г: $6,400 млрд

Убыток 9 мес 2016г: $ 371 млн

Прибыль 2016г: $172 млн

Прибыль 1 кв 2017г: $1,492 млрд

Прибыль 6 мес 2017г: $1,648 млрд

Прибыль 9 мес 2017г: $3,405 млрд

Прибыль 2017г: $3,468 млрд

Прибыль 1 кв 2018г: $2,531 млрд

Прибыль 6 мес 2018г: $5,404 млрд

Прибыль 9 мес 2018г: $8,807 млрд (+158% г/г)

Прибыль 2018г: $9,578 млрд (+176% г/г) – Р/Е 14,8

www.sec.gov/Archives/edgar/data/313807/000165495419001022/a0432p.htm

www.bp.com/en/global/corporate/investors/results-and-reporting/quarterly-results-and-webcast/quarterly-results-archive.html

BP p.l.c. – Dividends

Dividend event — 4Q 2018

4Q 18 results and US dollar cash dividend announcement date 5-Feb-19

Ex-dividend date 14-Feb-19

Record date for 4Q 18 interim dividend 15-Feb-19

Scrip Reference share price announcement date 21-Feb-19

Sterling cash dividend per ordinary share announcement date 18-DMar-19

Dividend payment date and first date of dealings in the new shares 29-Mar-19

Dividend paid per ordinary share $0.1025

Dividend paid per ADS (US$) $0.615

https://www.bp.com/en/global/corporate/investors/information-for-shareholders/dividends.html