комментарии Маска на форуме

-

Доля валютных вкладов россиян по итогам 2019 года опустилась ниже 20% впервые с кризиса 2014 года, сообщил ЦБ

Доля валютных вкладов россиян по итогам 2019 года опустилась ниже 20% впервые с кризиса 2014 года, сообщил ЦБ Интересно, кто эти идиоты?

Интересно, кто эти идиоты?

ну раз не надо, то ладно:

ЛУКОЙЛ получил от акционеров заявления о выкупе 22,134 млн акций, из них 21,75 млн от «дочки»

В период действия оферты поступили заявления о продаже 22 млн 134 тыс. 238

акций, в том числе заявление от LUKOIL Securities Limited (100%-го дочернего

общества компании) о продаже 21 млн 751 тыс. 935 акций, сообщает компания.

Рдв опять магедонит:

АЛРОСА: РИСК ПОТЕРИ ПРОДАЖ НА КИТАЙСКОМ РЫНКЕ ИЗ-ЗА УГРОЗЫ ВИРУСА. Цель 75 рублей, даунсайд 12%.

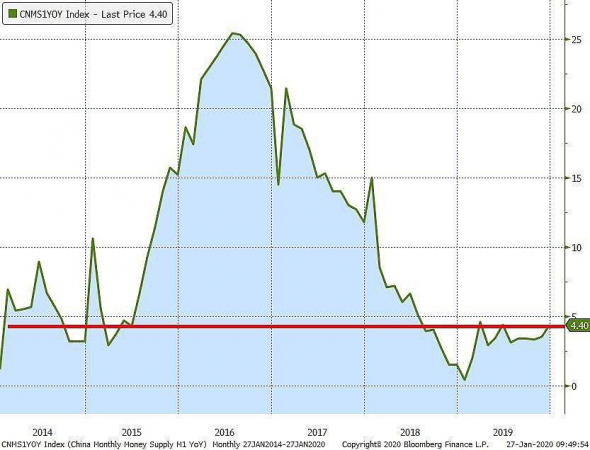

Китай, который занимает 20% рынка бриллиантов, испытывает большие трудности из-за распространения вируса. Китай отменил все мероприятия в честь нового года, в некоторых регионах введен карантин и остановлено движение транспорта. Все это снижает способность и желание китайцев к покупкам дорогой продукции.

Продажи Алросы, которые только начали восстанавливаться, снова оказались под ударом. Акции Алросы (MOEX: ALRS (https://putinomics.ru/ru/issuer/8/)) выросли с декабря на 20% на ожиданиях восстановления алмазного сектора. Развитие вируса может ухудшить продажи за первый квартал – он может оказаться очень неудачным для Алросы. Дальнейшее негативное развитие ситуации скажется на Алросе и всем секторе люксовой продукции.

Годовые результаты Алросы могут оказаться слабыми из-за неудачного первого квартала. Если компания не сможет заработать за свой самый прибыльный квартал, то это скажется на годовых результатах.

Роман Ранний, сейчас, загонят в шорты с их подачи и корнер устроят

Подскажите почему не на одном сайте не могу найти, информацию по ЛУКойлу, примерные дивы и все касаемо этого

Игнат Барабанщиков, потому-что, чтобы получить инфо такого рода, нужно иметь депо от пары сотен млн, а шишебродам безвозмездно кормят цыганской инфой тока по шлаку. В следующие 12 мес. ориентируйся на 620-760р. (консервативно)

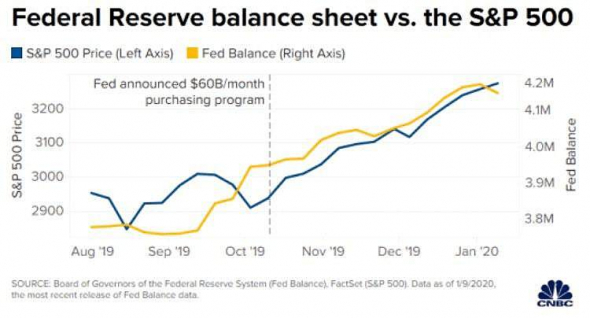

Несмотря на то, что ожидания по ставке ФРС остаются flat, и никаких явных сигналов для изменения этой позиции пока нет, ставки денежного рынка с начала года уверенно идут вниз. Так трёхмесячный USD Libor за последний месяц снизился на 16 бп, ставка по годовому USD Libor упала на 13 бп. Прежде всего, это связано с продолжающимся QE со стороны ФРС США, что позитивно сказывается на стоимости всех активов. Данная программа должна завершиться к началу второго квартала, и если ФРС не продлит её, то оптимизм с рынков, по-видимому, начнет улетучиваться. Этот оптимизм и так поставлен под большое сомнение из-за истории с эпидемией в Китае, а если сейчас ещё и ФРС намекнет на сворачивание QE весной, то у инвесторов появятся все основания для фиксации прибыли. Поэтому крайне важно, что скажет ФРС на этой неделе. Заседание FOMC состоится 29-30 января, изменение ставки практически исключено, а вот комментарии по поводу перспектив QE будут крайне любопытны.

Несмотря на то, что ожидания по ставке ФРС остаются flat, и никаких явных сигналов для изменения этой позиции пока нет, ставки денежного рынка с начала года уверенно идут вниз. Так трёхмесячный USD Libor за последний месяц снизился на 16 бп, ставка по годовому USD Libor упала на 13 бп. Прежде всего, это связано с продолжающимся QE со стороны ФРС США, что позитивно сказывается на стоимости всех активов. Данная программа должна завершиться к началу второго квартала, и если ФРС не продлит её, то оптимизм с рынков, по-видимому, начнет улетучиваться. Этот оптимизм и так поставлен под большое сомнение из-за истории с эпидемией в Китае, а если сейчас ещё и ФРС намекнет на сворачивание QE весной, то у инвесторов появятся все основания для фиксации прибыли. Поэтому крайне важно, что скажет ФРС на этой неделе. Заседание FOMC состоится 29-30 января, изменение ставки практически исключено, а вот комментарии по поводу перспектив QE будут крайне любопытны.

11 октября ФРС обьявил, что начнёт выкупать с рынка по $60 млрд в месяц. С этого момента баланс ФРС вырос на 10%, а индекс S&P500 на 12%. Акции росли идентично балансу, все более игнорируя реальность. Несмотря на неважный рост выручки акции продолжали рост. В связи с сильной перекупленностю, рынок искал повода, чтобы зафиксировать прибыль и коронавирус дал такой повод.

11 октября ФРС обьявил, что начнёт выкупать с рынка по $60 млрд в месяц. С этого момента баланс ФРС вырос на 10%, а индекс S&P500 на 12%. Акции росли идентично балансу, все более игнорируя реальность. Несмотря на неважный рост выручки акции продолжали рост. В связи с сильной перекупленностю, рынок искал повода, чтобы зафиксировать прибыль и коронавирус дал такой повод.

В декабре количество счетов эскроу выросло почти на 25% и превысило 44 тысячи. Сумма средств, размещенных участниками долевого строительства на счетах эскроу, увеличилась до 148 млрд рублей: t.co/xfXQaIXjN7 t.co/yENfVrrfoZ

В декабре количество счетов эскроу выросло почти на 25% и превысило 44 тысячи. Сумма средств, размещенных участниками долевого строительства на счетах эскроу, увеличилась до 148 млрд рублей: t.co/xfXQaIXjN7 t.co/yENfVrrfoZ Алюминий в этом году в среднем будет стоить $1600 за тонну, поскольку рынок за пределами Китая испытывает первый переизбыток металла за последние восемь лет, прогнозируют аналитики GoldmanSachs

Алюминий в этом году в среднем будет стоить $1600 за тонну, поскольку рынок за пределами Китая испытывает первый переизбыток металла за последние восемь лет, прогнозируют аналитики GoldmanSachs заметки:

заметки:

Никель служит материалом для катодов аккумуляторных батарей для электромобилей.

Пока спрос не превышает 4% мирового потребления никеля, но быстро растет.

В 2018 г. потребление никеля производителями автобатарей составляло 70 000 т.

В 2019 г. вырастет на 28,6%, а в 2020 г. – еще на 27,8%, (данные ГМК).

Доля никелевых батарей в этом году составит 80%.

Всего в 2019 г. будет произведено порядка 500.000 т катодов. Еще в 2017 г. доля никелевых катодов не превышала 50%, а их производство было менее 400.000 т.

В 2018 г. продажи новых электромобилей в мире (включая гибриды) выросли почти на 70% – с 1,17 млн до 1,97 млн шт.

К 2025 г. производство гибридных автомобилей и автомобилей на батареях превысит 25 млн шт., прогнозирует Норникель.

Для бензинового или дизельного автомобиля требуется 2–4 кг никеля, для гибрида – в 2,5–3,75 раза больше: от 5 до 15 кг, а для электромобиля – от 30 до 110 кг никеля, в 15–27,5 раза больше, чем для обычного автомобиля.

К 2030 г. доля электромобилей на дорогах по всему миру будет уже насчитываться около 125-230 млн транспортных средств, что подразумевает применение дополнительных 10-16 млн.тн никеля за 10 лет.

При этом, за 2018 год общемировое потребление никеля составило 2,3 млн.тн. По данным Банка России средняя максимальная ставка по рублевым депозитам населения сроком до 1 года во второй декаде января снизилась c 5.927 до 5.887% годовых. Это новый исторический минимум для данного показателя. С начала года ставка упала уже на 12 бп.

По данным Банка России средняя максимальная ставка по рублевым депозитам населения сроком до 1 года во второй декаде января снизилась c 5.927 до 5.887% годовых. Это новый исторический минимум для данного показателя. С начала года ставка упала уже на 12 бп.

Продолжение тренда на снижение депозитных ставок — к 5-5.5%

По данным Росстата за неделю с 14 по 20 января включительно рост потребительских цен составил 0.04%, с начала года цены выросли на 0.40%. В прошлом году за тот же период (третья неделя месяца) рост цен составлял 0.24%, т.е. в 6 раз выше.

По данным Росстата за неделю с 14 по 20 января включительно рост потребительских цен составил 0.04%, с начала года цены выросли на 0.40%. В прошлом году за тот же период (третья неделя месяца) рост цен составлял 0.24%, т.е. в 6 раз выше.

Исходя из этих данных, годовой показатель инфляции по состоянию на 20 января можно оценить в 2.6% гг. По-видимому, по итогам месяца будем иметь 0.5% мм и 2.5% гг. Такая траектория инфляции не является большим сюрпризом, но, тем не менее, увеличивает вероятность снижения ставки на февральском заседании ЦБ (7 февраля). Высшие американские чиновники экономического блока обещают налоговые послабления для среднего класса. В случае реализации этой налоговой реформы, у среднего класса будет оставаться больше денег на руках, что должно поднять уровень потребления в стране. По идее, это должно привести к росту инфляции. Но почему-то рынок Трежерис вообще на это не отреагировал.

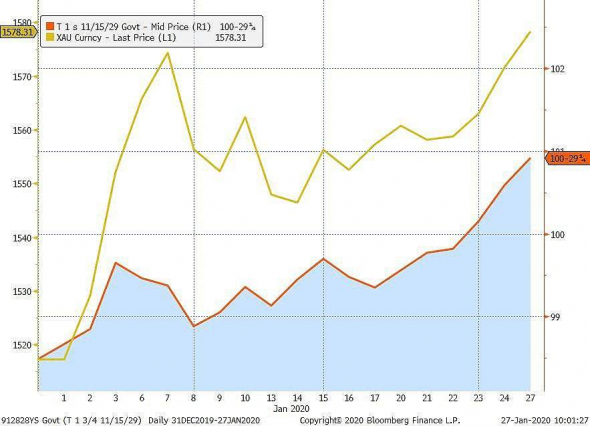

Высшие американские чиновники экономического блока обещают налоговые послабления для среднего класса. В случае реализации этой налоговой реформы, у среднего класса будет оставаться больше денег на руках, что должно поднять уровень потребления в стране. По идее, это должно привести к росту инфляции. Но почему-то рынок Трежерис вообще на это не отреагировал.

Доходности по коротким гособлигациям стоят на месте, т.к. находятся под полным контролем ФРС из-за программы QE, которую запустили в октябре. Но почему тогда по длинным гособлигациям не выросла доходность? Несколько объяснений этому может быть — либо размер послаблений будет слишком мал, чтобы поднять инфляцию или же крупный капитал продолжает ждать окончания этого бизнес цикла, и поэтому не продают длинные Трежерис.

Налоговая реформа в США может оказать сильное влияние на динамику развивающихся рынков, в том числе и российского. В среду, 22 января, стоимость трехмесячного контракта на медь снизилась на момент окончания торгов на LME, выйдя на 6-месячный минимум на фоне больших объемов торгов. Металл завершил сессию на отметке $6108 за т, подешевев на $52 относительно значения закрытия среды – $6160 за т. Оборот металла составил более 17 тыс. лотов. На цене меди негативно отразился приток более 70 тыс. т «красного металла» на склады биржи в Азии и Европе на фоне слабой активности азиатского рынка ввиду приближения Нового года по лунному календарю. «Мы рассматриваем проседание цен на медь как возможность для покупок. По нашему мнению, активность на рынке рафинированной меди возрастет довольно скоро, так что мы ожидаем, что в целом макроэкономический фон будет оказывать поддержку активам с риском, включая цветные металлы», – сказал аналитик Борис Миканикрезай, считая сезонные факторы первого квартала благоприятными для меди.

В среду, 22 января, стоимость трехмесячного контракта на медь снизилась на момент окончания торгов на LME, выйдя на 6-месячный минимум на фоне больших объемов торгов. Металл завершил сессию на отметке $6108 за т, подешевев на $52 относительно значения закрытия среды – $6160 за т. Оборот металла составил более 17 тыс. лотов. На цене меди негативно отразился приток более 70 тыс. т «красного металла» на склады биржи в Азии и Европе на фоне слабой активности азиатского рынка ввиду приближения Нового года по лунному календарю. «Мы рассматриваем проседание цен на медь как возможность для покупок. По нашему мнению, активность на рынке рафинированной меди возрастет довольно скоро, так что мы ожидаем, что в целом макроэкономический фон будет оказывать поддержку активам с риском, включая цветные металлы», – сказал аналитик Борис Миканикрезай, считая сезонные факторы первого квартала благоприятными для меди.