комментарии Максим Барбашин на форуме

-

Если качестве приза предложить книгу Тимофея с автографом, количество желающих вырастет…

Если качестве приза предложить книгу Тимофея с автографом, количество желающих вырастет…

Краны для набора позы по биткам

freebitco.in/?r=11498362

getfree.co.in/?id=5352988

cointiply.com/r/pBRR

bonusbitcoin.co/?ref=AEA0E0B31D8A

Максим Барбашин, Это баловство для Детей — «Краны»

Игорь, что такое краны?:)

Тимофей Мартынов,

у меня серия постов на тему

smart-lab.ru/blog/476309.php

smart-lab.ru/blog/453589.php

smart-lab.ru/blog/470070.php

Домашние Деньги шлют свои обзоры на почту:

Уважаемые коллеги, здравствуйте!

Компания «Домашние деньги» рада представить обзор: «По итогам 1-ого полугодия 2018 года было выдано 13 млн. микрозаймов, зафиксирован резкий рост доли заемщиков с доходом свыше 40 тыс. рублей».

Надеемся, что данная информация Вас заинтересует.

Спасибо!

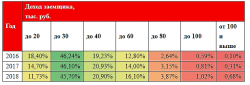

По итогам 1-ого полугодия 2018 года было выдано 13 млн. микрозаймов,

зафиксирован резкий рост доли заемщиков с доходом свыше 40 тыс. рублей

По итогам 1-ого полугодия 2018 года микрофинансовые организации выдали населению около 13 млн. займов на общую сумму 123 млрд. рублей, что больше аналогичного периода прошлого года на 15% и 13% соответственно.

Напомним, что в 2017 году за 6 месяцев было выдано 11,3 млн. займов на сумму 109 млрд. рублей, в 2016 году – 8,2 млн. займов на сумму 78, 7 млрд. рублей.

По предварительным прогнозам, по итогам года будет выдано порядка 26 млн. ссуд на сумму 264 млрд. рублей. Исходя из того факта, что рынок МФО является поступательно растущим на протяжении последних 10 лет, то эти показатели станут рекордными за всю история существования рынка в России.

Однако если ужесточающие меры по единому ограничению предельной задолженности, предложенные ЦБ, вступят в силу, то уже в следующем году рынок снизит темпы своего роста до минимального уровня за счет игроков, выдающих займы «до зарплаты», так как в первую очередь именно их касается данная инициатива.

Интересно отметить, что при росте интереса к рынку одновременно растет и уровень доходов заемщиков. Если 5 лет назад, в 2013 году, их доход в среднем составлял около 28 тыс. рублей, то уже в 2018 году – 34 тыс. рублей.

При этом чуть менее половины от всех действующих заемщиков имеют доход до 30 тыс. рублей, 20% — до 40 тыс. рублей. Наибольший годовой рост заемщиков (45%) зафиксирован в категории клиентов, чьи доходы составляют свыше 40 тыс. рублей. Так, например, количество клиентов с доходом «до 60 тыс. рублей» за год выросла на 22%, «до 80 тыс. рублей» — на 50%, «до 100 тыс. рублей» — 54%, «свыше 100 тыс. рублей» — на 168%.

Тенденция снижения доли более бедных заемщиков в пользу тех, чьи доходы превышают 40 тысяч рублей достаточно закономерная — выросли цены, значит увеличились текущие расходы и для клиентов с низким доходом обслуживать займ стало затруднительным, поэтому часть из них отказалась от оформления займа самостоятельно либо им было отказано самой МФО.

Как показывает статистика, среди заемщиков МФО с доходом выше среднего – большая часть (около 40%) имеет испорченную кредитную историю, 10% имеют действующую просроченную задолженность, 21% по определенным причинам (непостоянное место работы, отсутствие справки о доходах, отсутствие филиала банка в населенном пункте) обращаются сразу в МФО, еще 12% клиентов МФО не смогли получить кредит в банке по причине отсутствия кредитной истории, 10% имеют уже несколько кредитов и в силу высокой долговой нагрузки банки их не кредитуют. Интересно отметить, что те, кто ранее имел испорченную кредитную историю, начинает думать над ее исправлением – по предварительным оценкам, таких клиентов в портфелях МФО порядка 5%.

Кроме того, среди «состоятельных» заемщиков есть и те, кто в принципе мог получить кредит в банке, однако прибегает к услугам МФО по причине быстроты получения денег и отсутствия на руках кредитной карточки. Как правило, деньги им нужны на неотложные нужды или оплату кредита в момент задержки зарплаты.

Тимофей Мартынов, давайте похлопаем

7 дней спустя: первые итоги акции для инвесторов компаний «Дядя Дёнер» и «Первый Ювелирный».

Неделю назад стартовала наша акция для инвесторов двух компаний — «Дядя Дёнер» (приз — Samsing Galaxy A7) и «Первый Ювелирный» (набор украшений с бриллиантами).

Согласно установленным параметрам, объемы биржевых торгов облигаций каждой компании должны за 1 месяц с момента старта акции превысить порог 4 млн рублей, а средневзвешенная стоимость составить не менее 100,1%. Под эти условия уже попадают ценные бумаги «Первого Ювелирного» (объем торгов за 1 неделю превысил 6 млн рублей), а облигации «Дядя Дёнера» судя по всему должны пробить отметку 4 млн на следующей неделе.

Количество зарегистрированных участников в каждой акции на данный момент равное — всего по 10 человек. Так что шансы у наших инвесторов крайне высоки, а розыгрыши призов неминуемо состоятся с вашим участием или без. Но с вашим будет все-таки веселее.

Все подробности акции в специальном разделе.

читать дальше на смартлабе

Юнисервис Капитал,

просто для уточнения.

Предлагаются украшения с бриллиантами, тем кто готов

торговать эти бонды?

Краны для набора позы по биткам

freebitco.in/?r=11498362

getfree.co.in/?id=5352988

cointiply.com/r/pBRR

bonusbitcoin.co/?ref=AEA0E0B31D8A

Максим Барбашин, Это баловство для Детей — «Краны»

Игорь,

необязательно делать целью.

Но если есть свободные несколько минут,

в очереди, банке, пробках,

почему бы не нажать на кнопку?

smart-lab.ru/blog/476309.php

Допустим получится 500 р в месяц.

6 тысяч в год со ставкой дисконтирования в 6,5% эквивалентно депозиту

в 92 тысячи.

Тут у половины SL депо меньше

а если бы наоборот? купил по 101,82, а продал по 102,82? ;)

В мае покупал ОФЗ 24019 по 101,5-101,6 вышел к концу месяца по 101,48 зафиксил доходность 6,5% — ОЧЕНЬ повезло, т.к. потом цена грохнулась до 100,5%, по этим ценам покупал недели две назад, вышел по 100,75-100,8% заработал 11% годовых, но в рублях, конечно, копейки за 2 недели.

alexshein1977,

У меня так удачно вышло с Волгакапом.

Купил 4 мая по 95,01 вышел 7 мая по 99,62.

4,76% за 2 дня.

Или 869,07% годовых.

Ну вот теперь посмотрим, что даёт банкротство облигационерам

Ну вот теперь посмотрим, что даёт банкротство облигационерам

Заглянул на сайт ДД, чуть не каждый день какие то разборки, новации. Написано на тарабарском(типа юридическом языке). Похоже они и то что обещали не выплатят, облигации сегодня поползли вниз на 5%. Может есть еще товарищи по несчастью оставшиеся в ДД, отзовитесь. Там они пишут какие то пакеты документов надо собрать, что бы чего то получить.http://www.domadengi.ru/upload/iblock/97f/97f1e6ba3768b24b4d0f122d10ae245b.pdf вот ссылка если кому интересно.

Александр,

они вроде как по рестракту в июле должны заплатить накопившейся купон

Какие то деньги у них есть, ведь они хотели сделать оферту, но желающих оказалось слишком много. А дальше рассчитали по своим возвратам кредитов думаю, в долг им больше никто не даст. А так как условия вполне могут еще ухудшится, то вероятность положительного исхода около 20% к чему и стремиться цена этой, уже макулатуры. Может я и не прав, подскажите у кого есть опыт подобных прецедентов.

Александр, у меня есть опыт, держать чисто для интереса, ну я не знаю сколько там у вас, но я из такого похожего говна выходил по 30%

Владимир Гончаров, насколько похожая?

Облигации серии БО-05 — технический дефолт:

www.e-disclosure.ru/portal/event.aspx?EventId=j9c-AgGNFYE66oIvcM1Ietw-B-B

Патриция, и что теперь

Реструктуризация

Максим Барбашин, не знаю, что в таких случаях бывает. Эмитент молчит.

Патриция, Ну, через две недели технический дефолт перейдет в полный.

Дальше будет созыв собрания облигационеров и обсуждение условий реструктуризации.

По крайней мере, так было ДД

Максим Барбашин,

будем надеяться, что средства найдутся, ибо эмитент занимается такой деятельностью в котором присутствует некоторая задержка ликвидности. Напрягает краткосрочная задолженность предприятия. Но если нет, придется выбивать деньги

Денис,

Выбивать — работа не для трейдеров

Облигации серии БО-05 — технический дефолт:

www.e-disclosure.ru/portal/event.aspx?EventId=j9c-AgGNFYE66oIvcM1Ietw-B-B

Патриция, и что теперь

Реструктуризация

Максим Барбашин, не знаю, что в таких случаях бывает. Эмитент молчит.

Патриция, Ну, через две недели технический дефолт перейдет в полный.

Дальше будет созыв собрания облигационеров и обсуждение условий реструктуризации.

По крайней мере, так было ДД

Облигации серии БО-05 — технический дефолт:

www.e-disclosure.ru/portal/event.aspx?EventId=j9c-AgGNFYE66oIvcM1Ietw-B-B

Патриция, и что теперь

Реструктуризация Судя по котировкам СТТ 03, история движется по спирали ДД

Судя по котировкам СТТ 03, история движется по спирали ДД

alexshein1977,

Особенно понравилось в презентации для инвесторов

Факторы риска

Волатильность золота

Способы устранения:

Увеличение оборачиваемости капитала

Максим Барбашин,

ну здесь всё вроде как нормально — чем меньше срок оборота, тем меньше вероятность залететь в цене — как в любой торговле.

Сейчас, думаю, оптовые ГСМщики многие попали сильно, кто закупился по дорогой цене (а не закупаться нельзя), а АЗСки стали быковать, ждут, даже не продают специально некоторые виды топлива, дожидаются низких цен.

в ПЮДМ, кстати, зашел на 16 бумаг, сократился до 13. заходил по 100, выходил по 100,2%.

перед купоном не вижу смысла выходить (а купон тут хорошо — ежемесячный!), лучше получить льготный купон, чем платить с НКД налоги.

alexshein1977,

Насколько понимаю, если увеличивают оборачиваемость капитала, то совершают больше сделок.

Это как на Форексе скальпить фунтом/йеной чтобы бороться с высокой волатильностью йены.

Насколько понимаю 18% это сейчас самый высокий купон на рынке?

Есть ли в стакане маркётос для ликвида?

Максим Барбашин,

с такой ставкой 18% есть еще роял капитал (лизинговая компания, разбирали ее на мфд, там капитала нет, убытки + риски того, что гос-во примет новый закон о лизинге (изменения) и обяжут лизинговые компании увеличивать капитал), априфлай (строители из еката по-моему, пробивал по новостям — там уже дольщики бузят, в строяков не верю после су-155 в котором попал), 17% левенгук, грузовичкоф (нормальные компании) ну и дальше ниже.

в общем из высокодоходных с большим купоном пюдм один из нормальных, но да, там ликвидность не большая, 10 бумаг за день не продать (может максимум 1) и то повезло, когда по 100,2 продал, обычно котировки вблизи 100 (100,05-100,1). план такой, что до оферты еще далеко, можно спокойно сидеть ежемесячный купон получать и по тихоньку сливать (наверняка сейчас еще куча новых появится займов, куда так и переходить из одного в другой, выходя не дожидаясь оферт и получая высокую доху) :)

alexshein1977,

Спасибо за наводки.

Левенгук неплохая бумага,

Но нужно дежурить в стакане.

Ещё moneyman даёт хорошую доходность

И неплохо торгуется.

Ну а пюдм мне просто не подходит с точки зрения Мани менеджмента

Я на каждого эмитента выделяю 1,5-2% депо.

Только для субфедов и ОФЗ сейчас делаю исключение

alexshein1977,

Особенно понравилось в презентации для инвесторов

Факторы риска

Волатильность золота

Способы устранения:

Увеличение оборачиваемости капитала

Максим Барбашин,

ну здесь всё вроде как нормально — чем меньше срок оборота, тем меньше вероятность залететь в цене — как в любой торговле.

Сейчас, думаю, оптовые ГСМщики многие попали сильно, кто закупился по дорогой цене (а не закупаться нельзя), а АЗСки стали быковать, ждут, даже не продают специально некоторые виды топлива, дожидаются низких цен.

в ПЮДМ, кстати, зашел на 16 бумаг, сократился до 13. заходил по 100, выходил по 100,2%.

перед купоном не вижу смысла выходить (а купон тут хорошо — ежемесячный!), лучше получить льготный купон, чем платить с НКД налоги.

alexshein1977,

Насколько понимаю, если увеличивают оборачиваемость капитала, то совершают больше сделок.

Это как на Форексе скальпить фунтом/йеной чтобы бороться с высокой волатильностью йены.

Насколько понимаю 18% это сейчас самый высокий купон на рынке?

Есть ли в стакане маркётос для ликвида?

Вон как восхищались магнитом и ростом количества магазов

Пока не выяснили, что строилась пирамида на кредитные деньги

Максим Барбашин,

сравнение с магнитом — зачет :)

да, безусловно, если цель зайти на не большой % портфеля в высокодоходный сегмент — можно выбрать тот же ПЮДМ (с МФО крайне не согласен, какая там бизнес-модель отстроена, хаха, Домашние деньги те же на схемах только и зарабатывали, прикрывая банки, которые их облиги выкупали, а потом все посыпалось, потому что в принципе модель убыточка, тот же кармани не скрывает этого и говорит о том, что они планово убыточные).

а не облигации с доходностью 14%, где, на первый взгляд, видятся риски и разбираться с ними не хочется.

Но, с другой стороны, если вы рассматривать исключительно доху и лезть в конские риски (МФО) и не проводить минимальный анализ — можно залететь с большей вероятность.

вообще, 29-й эшелон надо оценивать в комплексе и процентов 50% — не на фин часть даже.

— акционеры (кто, бэкграунд, публичность)

— история развития, объем бизнеса, известность бренда

— самое главное: на что пойдут деньги, как компания собирается гасить.

обычно крупняк как раз этим не занимается — типа занимают ярды, гасят в момент ярды (за счет ессно рефинанса), в мелком бизнесе надо быть готовым гасить реально, поэтому должно быть обоснование.

в этом контексте мне денер нравится — публичные известные акционеры (тот же Супрун бывший владелец Долфина, который его продал за десятки миллионов долларов — явно денег куча).

Подробно описано на что пойдут инвестиции и как будут гасить (амортизируемый заем).

То, что там что-то в бух отчетности не так отражено (хотя если посмотреть отчетность за 2015-2016 год все стабильно растет и везде такие прочие доходы, т.е. это не какие-то взносы, а как ниже писали особенности енвд), не так принципиально в сравнении с тем, что долг минимальный относительно выручки (конечно, еще надо 2 квартал смотреть сколько пошло на рефинансирование и как он увеличился в итоге).

Тем не менее, это не отнимает риски и по соотношению риск/доходность держать большой % от портфеля конечно не стоит (у меня 2 бумаги осталось, было 4), но в сравнении с другими эмитентами тем же редсофтом (который взял 100 млн долга при выручке 100 млн) или кармани (который планово убыточный) — можно брать.

alexshein1977,

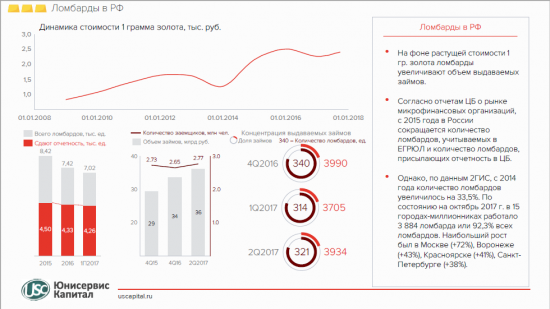

Насчёт ломбарда — нужно читать отчётность.

У них на сайте нет, а через enclosure на айпаде не открывается.

Но вообще, если бы нормально относились к инвесторам,

Разместили бы все на своём сайте.

Но я уже написал в соответствующем разделе,

Что сама по себе сама в 50 штук сильно ограничивает рынок.

Многие не смогут купить просто из Мани менеджмента и ограничения по рискам.

Почему компания просто не продаёт по штуке, как все остальные?

Насчёт МФО — я не спорю, риски есть.

Но те же сзд насколько я понимаю, дают займы под тачки.

То есть риск дефолта должен быть меньше.

Кроме того, они хорошо торгуются.

Я уже несколько раз успел перевернуться

В остальном — у меня другой подход.

Мне неважно, кто фаундеры или акционеры

Как говорит Баффет, покупайте компанию,

Которой может управлять любой идиот

Потому что однажды какой нибудь идиот Ее и возглавит

Вспомните какими чудесными были фаундеры сибгостинца

С каким придыханием писал о них Тимофей

И чем все закончилось

Высокий номинал сразу отсекает множество частников.

Высокий номинал сразу отсекает множество частников.

И это уменьшает итак невысокую ликвидность третьего листинга.

ПЮДМ размещение

В продолжение вчерашнего поста.

Облигации ПЮДМ: http://www.rusbonds.ru/ank_obl.asp?tool=141418

Еле как нашел сайт эмитента: http://zolotodm.ru/investors

Вообще основной сайт у первый ювелирный lombardd.ru как я понял.

Там нашел презентацию-меморандум

Картинки красивые, но в частности по рынку — сходу не понятные.

Выручка по группе — 3 ярда, очень хорошо (это не редсофт, который с выручкой 100 млн привлекает 100 млн долга),

при этом 50% трейдинг, 50% — ломбарды.

240 млн — собственные активы, из которых 140 млн выданные кредиты, 70 млн — золото, 30 млн оборотные деньги.

Организатор выпустил пресс-релиз.

uscapital.ru/we/news/253/

«Мы планируем разместить заявленный объем 190 млн рублей в течение 11 месяцев. Компания не нуждается в единовременном фондировании всей суммы займа, поэтому книгу заявок перед размещением мы не формировали, — комментирует генеральный директор «Юнисервис Капитал» Алексей Антипин. — Инвестиции будут привлекаться постепенно с рынка и от частных инвесторов в соответствии с потребностями компании в финансировании оборотного капитала направления трейдинга. Это очень перспективное направление, достаточно емкое — компания-эмитент с ежегодным оборотом 1,5 млрд рублей занимает не более 5% рынка, с высокой скоростью оборачиваемости — не более 40 дней, и низкими рисками в связи с устойчиво растущими ценами на драгоценные металлы».

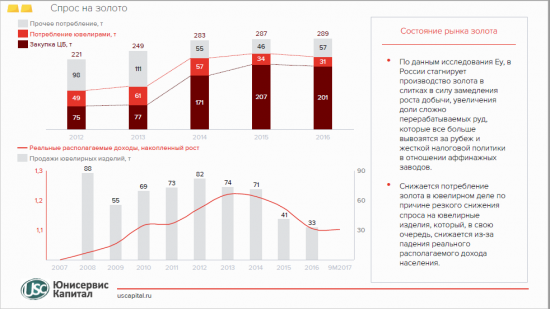

Как писал, торговый бизнес на рынке золота/драг металлов мне не понятен. Какие там объемы представить или собрать статистику — сложно.

В принципе что-то раскрыто в презентации, но сути информации — мало. Позвонил организатору, спросил есть ли презентационные материалы.

Сказали, что аналитические материалы готовятся сразу по итогам 1 квартала + 2017 года, но отправили черновой материал, который готовили в рамках размещения, как они называют, «программы секьюритизации» на 20 млн рублей в ноябре 2017 года.

Несколько интересных слайдов:

На счет покупки думаю, посмотрю в стакане обороты.

alexshein1977,

Особенно понравилось в презентации для инвесторов

Факторы риска

Волатильность золота

Способы устранения:

Увеличение оборачиваемости капитала

Странная бухгалтерия.

В-четвёртых, я уже говорил.

Купон не соответствует риску

На 17% можно подобрать тех же МФО,

У которых по крайней мере бизнес модель отстроена

Максим Барбашин,

да у меня тоже вопрос к прочим доходам и балансу.

именно поэтому всего пару бумаг, но я бы точно не назвал компанию, которая работает с 2010 года и выросла с 12 до 130 павильонов — стартапом.

денежные потоки — вот что главное, а как они были распределены в выручке / прочих доходах (скорее всего что-то с енвд связанное, ниже там кто-то писал) — не важно.

И если компания генерирует потоки, которые покрывают долг в 5-10 раз — это уже стабильный бизнес, тем более, что погашение амортизируемое, т.е. компания хорошо просчитывает свои потоки и не надеется на перекредитовку.

в сравнении с тем же гостинцем — там как раз стартап и давать деньги компании без выручки и прибыли — нонсенс.

Тимофей правильно написал, что важно еще кто акционеры посмотреть, компания не скрывает их, наоборот — публичность.

alexshein1977,

Как раз структура доходов имеет значение.

Компания должна зарабатывать на основном бизнесе,

А не на займах, переоценках, продажи имущества, дивах, и на чем там ещё держится российский бизнес.

Основной бизнес компании убыточен. Значит, они не могут выстроить качественно систему продаж или снизить косты.

А откуда они берут другие доходы — мне даже неинтересно выяснять.

Случайные деньги так же случайно уйдут.

И количество точек — не показатель

Вон как восхищались магнитом и ростом количества магазов

Пока не выяснили, что строилась пирамида на кредитные деньги

Во-первых, Денер — стартап, коих разоряется 98 из 100.

особенно в общепите.

Где-то встречал инфа, что только в Москве в год закрывается 1000 кафе.

Во-вторых, компания непрозрачная.

На сайте неаудированнная отчётность (и даже без печати)

В-третьих, много вопросов к отчетности (точнее, тому, что они называют отчетностью).

Почти на 50 лямов нематериальные активы.

Это что? Секретная формула идеального чебурека?

Компания планово убыточная.

По крайней мере, операционка не позволяет платить по счетам.

А что такое прочие доходы почти на 63 лома?

После скандала с сыктывкарским гением есть пару нехороших мыслей...

Или акционеры довносят кэш?

В любом случае, по операционке компания зарабатывает 6,5 ляма, а процентов платит на 11,4.

Странная бухгалтерия.

В-четвёртых, я уже говорил.

Купон не соответствует риску

На 17% можно подобрать тех же МФО,

У которых по крайней мере бизнес модель отстроена

Максим Барбашин, Что вам даст аудируемая отчетность?Честно вообще мне всеравно аудируемая она или нет. Я встречал отчеты БФ потом оказывалось, что БФ их не аудировала, отчет на сайте 1, в ФНС вообще другой. И БФ это вообще не гарант, что там все так…

Seven_NY5,

Не гарант конечно.

Но все же дополнительный аргумент.

Это как лицензия у мфо

Без аудирования (хорошо чтобы в большой четвёрке)

Компании рисуют что хотят.

Бухгалтерия — наука творческая.

И для меня это свидетельство серьёзного отношения

К инвесторам и облигационерам

Если компания тратит кэш не на непонятные конкурсы,

А на то, чтобы подробно показать своё финансовое положение

Максим Барбашин, Скорей тот кто хочет украсть сделает для инвестора отчёт у БФ (красивый) который стоит не мало, чем предприниматель знающий цену денег…

Seven_NY5,

Мне тут недавно этот аргумент приводила одна Форекс- контора.

Максимаркетс

Мол, опытные бизнесмены не хотят тратить миллионы на лицензию

Цб и поэтому регистрируются на островах…