CyberWish

Интеллект против сообразительности

- 23 июля 2024, 10:09

- |

Некоторые люди чрезвычайно умны, но у них нет ни капли сообразительности — во многом из-за этого они никак не могут добиться успеха.

Другим же не хватает интеллекта, но они полны смекалки — достижения таких людей порой приятно удивляют. И лишь изредка встречаются те, кто одновременно умен и сообразителен — они обходят и первых, и вторых.

Так что же такое интеллект? Если говорить кратко, то это хорошая память, логика, математические навыки, знание правил и теорем, умение сдавать тесты и так далее. В свою очередь сообразительность — это умение распознавать ложь, обладание коммуникативными навыками и даром убеждения, социальная осведомленность и понимание того, как устроен реальный мир.

Именно поэтому сообразительные добиваются успеха практически в любой отрасли — они обладают эмпатией и могут проникнуться эмоциями начальства, коллег, клиентов и близких. Знание формул не очень-то помогает в нашем иррациональном мире, где люди — это эмоциональные, стремящиеся к статусу и неуверенные в себе существа, которые изо всех сил стараются прожить очередной день.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 6 )

Когда рутина превращается в ритуал?

- 22 июля 2024, 12:18

- |

В американском бейсболе есть уникальный персонаж — его зовут Дана Кавалеа, и он стал одним из тренеров «Нью-Йорк Янкиз» в возрасте 23 лет.

Его секрет заключается в том, что он прививает игрокам правильные и последовательные привычки. Вот как Кавалеа описывает типичный день своих подопечных:

— после пробуждения 20 минутный массаж, затем растяжка и силовые;

— легкий перекус, богатый белками и углеводами ;

— разминка на поле, тренировка по отбиванию и приему мячей;

— еще один прием пищи;

— сам бейсбольный матч, который длится 3-4 часа;

— холодный душ, ужин и сон;

— на следующий день все повторяется.

Чтобы хоть как-то разнообразить этот распорядок, игроки вносят в него собственные элементы — кто-то во время растяжки слушает любимую музыку, кто-то в перерывах пьет чай или балует себя чашечкой кофе.

При этом кое-что никогда не меняется — спортсмены следуют своему графику и последовательно выполняют одни и те же действия. По словам самого Кавалеа, именно это отличает профессионалов от любителей:

( Читать дальше )

Дефицит и изобилие — враги счастья

- 21 июля 2024, 10:54

- |

В 2021 году Американская психологическая ассоциация провела исследование, в ходе которого выяснилось, что дефицит или излишек свободного времени снижает ощущение благополучия.

Ученые обнаружили, что лучше всего себя чувствуют люди, имеющие от двух до пяти часов свободного времени в день — то есть те, кто сумел достичь баланс между полноценной работой и умеренным отдыхом.

Подобные результаты выглядят вполне логично — избыток свободного времени намекает на то, что человеку не хватает целеустремленности и продуктивности, а его дефицит говорит о том, что человек уделяет работе и карьере слишком много внимания.

Баланс — это ключ к счастью во многих сферах нашей жизни, однако найти его сложнее, чем кажется. Работа важна, но она может не оставить времени на семью, друзей и развлечения. Отдых не менее важен, но если с ним переборщить, то начнет страдать карьерный рост.

Диверсификация активов важна, но еще важнее найти правильный компромисс между риском и вознаграждением. Правильное питание и занятие спортом важны, но жизнь превращается в пресную рутину, если вы не можете расслабиться и побаловать себя.

( Читать дальше )

Ментальная ликвидность

- 19 июля 2024, 15:16

- |

В одной из статей Моргана Хаузела мне встретился термин «ментальная ликвидность» — это способность отказываться от своих прежних убеждений, когда мир стремительно меняется или когда вы сталкиваетесь с новой информацией.

Нет сомнений, что это очень полезное умение — и оно, к сожалению, очень редко встречается. Изменить свое мнение сложно, потому что легче обмануть себя, заставив поверить в ложь, чем признать собственную ошибку.

Альберт Эйнштейн ненавидел идею квантовой физики. Его собственный взгляд на физику был продолжением классических идей Исаака Ньютона, который рассматривал Вселенную как четкий и рациональный механизм, все параметры которого можно измерить.

Затем появилась квантовая теория с ее дикой идеей о том, что некоторые части физического мира невозможно измерить, потому что сам акт измерения субатомной частицы меняет ее движение. И лучшее, что люди могли бы сделать, пытаясь измерить такие частицы — это придумать вероятности и правдоподобия.

Для Эйнштейна это было подобно ереси, о чем он и дал понять сторонникам квантовой физики во время своего выступления в 1927 году: «Нельзя создать теорию из множества «может быть». Бог не играет в кости!»

( Читать дальше )

Проблема бездумных решений

- 18 июля 2024, 08:41

- |

В книге «Бездумное питание» приводится любопытная статистика — 95% людей, сбросивших вес при помощи диеты, в итоге набирают эти килограммы обратно.

Эти данные из разряда тех, что могут ввести в заблуждение — к ним же относится и высокий процент разводов. Есть люди, которые пережили несколько разводов — они все «портят» и повышают средний показатель. То же самое и с диетами — есть заядлые диетчики, которые постоянно что-то пробуют и терпят неудачу.

Я вспоминаю об этом тогда, когда слышу об очередных новогодних обещаниях. Кто из нас не обещал с Нового года изменить жизнь к лучшему? Лучше следить за своими финансами, есть поменьше вредной пищи, начать ходить в спортзал...

Но после праздников эти обещания забываются, и мы вспоминаем о них только на следующий год. Так происходит потому, что такие решения — это тактика и стратегия, а не система и не жизненная философия. В чем тут разница?

Похудеть на 10 килограммов — это тактика. Вести здоровый образ жизни — это система.

( Читать дальше )

Кто на самом деле чувствует себя богатым?

- 17 июля 2024, 11:03

- |

Помните рассказ Льва Толстого «Много ли человеку земли нужно?» Если нет, то я вам напомню его содержание.

История в этом рассказе разворачивается вокруг крестьянина Пахома, который хочет приобрести землю, чтобы его семье было более комфортно. К сожалению, это стремление в итоге становится навязчивой идеей — он покупает все больше и больше и никак не может остановиться.

В какой-то момент Пахом слышит от приезжего купца о племени башкир, которое продает свою землю практически за бесценок. Разумеется, он не может упустить такой возможности и отправляется к ним.

Те и правда готовы отдать ему за 1000 рублей столько земли, сколько он сможет разметить в течение одного дня. Но если он не вернется назад до захода солнца, то башкиры забирают все деньги себе и оставляют его без земли.

На следующее утро Пахом отправляется в путь и рисует в своей голове свое будущее поместье, однако по мере того, как приближается вечер, он начинает сомневаться в том, что сможет вовремя вернуться назад. Ему приходится бежать обратно, потому что сумерки стремительно приближаются.

( Читать дальше )

У всего есть своя цена

- 16 июля 2024, 10:44

- |

В 2004 году General Electric была крупнейшей компанией в мире — она оценивалась в 350 миллиардов долларов, а ее будущее казалось светлым и безоблачным.

Но наступил 2008 год, который погрузил ее финансовый отдел в хаос — он давал более половины доходов компании, и его пришлось продать за бесценок. Затем последовали многомиллиардные потери от неудачных вложений, после чего положение GE окончательно пошатнулось.

Вся вина за это легла на плечи директора компании Джеффа Иммельта, который занимал свой пост с 2001 года — его стиль управления назвали слишком рискованным, а его приобретения — необдуманными и неразумными.

Если ты купаешься в лучах славы, когда все идет хорошо, то должен нести на себе груз ответственности, когда все выходит из под контроля. Поэтому Иммельт подал в отставку, а всем своим критикам он ответил: «Любая работа кажется легкой, когда ее выполняет кто-то другой».

И ведь он совершенно прав — пока работу выполняет кто-то другой, мы не замечаем тех сложностей, с которыми ему приходится сталкиваться. Это в полной мере ощутил на себе преемник Иммельта — он продержался на этой должности чуть больше года.

( Читать дальше )

Почему опыт переоценен?

- 15 июля 2024, 12:05

- |

Чарли Лау был величайшим тренером по бейсболу, а его книга «Искусство наносить удары» считается лучшим пособием для бэттеров (отбивающих).

При этом сам Лау не мог похвастаться хорошей статистикой — во время своей карьеры он отбивал лишь один мяч из четырех. Однако «опыт проигравшего» не помешал ему написать учебник, который помогает другим игрокам стать лучше.

Вообще, опыт очень часто переоценивают, причем это касается не только спорта. Например, не так давно вышла статья о «самой страшной цифре фондового рынка»:

«И это 17 миллионов. Нет, это не количество держателей биткоина. Это общее количество новичков, пришедших в индустрию финансовых услуг с начала 2009 года. Они должны заменить 7 млн. человек, уставших от этой сферы, и еще 4 млн. человек, которые были уволены в судебном порядке.

У этих экспертов и их бедных клиентов за плечами только один цикл. Они знают лишь бычий рынок и постоянный рост, низкие или отрицательные ставки, бесконечную накачку деньгами и вечную помощь от центрального банка».

( Читать дальше )

Обзор на книгу Ника Маджулли «Просто Продолжай Покупать»

- 13 июля 2024, 12:07

- |

Мои постоянные читатели знают, что я часто перевожу статьи Ника Маджулли — это один из моих любимых авторов, который оказал большое влияние на мой блог.

Но мало кто знает, что еще два года назад вышла его книга — конечно, она написана для американского инвестора, но и для нас там есть полезная информация. Поэтому вдвойне удивительно, что эту книгу так и не перевели на русский язык..

Не знаю, связано ли это с санкциями или с чем-то еще, но я решил исправить это недоразумение. Несколько месяцев у меня ушло на перевод этой книги, при этом я убрал оттуда пару ненужных нам глав (про налоги и пенсионную систему 401k).

Книга состоит из двух разделов — в первом речь идет о сбережениях и экономии, а во втором — об инвестициях и фондовом рынке. При этом Ник опирается на исследования и статистику, что выгодно отличает его от других «экспертов».

Поэтому он выбирает разумный подход — регулярное пополнение счета, покупка индексных фондов, отказ от спекуляций и других вредных привычек. Если у вас схожий взгляд на рынок, то эта книга будет вам особенно полезна.

( Читать дальше )

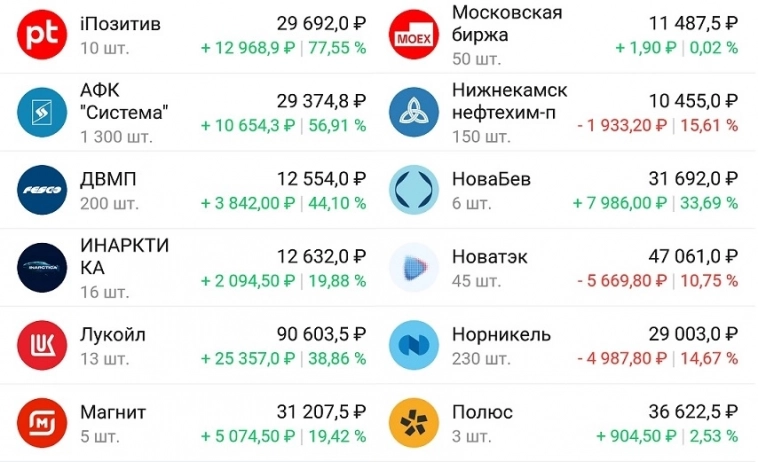

Мой портфель 12 июля. Покупки на коррекции рынка

- 12 июля 2024, 13:54

- |

Пришла пора очередного пополнения брокерского счета. Так выглядит мой портфель утром 12 июля:

( Читать дальше )

теги блога CyberWish

- IMOEX

- IPO

- IPO 2024

- X5

- акции

- алроса

- Альберт Эйнштейн

- Аренадата

- афк система

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- Бен Карлсон

- Бенджамин Грэм

- Билл Гейтс

- Билл Экман

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Валентин Дикуль

- ВИМ Ликвидность

- вклады

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- даниэль Канеман

- двмп

- депозиты

- Джерри Селби

- Джесси Ливермор

- Джефф Безос

- Джим Пол

- Джон Полсон

- Джон Рокфеллер

- Ди Хок

- дивиденды

- доллар рубль

- Дональд Трамп

- Дэвид Свенсен

- Илон Маск

- инвестиции

- Индекс МБ

- интеррао

- история

- итоги года

- Итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- лента

- Лиддел Гарт

- лукойл

- Магнит

- Мардж Селби

- Мать и Дитя

- ммк

- Морган Хаузел

- МТС

- накопительные счета

- Нассим Талеб

- Новатэк

- обзор книг

- обзор рынка

- облигации

- отчеты МСФО

- Пауль Эренфест

- Питер Линч

- полюс золото

- Портфель инвестора

- пошлины США

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- Роберт Кийосаки

- Роберт Шиллер

- роснефть

- ростелеком

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- Скотт Галлоуэй

- смартлаб конкурс

- стив джобс

- сургутнефтегаз

- тинькофф банк

- Томас Эдисон

- торговые войны

- транснефть

- трейдинг

- Уоррен Баффетт

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- Чарли Мангер

- Эд Торп

- экономический дайджест

- ЮГК Южуралзолото

- Яндекс