Блог им. NakedTrader |Новости от БонДовика. Доллар, рубль.Ч.3

- 03 августа 2018, 02:33

- |

Сильная экономика США – большие возможности для них и опасность для всех нас. Part III. Раньше я не очень любил говорить о факторе сокращения дифференциала между рублевыми и долларовыми ставками – это разница между ключевой ставкой (лучше анализировать ставки межбанковского кредитования – они выше) нашего ЦБ (7.25%) и американского регулятора (2% и прогноз 2.5% на начало 2019). Аналитики любят оперировать этим фактором относительно привлекательности нашего долгового рынка, чтобы понять, помимо прочего, перспективы рубля. Они абсолютно правы, однако раньше это влияние было ограниченным, поэтому в качестве некоторого обоснования я не использовал этот аргумент. Теперь я вижу в этом смысл после завершения активной фазы смягчения процентной политики в России и начала фазы ускорения нормализации ДКП в США. Кроме того, когда инвесторы финансируют сделки в долларах и вкладываются в нашу валюту, они учитывают дополнительную риск-премию, соответственно дифференциал на самом деле значительно ниже. Таким образом, общее укрепление доллара и слабые перспективы роста рубля просто перечеркивают эффективность заработка, поэтому лимиты на такие операции сейчас порезаны. Вместе с тем сохранение ключевой ставки Банком России является позитивным моментом с точки зрения частичной защиты нашей валюты. Не хочу говорить о торговых отношениях США и Китая, вы уже прекрасно знаете. Мне больше интересно другое, сможет ли пройти четвертый квартал наша банковская система без существенного оттока валютной ликвидности, поскольку предстоят крупные погашения и сможет ли наше казначейство оперативно предоставлять USD ликвидность. Будем следить. После двух постов вы понимаете, что ралли для рубля не видно, только промежуточные всплески оптимизма.

@bondovik

- комментировать

- ★2

- Комментарии ( 2 )

Блог им. NakedTrader |Новости от БонДовика. Доллар, рубль.

- 02 августа 2018, 12:02

- |

Сильная экономика США – большие возможности для них и опасность для всех нас. Part I. Местный регулятор сохранил диапазон главной учетной ставки (1.75-2%) и подтвердил цель повышения до конца года на фоне экономического роста, повышения потребительского спроса и много другого. Риторика денежных властей была в рамках прогноза, однако укрепились ожидания большинства инвесторов, что 2 ужесточения кредитной политики мы получим, а это означает верхнюю границу ставки на начало 2019 года в размере 2.5%. Вы только представьте, совсем скоро годовая ставка LIBOR будет находиться вблизи 3.5% (сейчас 2.8%), соответственно вкладываться сейчас в краткосрочные депозиты РФ банков или еврооблигации не имеет смысла. Некоторые наши институциональные инвесторы очень хотят короткие долларовые еврооблигации и даже наши аргументы не помогают, что главные мировые USD ставки ввиду их повышения обеспечат более выгодные операции в следующем году. Однако все относительно, зависит именно от ваших целей и возможностей. Лично для меня в настоящий момент лучше сделать несколько тактических сделок в паре доллар/рубль.

@bondovik

Блог им. NakedTrader |Эксперты допустили укрепление рубля на 13% во второй половине 2018 года

- 02 августа 2018, 03:26

- |

Детали

- «Если не произойдет значительного падения цен на энергоносители или усугубления геополитических рисков, к концу года рубль может укрепиться», — пишут эксперты в статье «Платежный баланс во II квартале 2018 года: в положительной зоне». Укрепление национальной валюты будет происходить за счет сильного платежного баланса, считают аналитики. Оценивая состояние платежного баланса в текущем году, ЦБ сделал вывод, что сальдо счета текущих операций по итогам второго квартала составило $22,3 млрд, что в 11,7 раз больше $1,9 млрд за аналогичный период 2017 года.

( Читать дальше )

Блог им. NakedTrader |Новости от БонДовика. Доллар, рубль.

- 02 августа 2018, 02:57

- |

Сегодня официально закончился эффект поддержки налогового периода для российской валюты и доллар США довольно резко двинулся вверх с 62.2 до 62.95, что выглядело вполне логично. Экспортеры действительно зажимали валютную выручки и оставили ее при себе, то есть не было столь существенной конвертации баксов на рубль. Однако поддержку национальной валюте обеспечивал спрос на локальную ликвидность внутри системы и отсутствие внешних шоков. Вчера к вечеру и более основательно утром инвесторы стали перекрывать свои страхующие позиции в паре доллар/рубль, когда занимали рубли через доллары на рынке деривативов (все из-за экспортеров). В результате мы получили резкий «short squeeze» на FX маркете за счет укрепления бакса. Силу американской валюте потом добавила риторика администрация Трампа, которая предложила ввести пошлины на Китай в размере 25% вместо 10% товарной стоимости на $200 млрд. Я рекомендую вам задуматься что делать осенью, видимо веселое время для нас наступит. Август я ожидаю более спокойным (более позитивным для котировок) по вопросам санкций, поскольку Сенат в США ушел на каникулы и все наше внимание будет сконцентрировано на торговом противостоянии Запада.

#валюта #ожидания #рубль

@bondovik

Новости рынков |Владимир Путин разрешил «Роснефти» не возвращать в страну валютную выручку.

- 31 июля 2018, 03:18

- |

- Заводить экспортную выручку на счета в российских банках правительство обязало крупнейших экспортеров в конце 2014 года, чтобы остановить резкий обвал рубля. Владимир Путин тогда лично обзванивал компании с просьбой «поскрести по сусекам» и продать валюту. Под закон о репатриации валюты попали в итоге «Роснефть», «Газпром», «Зарубежнефть», Алроса и «Кристалл».

- Теперь из этого списка есть счастливое исключение – «Роснефть», единственная санкционная компания из этих пяти экспортеров. Отмена требования о возвращении валютной выручки в теории должно помочь компании, которая из-за санкций не может привлечь длинные западные кредиты, финансировать собственные зарубежные проекты, закупать иностранное оборудование, гасить внешние займы и т.д.

( Читать дальше )

Блог им. NakedTrader |Новости от БонДовика. Валюты

- 30 июля 2018, 15:04

- |

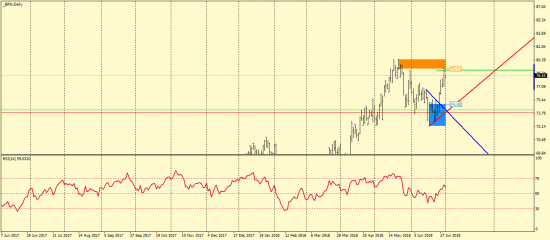

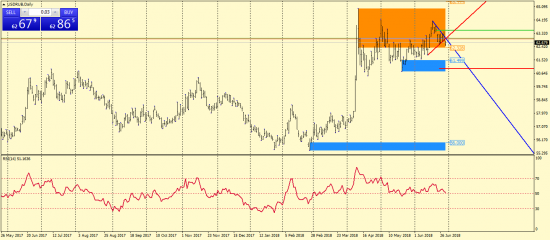

Торговые сигналы! |BRN и USDRUB

- 02 июля 2018, 04:41

- |

Рубль укрепиться до 61,500 — 61.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс