SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Олег Дубинский

анализ отчетов СОТ (рубль, доллар, евро, фунт, нефть золото, серебро, S&P500, Nasdaq, MSCI EM), выводы, мнение на предстоящую неделю

- 31 января 2021, 20:53

- |

Позиции участников на рынке далеко не экстремальны.

1. VIX S&P 500.

Одну неделю рос VIX на индекс S&P500 (оптимизм уходит, но до страха очень далеко).

VIX S&P500 по недельным:

2.

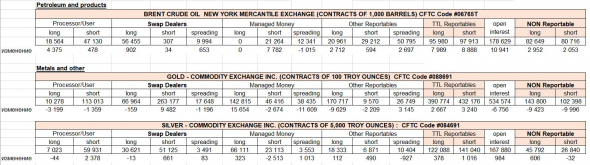

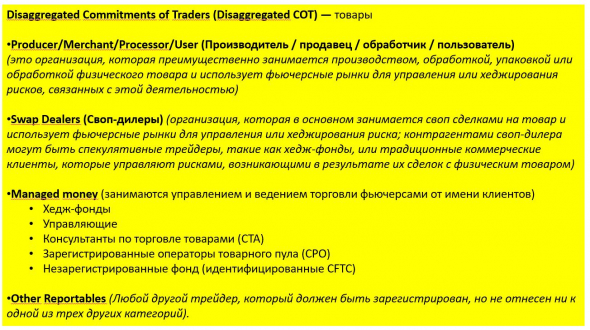

СОТ, товарные рынки Brent, Gold, Silver: неопределенность, 50 / 50.

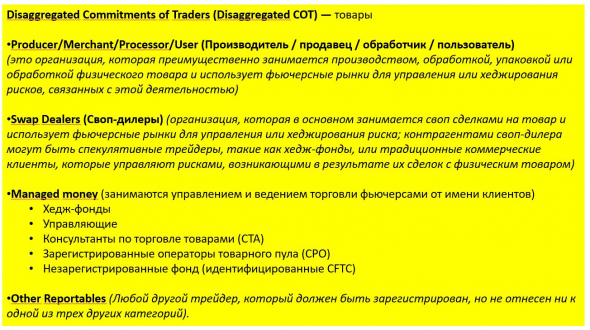

Теория.

( Читать дальше )

1. VIX S&P 500.

Одну неделю рос VIX на индекс S&P500 (оптимизм уходит, но до страха очень далеко).

VIX S&P500 по недельным:

2.

СОТ, товарные рынки Brent, Gold, Silver: неопределенность, 50 / 50.

Теория.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

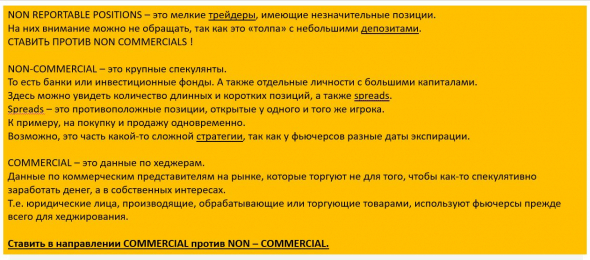

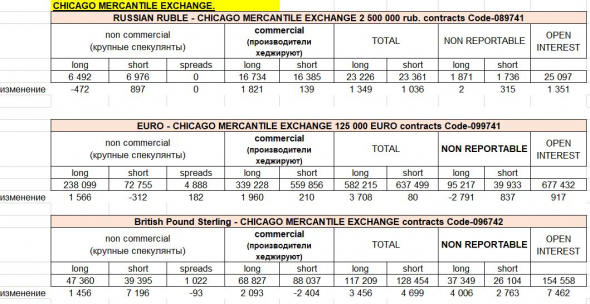

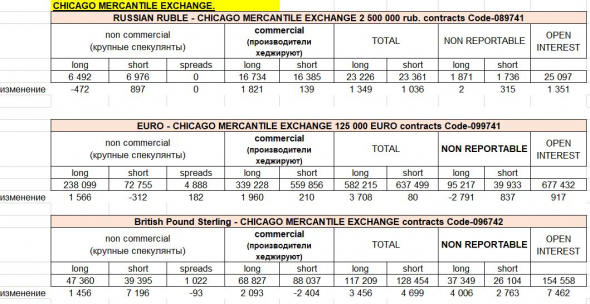

отчеты СОТ (Chicago Mercantile): анализ по рублю, доллару, евро, фунту

- 31 января 2021, 11:39

- |

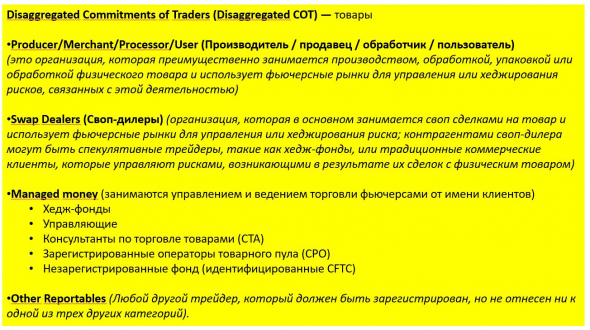

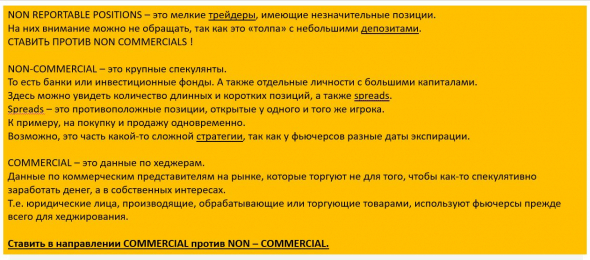

По законам США, крупные участники рынка отчитываются по своим позициям.

Мелкие участники не отчитываются и называются NON REPORTABLE.

В пятницу вечером CFTC на сайте CFTC публикуют отчеты: скачал в excel и обработал.

1.

Теория.

2.

Сам отчет от 29 09 2021.

( Читать дальше )

Мелкие участники не отчитываются и называются NON REPORTABLE.

В пятницу вечером CFTC на сайте CFTC публикуют отчеты: скачал в excel и обработал.

1.

Теория.

2.

Сам отчет от 29 09 2021.

( Читать дальше )

отчеты СОТ: анализ по нефти,золоту, серебру

- 30 января 2021, 20:00

- |

По законам США, крупные участники рынка отчитываются по своим позициям.

Мелкие участники не отчитываются и называются NON REPORTABLE.

В пятницу вечером CFTC на сайте CFTC публикуют отчеты: скачал в excel и обработал.

Последний отчет (от 29 01 2021).

Теория.

( Читать дальше )

1. как уменьшить вероятность заболеть covid, как эффективно вылечиться 2. динамика денежной массы М1, М2 (обработал цифры ФРС и ЦБ РФ), 3. обзор рынка

- 29 января 2021, 23:06

- |

1.

В больницах много людей, сделавших прививку СПУТНИК V, перед прививкой их тесты были отрицательные.

Перед прививкой не мерят уровень антител Igm, Igg.

Если уровень антител Igg близок к 0, то высокая вероятность заболеть и сразу после прививки.

При низком уровне антител, без прививки также высокая вероятность заболеть.

Главное — уровень антител Igg от 100 (т.е. иммунитет от Covid), как увеличить иммунитет — сложный, не до конца изученный вопрос.

Мало кому по ОМС делают анализ крови на антитела:

считаю, что это большая ошибка, т.к. уровень антител говорит о вероятности заболевания.

Если у человека низкие антитела, то он — в зоне риска.

Норматив, чтобы Вас положили в больницу, в Москве поражение легких от 50% (до 60 лет) и от 30% (до 60 лет).

Повышение норматива привело к росту летальности с 2% до 3%.

ДМС при Covid не действует.

По ОМС рекомендуют лечиться дома: врач приносит тьму антибиотиков, противовирусных препаратов и разжижающих кровь препаратов.

Если высокая не сбиваемая температура, вызываете скорую и едете на КТ.

( Читать дальше )

В больницах много людей, сделавших прививку СПУТНИК V, перед прививкой их тесты были отрицательные.

Перед прививкой не мерят уровень антител Igm, Igg.

Если уровень антител Igg близок к 0, то высокая вероятность заболеть и сразу после прививки.

При низком уровне антител, без прививки также высокая вероятность заболеть.

Главное — уровень антител Igg от 100 (т.е. иммунитет от Covid), как увеличить иммунитет — сложный, не до конца изученный вопрос.

Мало кому по ОМС делают анализ крови на антитела:

считаю, что это большая ошибка, т.к. уровень антител говорит о вероятности заболевания.

Если у человека низкие антитела, то он — в зоне риска.

Норматив, чтобы Вас положили в больницу, в Москве поражение легких от 50% (до 60 лет) и от 30% (до 60 лет).

Повышение норматива привело к росту летальности с 2% до 3%.

ДМС при Covid не действует.

По ОМС рекомендуют лечиться дома: врач приносит тьму антибиотиков, противовирусных препаратов и разжижающих кровь препаратов.

Если высокая не сбиваемая температура, вызываете скорую и едете на КТ.

( Читать дальше )

Личное мнение: волатильность растет, риски сильной коррекции растут, мнение о рынке.

- 29 января 2021, 06:50

- |

Индекс доллара в моменте = 90,68 (+0,28%). Не смотря на вчерашний рост индексов США в пределах 1% (по ходу торгов, рост был выше, падение выкупали не так агрессивно), Азия в минусе. Товарные рынки вчера-сегодня около 0: Brent = 55,26 (+0,29%), золото = 1844 (+0,18%). Внешний фон слегка негативный

Индекс доллара (тренд с 21г.развернулся с падающего на растущий):

Индексы США старались выкупать, в моменте s&p500 рос на 2%, но закрылся 3787 (+0,98%) и фьюч в моменте 3794 (-0,94%).

Волатильность растёт, что говорит о высокой вероятности сильной коррекции:

( Читать дальше )

Индекс доллара (тренд с 21г.развернулся с падающего на растущий):

Индексы США старались выкупать, в моменте s&p500 рос на 2%, но закрылся 3787 (+0,98%) и фьюч в моменте 3794 (-0,94%).

Волатильность растёт, что говорит о высокой вероятности сильной коррекции:

( Читать дальше )

1. ВВП США 4кв. Хуже ожиданий. 2. Как распознать смену тренда.

- 28 января 2021, 17:36

- |

1.

По предварительным данным Бюро экономического анализа Министерства торговли США,

ВВП США в IV квартале 2020 года вырос на 4.0% по сравнению с предыдущим кварталом в годовом исчислении.

Аналитики прогнозировали повышение ВВП на 4.2%.

Рынки в моменте чуть ободрились (опять надеются на стимулы, принцип «чем хуже, тем лучше»).

2.

При смене трендв, растет индекс волатильности.

При медвежьем рынке, о покупках стоит задуматься при снижении волатильности с локального max.

В стандартных инструментах есть CVI ( индекс волатильности Чайкина).

Можно смотреть на аналоги: VIX и др.

Vix на s&p500 начинает колбасить: значит, на рынке высокий риск продолжения падения.

СЕЙЧАС — В USD, КУПЛЕННЫХ ПО 73р. в декабре 2020г. (в telegram об этом писал on line).

АДРЕС В ТЕЛЕГРАМ @OlegTrading

(чат с 》470 реальными трейдерами tx.me/OlegTradingChat )

t.me/s/OlegTrading

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

По предварительным данным Бюро экономического анализа Министерства торговли США,

ВВП США в IV квартале 2020 года вырос на 4.0% по сравнению с предыдущим кварталом в годовом исчислении.

Аналитики прогнозировали повышение ВВП на 4.2%.

Рынки в моменте чуть ободрились (опять надеются на стимулы, принцип «чем хуже, тем лучше»).

2.

При смене трендв, растет индекс волатильности.

При медвежьем рынке, о покупках стоит задуматься при снижении волатильности с локального max.

В стандартных инструментах есть CVI ( индекс волатильности Чайкина).

Можно смотреть на аналоги: VIX и др.

Vix на s&p500 начинает колбасить: значит, на рынке высокий риск продолжения падения.

СЕЙЧАС — В USD, КУПЛЕННЫХ ПО 73р. в декабре 2020г. (в telegram об этом писал on line).

АДРЕС В ТЕЛЕГРАМ @OlegTrading

(чат с 》470 реальными трейдерами tx.me/OlegTradingChat )

t.me/s/OlegTrading

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Возможное обострение на Тайване, есть вероятность вооружённого конфликта

- 28 января 2021, 11:28

- |

Пекин не обещает отказаться от применения силы, когда речь идет об иностранном вмешательстве и тайваньском сепаратизме, сообщило Центральное телевидение КНР со ссылкой на представителя канцелярии по делам Тайваня при Госсовете Чжу Фэнлянь.

«Чтобы эффективно отреагировать на вмешательство иностранных сил, на ничтожное количество сепаратистов, выступающих за независимость Тайваня и на их сепаратистские действия, мы не обещаем не применять силу», — сказала Чжу Фэнлянь.

учения Народно-освободительной армии в районе Тайваньского пролива — это серьезное предупреждение внешним силам прекратить вмешательство, а также предостережение для сепаратистов оставить провокации.

На прошлой неделе тайваньские власти сообщили, что восемь бомбардировщиков и четыре истребителя ВВС КНР вошли в юго-восточную опознавательную зону ПВО Тайваня. После этого Госдеп США потребовал от Пекина прекратить давление на Тайвань.

Экономика США находится в плохом состоянии, ей не помешает «заварушка»… 1) Консолидация нации (общий враг), 2) Поправить дела в экономике (рост впк), 3) Наказать главного конкурента...

Один из сценариев — вооруженный конфликт на Тайване (США за независимость Тайваня, Китай против).

Мониторим, интересная ситуация.

«Чтобы эффективно отреагировать на вмешательство иностранных сил, на ничтожное количество сепаратистов, выступающих за независимость Тайваня и на их сепаратистские действия, мы не обещаем не применять силу», — сказала Чжу Фэнлянь.

учения Народно-освободительной армии в районе Тайваньского пролива — это серьезное предупреждение внешним силам прекратить вмешательство, а также предостережение для сепаратистов оставить провокации.

На прошлой неделе тайваньские власти сообщили, что восемь бомбардировщиков и четыре истребителя ВВС КНР вошли в юго-восточную опознавательную зону ПВО Тайваня. После этого Госдеп США потребовал от Пекина прекратить давление на Тайвань.

Экономика США находится в плохом состоянии, ей не помешает «заварушка»… 1) Консолидация нации (общий враг), 2) Поправить дела в экономике (рост впк), 3) Наказать главного конкурента...

Один из сценариев — вооруженный конфликт на Тайване (США за независимость Тайваня, Китай против).

Мониторим, интересная ситуация.

Итоги заседания ФРС и выводы

- 28 января 2021, 07:39

- |

Итоги заседания ФРС.

Регулятор ожидаемо отставил ключевую ставку (fed funds rate) без изменений, в диапазоне 0–0,25%. Все 10 участников Комитета по операциям на открытом рынке (FOMC) проголосовали в пользу такого решения.

Параметры монетарной политики.

Ключевая ставка останется на текущем уровне, пока рынок труда не достигнет полной занятости (когда циклическая безработица исчезнет), а инфляция не усилится до 2% и более.

ФРС повторила, что будет использовать все доступные инструменты для поддержки американской экономики. Монетарная политика останется стимулирующей, зависящей от ситуации в экономике. Выкуп государственных и ипотечных облигаций (программа QE) продолжится, как минимум, в нынешних объемах — не менее $120 млрд в месяц ($80 млрд Treasuries и $40 млрд ипотечных бумаг).

Стейтмент

ФРС отметила, что пандемия коронавируса создала огромные экономические сложности в США и по всему миру.

Темпы восстановления американской экономики замедлились. Финансовые условия (влияют на условия ведения бизнеса) способствуют поддержке экономики, что стало результатом активного монетарного стимулирования, то есть низких процентных ставок. Регулятор указал на сильную зависимость перспектив экономики от ситуации вокруг COVID-19, включая вакцины.

( Читать дальше )

Регулятор ожидаемо отставил ключевую ставку (fed funds rate) без изменений, в диапазоне 0–0,25%. Все 10 участников Комитета по операциям на открытом рынке (FOMC) проголосовали в пользу такого решения.

Параметры монетарной политики.

Ключевая ставка останется на текущем уровне, пока рынок труда не достигнет полной занятости (когда циклическая безработица исчезнет), а инфляция не усилится до 2% и более.

ФРС повторила, что будет использовать все доступные инструменты для поддержки американской экономики. Монетарная политика останется стимулирующей, зависящей от ситуации в экономике. Выкуп государственных и ипотечных облигаций (программа QE) продолжится, как минимум, в нынешних объемах — не менее $120 млрд в месяц ($80 млрд Treasuries и $40 млрд ипотечных бумаг).

Стейтмент

ФРС отметила, что пандемия коронавируса создала огромные экономические сложности в США и по всему миру.

Темпы восстановления американской экономики замедлились. Финансовые условия (влияют на условия ведения бизнеса) способствуют поддержке экономики, что стало результатом активного монетарного стимулирования, то есть низких процентных ставок. Регулятор указал на сильную зависимость перспектив экономики от ситуации вокруг COVID-19, включая вакцины.

( Читать дальше )

Провал аукциона ОФЗ

- 27 января 2021, 19:04

- |

Очередной выход Минфина на рынок рублевых займов для покрытия дефицита бюджета закончился с худшим в этом году результатом. По итогам аукциона 10-летних инфляционных ОФЗ 52003 ведомству удалось привлечь в казну лишь 9,9 млрд рублей.

Близкий к провальному итог оказался неожиданностью для рынка: накануне аналитики «АльфаСтрахования» прогнозировали, что Минфин продаст бумаги минимум на 30 млрд рублей, а максимум — на 70 млрд, если согласится дать премию по доходности.

Сбербанк CIB ждал, что размещения принесут бюджет от 20 до 40 млрд рублей.

Обратите внимание на индекс RGBI

(индекс ОФЗ)по дневным.

Падение на лицо: ставка ЦБ 4,25% (купонная доходность индекса около 5,5%) не покрывает ни инфляцию, ни политичесеие риски.

Посмотрим, какие меры примет ЦБ РФ для выполнения плана заимствований.

Возможно, как в 20г., увеличат РЕПО или предпримут другие действия. Будем мониторить.

( Читать дальше )

Обратите внимание на индекс RGBI

(индекс ОФЗ)по дневным.

Падение на лицо: ставка ЦБ 4,25% (купонная доходность индекса около 5,5%) не покрывает ни инфляцию, ни политичесеие риски.

Посмотрим, какие меры примет ЦБ РФ для выполнения плана заимствований.

Возможно, как в 20г., увеличат РЕПО или предпримут другие действия. Будем мониторить.

( Читать дальше )

Рейтинг многих нефтяных компаний поставлен s&p на пересмотр с возможным понижением. Не все нефтяники прибыльные!

- 27 января 2021, 11:16

- |

Международное рейтинговое агентство S&P поместило рейтинги ряда крупных мировых нефтяных компаний на пересмотр в сторону понижения по причине волатильности цен на рынке и рисков снижения прибыли, говорится в сообщении агентства.

В частности, Standard & Poor's может понизить рейтинги компаний Chevron, Exxon Mobil, Imperial Oil, Royal Dutch Shell, Shell Energy North America, Total, China Petrochemical, China Petroleum & Chemical Corporation, China National Offshore Oil Corporation, CNOOC, ConocoPhillips, Woodside Petroleum и Canadian Natural Resources.

Обратите внимание на 25 крупнейших компаний-зомби из индекса s&p500:

в списке много нефтяников.

В частности, Standard & Poor's может понизить рейтинги компаний Chevron, Exxon Mobil, Imperial Oil, Royal Dutch Shell, Shell Energy North America, Total, China Petrochemical, China Petroleum & Chemical Corporation, China National Offshore Oil Corporation, CNOOC, ConocoPhillips, Woodside Petroleum и Canadian Natural Resources.

Обратите внимание на 25 крупнейших компаний-зомби из индекса s&p500:

в списке много нефтяников.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- Dow Jones

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань