Олег Дубинский

Межрыночный анализ: отскок индекса доллара и падение RGBI (индекс ОФЗ) - предвестники ослабления рубля от курса 73р. за $ и коррекции акций

- 15 января 2021, 10:38

- |

Рост индекса доллара = risk off, падение индекса доллара = risk on.

Первыми разворачиваются валютный и долговой (бонды) рынки,

за ними — рынки акций.

Вероятный отскок по индексу доллара усиливает риски коррекции на рынках акций. Желаю ВАМ успеха !

На графике — индекс доллара по дневным.

На графике — RGBI (индекс ОФЗ) по дневным.

Обратите внимание на падение RGBI с конца ноября 2020г.:

рубль и рынок акций росли, а RGBI (отражает интерес к ОФЗ и рублю) падал:

это говорит о спекулятивности (слабости) тренда роста акций. Начало 2021г. на фондовых рынках очень напоминает начало 2020г.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

утренний обзор, мнение о рынках, индексе доллара и курсе рубля

- 14 января 2021, 09:07

- |

S&P500 = 3809 (+0,23%), NASDAQ = 13128 (+0,43%), DJ = 31060 (-0,03%),

Срез 14 января 9 утра МСК.

Индексы. Shanghai = 3598 (-0,27%), ASX200 India = 6715 (+0,43%), Nikkei = 28740 (+0,97%), KOSPI = 3144 6 (-0,06%).

Валюты.

Индекс доллара = 90,34 (+0,01%), BTC / USD = 37592 9+0,53%), EURO / USD = 1,2149 (-0,06%), GBP / USD = 1,3633 (-0,03%), USD / JPY = 104,0 (+0,13%), USD / RUB = 73,6500 (-0,18%), EURO / RUB = 89,4935 (-0,17%).

Рынки из стадии роста переходят в боковик, волатильность низкая (страха на рынке нет).

Страх может появиться на росте инфляционных ожиданий (личное мнение).

О взаимосвязи финансовых рынков (валютного, акций, товарного, долгового).

Возможный разворот индекса доллара — это первый серьезный звонок о сомнениях в продолжении роста.

Чаще всего, первыми разворачиваются валютные рынки и рынки облигаций,

за ними — товарные рынки и рынок акций.

Если разворот в индексе доллара произойдет, то это риск для рынков акций и товаров.

Уровень 89 — это сильная поддержка, от которой идет отскок.

На графике, гистограммы слева — это Volume by Price (объем в ценовых диапазонах).

( Читать дальше )

С 15 01 2021 по 04 02 2021 Минфин будет покупать валюту на 7 млрд. руб. в день, разворот в индексе доллара, личное мнение о рубле: торгуем, как Минфин

- 13 января 2021, 20:01

- |

Ежедневный объем покупки иностранной валюты составит в эквиваленте более 7 млрд рублей, говорится в сообщении министерства.

МИНФИН сегодня сообщил только нижнюю планку, сколько рублей будет ежедневно выделено на покупку валюты.

ЛИЧНОЕ МНЕНИЕ: РАЗ МИНФИН ПОКУПАЕТ ВАЛЮТУ, ТО И ФИЗИКАМ ЛУЧШЕ ДЕЛАТЬ КАК МИНФИН.

Лучше идти в ногу с государством!

( Читать дальше )

утренний обзор, нефть, индекс доллара (вероятен разворот), рубль

- 13 января 2021, 07:20

- |

сильно задран над MA (50)(скользящая средняя по 50 последним значениям).

Индекс доллара по дневным:

( Читать дальше )

RGBI и курс рубля, индекс доллара

- 12 января 2021, 23:30

- |

В начале 2021г. — боковик по рублю.

Обратите внимание на падение RGBI (индекс облигаций ОФЗ) по дневным:

Фактическая доходность индекса RGBI чуть больше 5% при ставке ЦБ = 4,25%.

Рост инфляции в РФ говорит о том, что ЦБ РФ, скорее всего, снижать ставку не будет.

Brent в 2021 г. вырос почти на 10% с $51,0 до $56,5.

По Brent сейчас — бэквордация: дальние фьючерсы дешевле ближних.

Т.е. ожидания, что цена нефть упадет (как ВЫ понимаете, ожидания сами по себе еще ничего не гарантируют).

Валютная секция Мосбиржи.

График USD_RUB по дневным.

( Читать дальше )

Обзор.мнение о рубле

- 12 января 2021, 07:30

- |

S&P500 = 3799 (-0,66%), Nasdaq = 13-36 (-1,25%), DJ = 31008 (-0,29%), Brazil Bovespa = 123255 (-1,46%).

Индекс Мосбиржи = 3482 (+0,80%, был рост на негативном внешнем фоне).

Срез 12 января. 7-15 утра МСК.

Индексы.

Shanghai = 3559 (+0,80%), ASX200 India = 6698 (+0,02%), Nikkei225 = 28165 (+0,43%), Kospi = 3094 (-1,72%, c дна 2020г. рост в 2раза).

Валюты.

Индекс доллара = 90,55 (+0,12%), BTC (биткоин) / USD = 34918 (-1,51%), EURO / USD = 1,2146 (-0,04%), GBP / USD = 1,3521 (+0,08%), USD / JPY = 104,28 (+0,04%), USD / RUB = 74,4370 (-0,35%), EURO / RUB = 90,4370 (=0,27%).

Товарные рынки.

Brent = 55,59 (-0,13%), золото = 1851 (+0б05%)б серебро = 25,2450 (-0,15%).

Прогнозирую нейтральное открытие.

После роста, рынок остывает, но сильной волатильности и сильно плохих новостей нет:

спокойный рынок (как бы размышляет, куда дальше).

Один вчерашний день падения еще не говорит о средне среднесрочной тенденции.

Мониторим, что дальше.

В предыдущих постах написал про риски.

Часто падению предшествует сильная волатильность (сейчас VIX и др. индексы волатильности не значительно растут).

Бывает и медленное падение: медленное падение не вызывает стресса, поэтому оно опаснее для новичков.

( Читать дальше )

Чарли Мангер о пузыре в NASDAQ. Всегда при себе держите шпаргалку с критериями выхода и будьте готовы !

- 11 января 2021, 21:36

- |

«Истории о богатстве притянули огромное количество людей.

Все пытаются разбогатеть, надеясь перехитрить весь остальной мир, что уже вызвало вал спекуляций и завышенные цены.

Apple и её рост в последние годы, привели к чрезмерно высокой цене, такая проблема наблюдается по всему рынку.

Никто не знает когда пузырь взорвётся.

В NASDAQ уже заложены годы будущего роста.

Мы в неизведанных водах.

Никто ещё не остался безнаказанным, когда печатал такое количество денег в течении длительного периода.

Такая политика, вероятно, приведёт к сильной инфляции уже в недалёком будущем.

Я помню, когда я ещё был маленьким мальчиком, я мог заказать ужин с пятью блюдами в Омахе за 60 центов. Мир сильно поменялся».

( Читать дальше )

Обзор рынков, про риски. Тем, кто в акциях: рекомендую написать для себя критерии выхода и всегда иметь при себе эту шпаргалку (чтобы придерживаться Вашей стратегии)

- 11 января 2021, 10:19

- |

S&P500 = 3824 (+0,55%), NASDAQ = 13201 (+1,03%), DJ = 31097 (+0,18%).

С утра 11 января настрой на рынках медвежий.

На telegram с 08 декабря 2020г. пишу что сильный уровень 73р. за доллар и покупал доллары по 73р.

Стоит вспомнить о рисках:

- рынки высоко над скользящей средней,

- P/E S&P500 около 40 при среднем историческом 16

- резкий рост корпоративных и гос. долгов(падение казначейских облигаций США от 10 лет и рост их доходности от 1% годовых говорит об инфляционных ожиданиях) (рынок облигаций обычно — опережающий индикатор рынка акций),

- ниже 88 индекс доллара не шел, попытки отскока индекса доллара (рост индекса доллара — это почти всегда risk off)

- падение драг. металлов на прошлой неделе (драг. металлы идут в направлении рынка акций): с августа 2020г., среднесрочный тренд на рынке драг. металлов перестал быть растущим,

- слабость рубля: рубль не рос на фоне роста нефти почти на 10%

- 30% компаний средней капитализации в США — это компании — «зомби» (доналоговая прибыль выше, чем стоимость обслуживания долга), задумайтесь: когда ставки будут расти, вырастет стоимость обслуживания долга, как платить ??? Волна банкротств? Выход из долговых проблем через очищение рынка от неплатежеспособных компаний (прохождение через медвежий рынок) ?

- Пауэлл (глава ФРС ДО ФЕВРАЛЯ 2022г.) обещал низкие ставки на годы, при этом 12 голосующих членов ФРС назначаются и смещаются (при наличии причин) Президентом Байденом, провал основной задачи ФРС (контроль за средней инфляцией 2%) может стать причиной замены Байденом тех членов ФРС, которых назначил Трамп.

( Читать дальше )

Главный долгосрочный риск - инфляция. После Пандемии, отложенный спрос приведет к росту инфляции, прекращению роста денежной массы. Разбираю отчеты СОТ.

- 10 января 2021, 14:44

- |

в 2021г. рынки выросли, а длинные (от 10 лет) US Treasures упали.

Т.е. доходность длинных US Treasures превысила 1% годовых и продолжает расти.

Рост доходности US Treasures — это рост инфляционных ожиданий.

График ETF на 10-летние US Treasures.

На циклах роста ставок, корректируются драг. металлы.

Следите за рынком золота: если рынок под давлением — это значит, что растут опасения роста инфляции.

В 2020г. резко выросли государственные и корпоративные долги.

При росте ставок, увеличится стоимость обслуживания долга и резко увеличится количество дефолтов.

Резкий рост денежной массы в США был во время и после войны во Вьетнаме: в 1971г. Никсон отменил золотой стандарт, 1970-е была инфляция, глава ФРС Пол Волкнер через жесткую политику уменьшил инфляцию раза в 3, но цена снижения инфляции и возврата интереса к доллару была 2-летний медвежий рынок в 1980 — 1981 г.г… НАПОМИНАЕТ ТО, ЧТО ПРОИСХОДИТ СЕЙЧАС! НАПОМИНАЮ: ПРИ УЖЕСТОЧЕНИИ ДКП, С 1980Г. С ПИКА $800, ЗОЛОТО УПАЛО В 4 РАЗА (такое тоже бывает).

( Читать дальше )

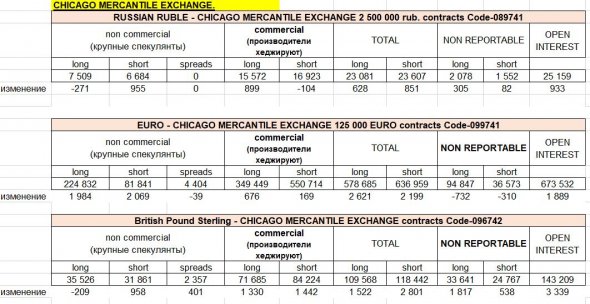

анализ отчетов СОТ: слабые сигналы на отскок по индексу доллара.S&P500: расхождение позиций хэджеров и спекулянтов (ОИ низкий, т.е. разворотный сигнал слабый)

- 10 января 2021, 10:11

- |

Сначала немного теории.

Теперь сами отчеты.

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- Dow Jones

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань