Sambojoy

Рубль для лузеров Смарт-лаба.

- 17 ноября 2015, 09:35

- |

Веер топиков на Смарт-лабе о том, как странно, что рубль укрепляется, а нефть падает, что расчёты на калькуляторах рублёвой ценые барреля не сходятся с реальностью и т.п. говорят о том, что до финансовой грамотности далеко, а также о том, что трейдеры не учитывают тот фактор, что ЦБ учится быстрее их и всё профессиональнее регулирует свою политику, пока аналитики брокерских компаний трындят свои тухлые отчёты, гадая о ставках и прочем бреде недоучек.

Во-первых, сейчас для ЦБ колебания стоимости нефти в 10 % — это не падение, а волатильность, которую желательно хеджировать временным лагом, чтобы рубль избежал краковременных флуктуаций нефтяных цен и краткосрочных колебаний – единственное неизвестное для обывателя здесь – корреляция процента падения к количеству банковских дней.

Во-вторых, только ленивый не в курсе, что ЦБ временами зажимает рублёвую ликвидность и вероятно повезло, но сейчас это совпало не только с налоговым периодом, но и с волатильным движением стоимости нефти вниз, и рубль одним действием ЦБ ударом отражает сразу две атаки.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 8 )

ФосАгро и рост дивидендов.

- 16 ноября 2015, 21:10

- |

Сегодня объявлено о третьем транше дивидендов за 2015 год:

Москва. 16 ноября 2015 г. Совет директоров ОАО «ФосАгро» (Московская биржа, LSE: PHOR), российской вертикально-интегрированной компании, одного из ведущих мировых производителей фосфорсодержащих минеральных удобрений, на сегодняшнем заседании рекомендовал внеочередному собранию акционеров принять решение о выплате дивидендов в объеме 8,159 млрд. рублей из расчета 63 рубля на обыкновенную акцию (или 21 рубль на глобальную депозитарную расписку).

Собрание акционеров пройдет 15 января 2016 г. в заочной форме, дата закрытия реестра для участия в нем — 27 ноября 2015 г. Реестр акционеров для получения дивидендов рекомендовано составить по состоянию на 26 января 2016 г.

Таким образом, если считать предыдущие выплаты по курсам на дату выплат, а новый дивиденд по сегодняшнему курсу акция, то получиться:

1 квартал: 2,04 %

1 полугодие: 2,28 %

3 квартал: 2,38 %

т.е. 6,7 % за 9 месяцев или,

( Читать дальше )

ФосАгро и MSCI Russia: попытка № 2.

- 12 ноября 2015, 11:21

- |

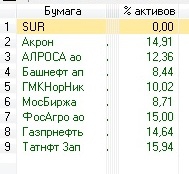

Для и так хорошей компании, неплохой бонус, к этому событию усилил вес ФосАгро (как и Акрона), используя лёгкие просадки, и акция снова имеет наибольший вес в инвестиционном портфеле, сместив на 2-е место Татнефть префы.

P.S. И, конечно, продолжаем атаковать медведей в АЛРОСА.

Трейдинг – детям не игрушка: АЛРОСА – 3!

- 11 ноября 2015, 12:16

- |

smart-lab.ru/blog/289588.php

smart-lab.ru/blog/288389.php

smart-lab.ru/blog/288235.php

сегодня тему обозначили в БКС, несмотря на то, что наши подходы технологически абсолютно разные — суть и направление движения совпадают, так что тем кто отслеживает идею АЛРОСА активно или пассивно — ещё информация к размышлению:

В данный момент акции АЛРОСА торгуются около уровня 51,75 руб., прибавляя 0,3% по отношению к предыдущему уровню закрытия.

Вот уже несколько месяцев подряд акции этой компании находятся в пределах нисходящего тренда на фоне слабой динамики в спросе на алмазы, а также низких цен. За это время с пика на уровне 84 руб. акции компании откатились к круглой отметке в 50 руб., потеряв тем самым около 40% капитализации. Долгосрочный взгляд аналитиков ФГ БКС на акции АЛРОСА позитивный. Компания сейчас стоит достаточно дешево и является интересным активом для добавления в долгосрочный инвестиционный портфель.

( Читать дальше )

Хитрые префы нефтянки.

- 09 ноября 2015, 20:01

- |

smart-lab.ru/blog/277864.php, а именно:

второй неожиданностью стали префы Башнефти и Татнефти, которые потеснили Акрон с ФосАгро по весу в портфеле, но здесь всё проще простого, особо обратить внимание на Фактор 2:

Инвестпортфель на 10 09 2015:

Фактор 1. Положительный денежный поток, усиленный налоговыми манёврами и девальваций, который должен был отразиться в отчётности с опозданием, относительно химиков и металлургов, что упустили все аналитики (не побоюсь этой фразы), увлечённые ставкой ФРС и прочим бреднями. Этот поток уже достаточен для генерации прибыли, но при текущей экономики рынка нефти – недостаточен для начала тренда на рост капитализации.

( Читать дальше )

Трейдинг – детям не игрушка: АЛРОСА – 2!

- 09 ноября 2015, 15:30

- |

В продолжение темы борьбы за АЛРОСу: после прошлой удачной атаки на уровень 5400-5500, котировки снова откатились ближе к 5000, но ниже не ушли, что говорит о равной текущей борьбе быков и медведей. Уровень 5400 – 5500, если говорить на военном языке – первый стратегический уровень, в этом интервале (±) находится первая линия инвесторов с горизонтом более года, что помогает держать спекулятивную оборону быкам.

Пробит он уже второй раз за пару месяцев, после первого пробоя я отошёл от активных действий в АЛРОСе, наблюдая со стороны за событиями, так как после этого вероятность ухода ко второму стратегическому уровню 3300 – 3400 стала высокой, но после боковика выше 5000 стало очевидно, что можно испытать медведей на прочность, тогда и появились топики про бычью атаку в АЛРОСе, которая встретила сопротивление всё там же: на 5400 – 5500.

Почему отсутупили с того уровня? Сопротивление медведей осталось сильным, не было смысла тратить ресурсы на рост (кому интересно можете посмотреть, что уровень в 5500 достался при дневном обороте свыше 1 млрд рублей)– правильней думалось уйти в боковик в уровенях 5000-5400, т.е. перейти в тактическую плоскость игры кто раньше будет вымотан: быки или медведи.

( Читать дальше )

Трейдинг - детям не игрушка: Алроса!

- 03 ноября 2015, 11:40

- |

smart-lab.ru/blog/288235.php

Да и алготрейдеры расслабились. Сейчас появилось масса литературы, включая популярно-детективную, про мощь и махинации алготрейдинга, но как всегда наглядная информация появляется когда всё очевидно, а мощь слабеет.

Мало кто, особенно в России, пока знает, что обычными ручками можно победить алготрейдера, так как методология их пока просто алгоритм и более быстрый доступ к бирже, что открывает путь махинациям в рамках закона: вещи это сильные, но не искусственный интеллект.

Вчерашняя схватка за АЛРОСА продолжается сегодня более успешно, правда мне пора на Форум по корпоративному управлению (о чём вчера предупреждал), так что натиск спадёт, но как учат в военных стратегиях — спадёт, чтобы потом проявиться с новой силой.

Борьба за АЛРОСА — это пример недетских технологий и методов трейдинга — классический теханализ тут как букварь для выпускного класса)))

Спасти рядового АЛРОСА.

- 02 ноября 2015, 19:07

- |

Разные версии от выхода нерезов до наглых медвежатников-алготрейдеров есть в обоснованиях этого падения, и всё имеет место быть, как сказала несколько месяцев назад одна представительница Финама: да ты не представляешь какие крутые парни и с какими бабками работают в Алросе, да мы тебя как пацана опрокинем. Что ж, как написал Зыгарь в «Краткой истории современной России»: просто Сечин оказался терпеливей и выносливей (о его и Потанина тактической победе за Норильский никель") — не лишённое смысла замечание, потому как среди навыков полезных для бизнеса и трейдинга эти два занимают не последнее место, чего лишены алготрейдеры.

( Читать дальше )

теги блога Sambojoy

- Forbes

- Sambojoy

- Tesla

- Акрон

- акции

- Алроса

- аналитика

- АФК СИСТЕМА

- Аэрофлот

- Баффет

- Башнефть

- Бегларян

- БКС

- Брокеры

- В. Евтушенков

- В. Путин

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Греф

- Д. Медведев

- Дартстрейд

- девальвация

- Джим Роджерс

- дивиденды

- доллар

- доллар США

- Донбасс

- евро

- Евтушенков

- золото

- И. Сечин

- инвестиции

- Китай

- Кремль

- Крым

- Лукойл

- Магнит

- Мечел

- ММВБ

- монеты

- МосБиржа

- Московская биржа

- Мостотрест

- МОЭСК

- МТС

- Набиуллина

- нефть

- НЛМК

- Новатэк

- Норильский никель

- Норникель

- Обама

- опрос

- оффтоп

- палладий

- платина

- Потанин

- приватизация

- Путин

- Распадская

- РБК

- Роджерс

- Роснефть

- Россети

- Россия

- Рубль

- Русал

- санкции

- Саудовская Аравия

- Сбербанк

- Северсталь

- Сечин

- Сирия

- СИСТЕМА

- смартлаб

- Сорос

- спекуляции

- Сургутнефтегаз

- США

- Татнефть

- Тимофей Мартынов

- ТНК-ВР

- трейдер

- трейдеры

- трейдинг

- Турция

- Украина

- Уралкалий

- фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- Э. Набиуллина

- Э.ОН Россия

- экономика

- юмор

- Юнипро

- Яндекс