TradPhronesis

Бенуа Мандельброт об эффекте бабочки в экономике

- 25 апреля 2021, 12:49

- |

Бенуа Мандельброт — «отец фракталов» и один из немногих перед кем преклоняется Нассим Талеб — начал применять эффект бабочки в экономике несколько десятилетий назад. В статье для Scientific American в 1999 году он затронул тему насколько нестабильными могут быть рынки, и приводил примеры, когда акции падали или росли на десятки процентов в день — торнадо, созданный невидимой бабочкой.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доходности за прошедший год

- 24 апреля 2021, 19:10

- |

Dogecoin: +13,565%

Binance Coin: +2,964%

Cardano: +2,750%

Ethereum: +1,078%

Neo: +879%

Chainlink: +745%

TRON: +673%

Stellar: +600%

Bitcoin: +560%

Monero: +497%

XRP: +463%

Litecoin: +408%

Zcash: +355%

Bitcoin Cash: +233%

Dash: +190%

EOS: +91%

Телеграм канал: https://t.me/TradPhronesis

Если инвестировать 10 тыс. долл. 5 лет назад...

- 24 апреля 2021, 12:42

- |

$FB: ~$25,600

$GOOG: ~$32,200

$MSFT: ~$52,300

$AAPL: ~$57,000

$TSLA: ~$155,000

$NVCR: ~$155,500

$SQ: ~$165,000

$NVDA: ~$173,000

$AMD: ~$230,000

$ETSY: ~$240,000

$SHOP: ~$356,600

$BTC: ~$1,132,500

Телеграм канал: https://t.me/TradPhronesis

Время, чтобы достичь капитализацию 50 млрд. долл.

- 22 апреля 2021, 21:13

- |

Dogecoin: 7 years, 4 months

Bitcoin: 8 years, 6 months

Amazon: 15 years, 3 months

Netflix: 17 years, 11 months

Microsoft: 19 years, 9 months

Apple: 29 years, 7 months

Starbucks: 42 years, 2 months

Nike: 48 years, 1 month

Телеграм канал: https://t.me/TradPhronesis

_______________________________________________

Текущая капитализация

- 18 апреля 2021, 18:33

- |

Bitcoin: $1.03 trillion

JP Morgan: $465 billion

Bank of America: $338 billion

Wells Fargo: $181 billion

Citigroup: $151 billion

Morgan Stanley: $147 billion

Goldman Sachs: $117 billion

UBS: $55 billion

Barclays: $45 billion

Deutsche Bank: $25 billion

Телеграм канал: https://t.me/TradPhronesis

_______________________________________________

Годы, когда они стартовали и доходности за 20 лет

- 17 апреля 2021, 08:13

- |

2009: Uber

2008: Airbnb

2006: Spotify

2006: Twitter

2004: Facebook

2003: Tesla

2002: SpaceX

1999: Alibaba

1998: Google

1997: Netflix

1994: Amazon

1984: Dell

1976: Apple

1975: Microsoft

1968: Intel

1946: Sony

1938: Samsung

1911: IBM

1889: Nintendo

ДОХОДНОСТИ ЗА 20 лет

Apple: +41,899%

Amazon: +40,189%

Nvidia: +5,898%

Autozone: +5,010%

BlackRock: +3,531%

Nike: +3,452%

Adobe: +2,878%

Starbucks: +2,823%

Caterpillar: +1,652%

eBay +1,628%

McDonalds +1,379%

Costco: +1,350%

Microsoft: +1,331%

Home Depot: +1,008%

Телеграм канал: https://t.me/TradPhronesis

__________________________________________

Стоимость 1000 долларов, инвестированных 5 лет назад

- 15 апреля 2021, 07:42

- |

Ethereum: $273,716

Bitcoin: $148,194

Shopify: $41,662

AMD: $28,639

Etsy: $26,388

Nvidia: $17,071

Tesla: $14,975

PayPal: $7,101

Amazon: $5,530

Netflix: $5,050

Apple: $4,799

Microsoft: $4,670

Salesforce: $3,055

Google: $3,016

Facebook: $2,803

Телеграм канал: https://t.me/TradPhronesis

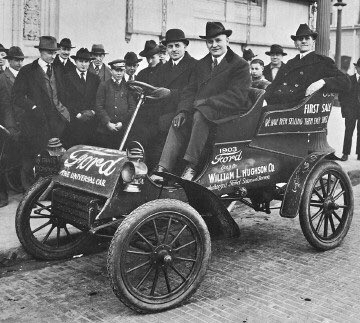

Адвокат Форда

- 06 апреля 2021, 22:32

- |

В 1903 году адвокату Генри Форда было рекомендовано не покупать акции Ford.

“Лошадь останутся с нами” — сказал ему президент местного банка.

Адвокат купил акции на 5000 долларов и продал их в 1919 году за 12,5 миллионов.

Телеграм канал: https://t.me/TradPhronesis

Вы идете к 10 инженерам, чтобы построить мост, и они говорят вам одно и то же — это то, что нужно сделать.

Но если вы идете к 10 инвестиционным консультантам, и они выбирают один и тот же актив. Лучше держаться от него подальше.

FAANG 19-го века

- 04 апреля 2021, 08:45

- |

В середине 19-го века акции железнодорожных компаний играли ту же роль, что и акции технологических компаний сегодня (FAANG и другие).

Статистика из книги «Двигатели, двигающие рынки: британский железнодорожный бум», описывающая поведение акций и процентных ставок 1820-1840-е годы, подтверждает опасения игроков рынка. В случае роста инфляционных ожиданий и начала роста процентных ставок, на рынках акции технологических лидеров начнется сильное и устойчивое снижение.

Телеграм канал: https://t.me/TradPhronesis

_______________________________________________________________

Этого не существовало каких-то 20 лет назад

- 03 апреля 2021, 08:25

- |

iPhone

Facebook

YouTube

Twitter

TikTok

Instagram

Android

iPad

Gmail

Tesla

WhatsApp

Bitcoin

Netflix streaming

DoorDash

Chrome

Messenger

Zoom

FaceTime

Google Maps

Amazon Prime

Airbnb

Uber

Snapchat

LinkedIn

Reddit

Robinhood

Skype

Spotify

SpaceX

Телеграм канал: https://t.me/TradPhronesis

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BTC

- BYD

- commodity

- day trading

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- деривативы

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- опционы SPY

- оценка

- питер линч

- прогноз

- прогнозы

- пузырь

- рецессия

- Рецессия в США

- робот

- рубль

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- топ 10

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

- Япония