TradPhronesis

Вехи биткоина

- 16 марта 2021, 16:08

- |

Mar 2021: $60,000

Feb 2021: $50,000

Feb 2021: $45,000

Jan 2021: $40,000

Jan 2021: $35,000

Jan 2021: $30,000

Dec 2020: $25,000

Dec 2020: $20,000

Dec 2017: $15,000

Nov 2017: $10,000

Oct 2017: $5,000

Nov 2013: $1,000

Apr 2013: $100

Jun 2011: $10

Feb 2011: $1

Телеграм канал: https://t.me/TradPhronesis

- комментировать

- Комментарии ( 0 )

История БРАТЬЕВ ХАНТ

- 24 февраля 2021, 14:09

- |

Более подробно об истории и какие уроки можно из нее вынести: t.me/TradPhronesis/124

РЭЙ ДАЛИО из Bridgewater о пузыре

- 23 февраля 2021, 10:34

- |

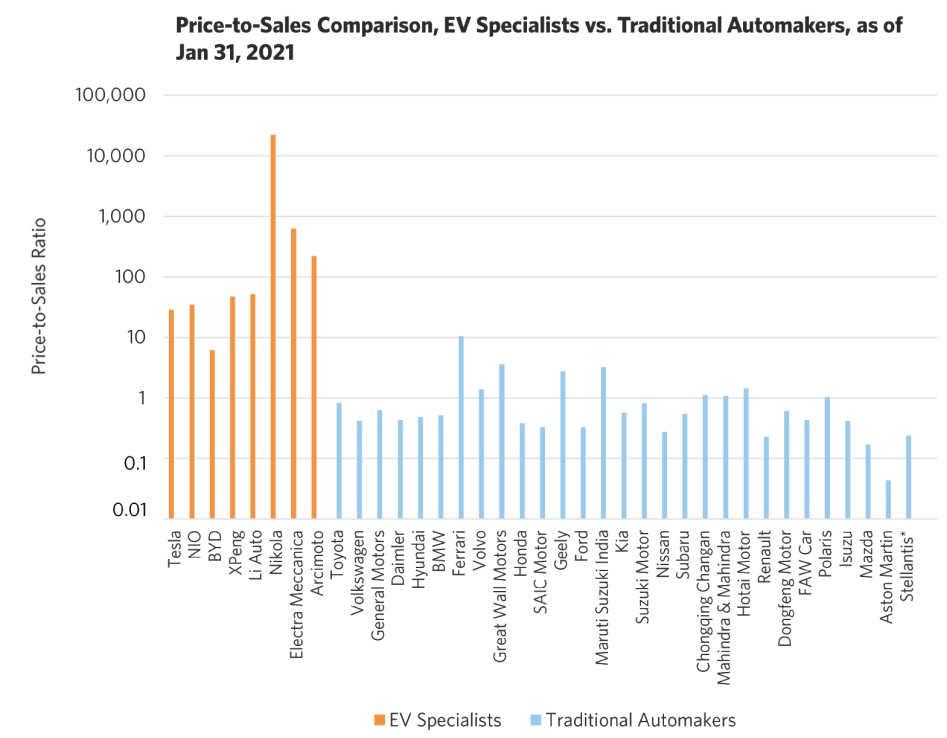

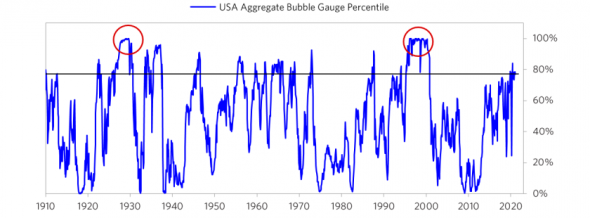

Вчера Рэй Далио, менеджер крупнейшего хедж-фонда Bridgewater, поделился своим видением относительно пузыря на рынке акций США.

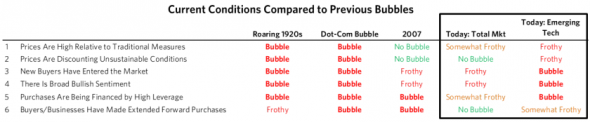

«Я видел много пузырей и изучил еще больше на основе исторических данных, поэтому я знаю, что такое пузыри. Я систематизировал знания и создал “индикатор пузыря”, который отслеживаю. Сегодня хочу показать вам, как это работает, и что он сейчас показывает для американских акций. Я измеряю его с помощью шести индикаторов.». Он привел их в таблице ниже.

Далио отказался раскрывать формулу агрегированного показателя, но резюмировал: совокупный «индикатор пузыря» для американского фондового рынка сегодня находится в районе 77-го процентиля. Во время пузыря 2000 или 1929 годов он находился на уровне 100-го процентиля.

( Читать дальше )

Нассим Талеб прошелся по биткоину

- 14 февраля 2021, 11:10

- |

Нассим Талеб жестко прошелся по биткоину. Он считает, что из-за своей волатильности криптовалюта не сможет стать ни платежным средством, ни активом, защищающим от рисков, а проблем биткоина сейчас не понимают только «одноклеточные». Он также отметил, что биткоин поддерживают только «социопаты, отрицающие COVID-19 и имеющие развитость на уровне амебы».

Между тем страны начинают ожидаемую кампанию против частных криптовалют: Правительство Индии планирует внести в нижнюю палату парламента страны на рассмотрение законопроект, которым запрещается оборот в стране частных криптовалют, таких как биткоин.

Потенциал снижения биткоина: https://smart-lab.ru/blog/670114.php

телеграм канал: https://t.me/TradPhronesis

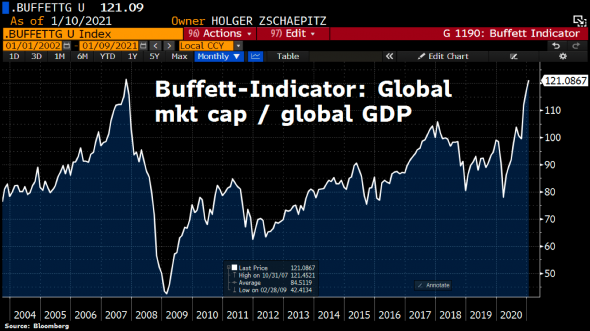

Бесполезный индикатор Баффета

- 14 февраля 2021, 10:03

- |

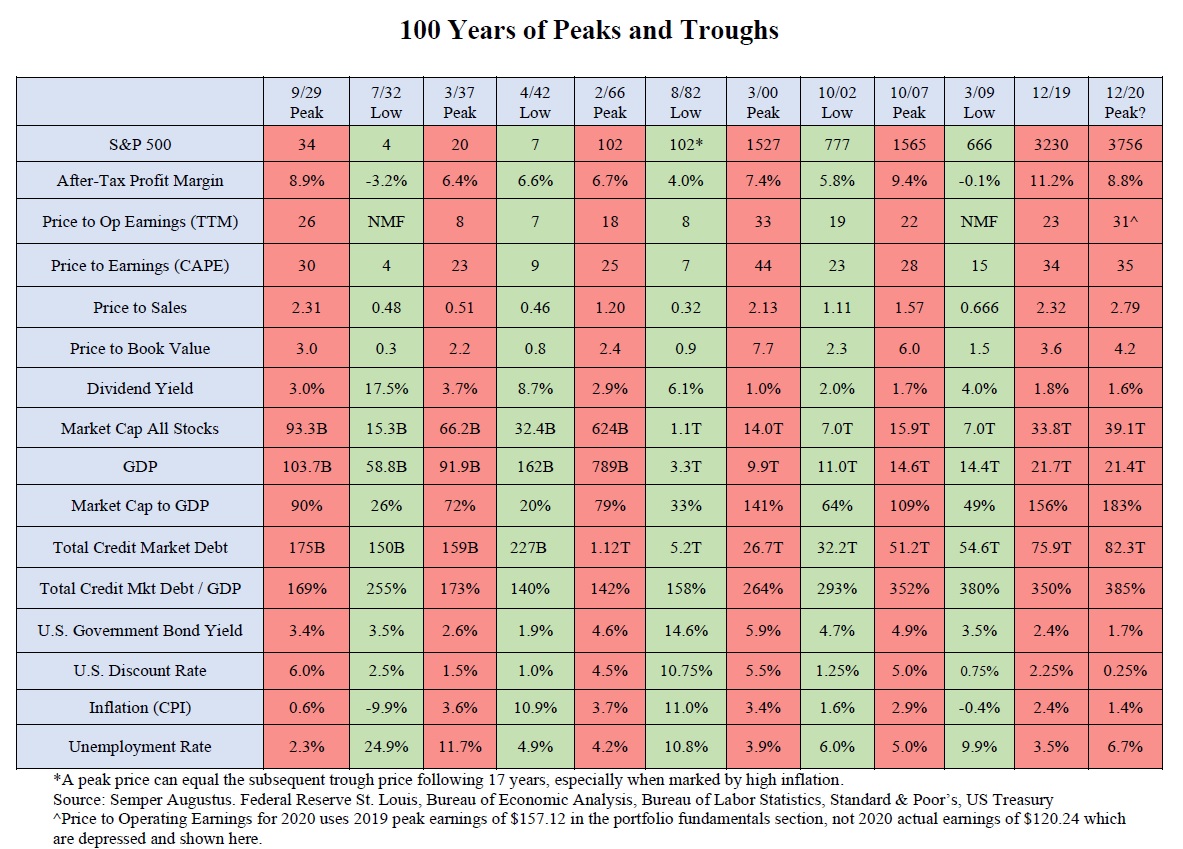

Часто упоминают о текущих высоких значениях Индикатора Баффета (см. рис.). Это соотношение Капитализации рынка к ВВП. Индикатор во многом схож с мультипликатором P/S (соотношение Капитализации рынка к Выручке компаний), который показывает сколько готовы платить инвесторы за 1 единицу выручки. Схожая идея и у мультипликаторов P/E, EV/EBITDA и др.

Аналитическая/прогностическая ценность этих индикаторов всегда была низкой, а в наши дни особенно.

При беспрецедентно низких процентных ставках требования инвесторов к доходности акций снижаются. Логично, что, когда государственные облигации приносят 5%, желаемая доходность по акциям может быть 15%. Но когда деньги стоят крайне дешево, и безрисковые инструменты приносят 1-2%, инвесторов может устроить доходность по акциям 6-10% — и они будут не против покупать их по более высоким ценам, снижая свою будущую доходность и задирая значения мультипликаторов вверх.

( Читать дальше )

Превосходят ли акции по доходности казначейские векселя?

- 08 февраля 2021, 14:05

- |

Hendrick Bessembinder, профессор финансов в Университете Аризоны, провел исследование и выяснил, какие публичные компании принесли акционерам больше всего денег с 1926 года.

Оказалось,

— из десятков тысяч акций только 50 лучших отвечают за 40% всего прироста капитализации рынка

— доходности 96% акций не соответствовали даже безрисковой доходности. То есть только 4% (!) всех акций составили всю избыточную доходность рынка по сравнению с государственными облигациями

Он пишет: «Проблема в том, я понятия не имею, какие компании принесут наибольшую прибыль в течение следующих 10, 20 лет… возможно, это будут компании, о которых мы никогда не слышали. Может быть, это будут компании, которых сейчас даже не существует.

Если большая часть прибыли приходится на нескольких крупных победителей, которых трудно определить заранее, имеет смысл максимально диверсифицировать свой портфель, чтобы избежать риска невключения в него победителей.»

Результаты исследования подчеркивают важную роль положительной асимметрии в распределении доходности отдельных акций. Результаты помогают объяснить, почему активные стратегии (активное инвестирование) чаще всего уступает индексам.

( Читать дальше )

Альфа управляющих

- 05 февраля 2021, 14:37

- |

Ведущее информационно-аналитическое агентство Morningstar (специализируется на сборе и анализе информации по инвестиционным фондам) проанализировало как-то статистику доходности лучших активных управляющих за 14 лет.

Почти каждый раз после выдающихся результатов доходность активного управляющего возвращалась на землю в последующие 2 года. См. рис. Тот факт, что фонды с хорошей доходностью постоянно меняются, по мнению аналитиков агентства, говорит, что высокой прошлой доходности активный управляющий в подавляющем большинстве случаев обязан не мастерству, а удаче.

* Полезно по теме:

— Альфа топ управляющих. Статистика. https://t.me/TradPhronesis/100

— Что такое «Парадокс Мастерства» для трейдера https://t.me/TradPhronesis/94

— «Баффет — грамотный пиарщик» https://t.me/TradPhronesis/102

Индекс – торговая система, лишенная эмоций

- 04 февраля 2021, 16:52

- |

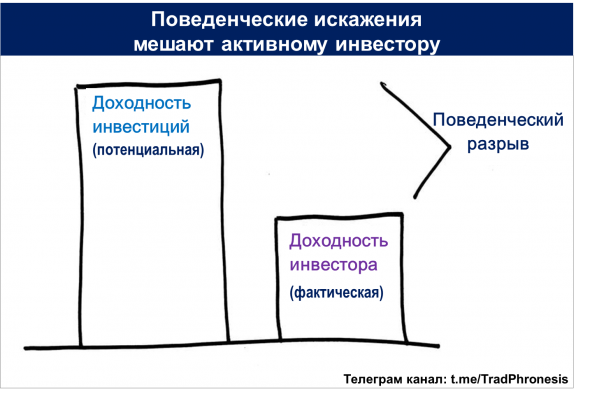

Еще одна причина*, по которой активным инвесторам так трудно победить индексы, заключается в том, что индекс очень похож на торговую систему. Ведь в любой индекс встроен механизм, позволяющий растущим компаниям и их акциям оставаться в индексном портфеле как можно дольше. А компании, чей бизнес сокращается, и капитализация падает, исключаются из индекса решением индексного комитета.

При пассивном подходе в индексных портфелях беспристрастно и механически работает принцип успешной торговли «режь убытки и давай прибыли течь». И наоборот, действия активных инвесторов подвержены негативному эффекту от поведенческих искажений.

К примеру, часто принимаются решения дождаться хотя бы безубыточности по убыточным позициям — неперспективные акции удерживаются крайне долго. Играет фактор надежды. Акции компаний-победителей наоборот продают слишком рано, так и не получив доходность от всего роста, который зачастую измеряется тысячами процентов (помните, правый столбец на графике с асимметрией доходности*). Соблазн зафиксировать прибыль бывает очень велик. Срабатывает фактор жадности.

( Читать дальше )

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BTC

- BYD

- commodity

- day trading

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- деривативы

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- опционы SPY

- оценка

- питер линч

- прогноз

- прогнозы

- пузырь

- рецессия

- Рецессия в США

- робот

- рубль

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- топ 10

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

- Япония