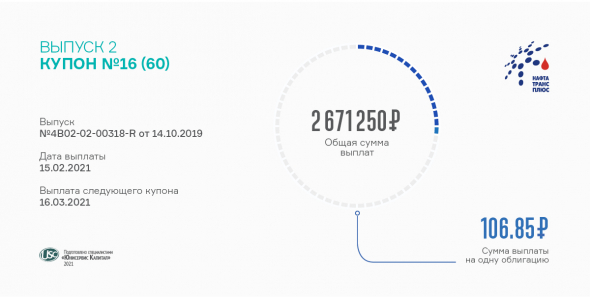

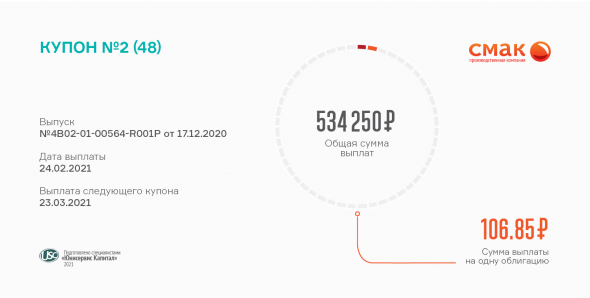

Для своего дебютного выпуска компания установила фиксированную ставку купонного дохода в размере 13% годовых. Общая сумма выплат по облигациям составляет 534 250 руб. из расчета 106,85 руб. за одну бумагу.

Первичные торги по выпуску серии БО-П01 (RU000A102KP7) прошли в декабре 2020 г. Облигации на общую сумму 50 млн руб., выпущенные в номинале 10 тыс. руб. были размещены в течение одного дня. Срок обращения бумаг — 4 года или 48 купонных периодов по 30 дней. Погашение займа компания будет производить путем ежеквартальной амортизации 10% от объема выпуска, начиная с сентября 2022 г.

В прошлом месяце бумаги ООО «Смак» торговались на Московской бирже 19 дней, сформировав оборот в пределах 4,2 млн руб. (+1,1 млн к предыдущему месяцу). Средневзвешенная цена продолжает показывать положительную динамику на уровне 0,67 п.п. и составляет 103,86% от номинала по итогам января.

Авто-репост. Читать в блоге >>>