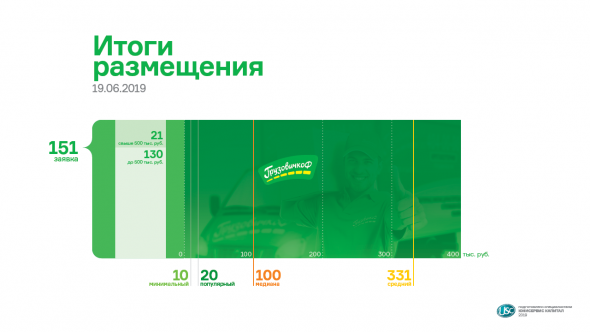

В первичном размещении, которое состоялось вчера, принял участие 151 инвестор. Средняя сумма заявки — 331 тыс. рублей.

На данный момент облигации успешно торгуются на площадке «Московской Биржи». В первый же день объем заключенных биржевых сделок составил 5,7 млн руб. при минимальной цене 100,46% и максимальной — 102%. Всего совершено 187 сделок.

Условиями выпуска предусмотрен купонный доход в размере 15% годовых с ежемесячными выплатами. Общий срок обращения — 1080 дней, оферта состоится через 2 года с даты начала размещения. ISIN: RU000A100FY3. Поручителем по займу выступает ООО «Гераклион», работающее по агентскому договору под брендом «ГрузовичкоФ» в Санкт-Петербурге.

Авто-репост. Читать в блоге >>>